第1页:产品价格全线上涨 稀土板块再度走强第2页:北方稀土:轻稀土行业龙头,业绩持续改善第3页:厦门钨业:18年钨钼盈利继续增长第4页:威华股份:关注奥伊诺锂矿注入及投产进度第5页:天通股份:Q1业绩小幅波动,全年稳定增长可期第6页:科恒股份:业绩略低于预期,收购誉辰+诚捷有望增加协同效应第7页:中科三环:永磁行业周期反转,订单驱动龙头突围

(原标题:产品价格全线上涨 稀土板块再度走强)

产品价格全线上涨 稀土板块再度走强

国家发改委近日下发《关于开展稀土等战略性矿产资源情况调研的通知》,自6月10日起,由国家发改委、工信部、自然资源部相关司局负责人分别带队,赴内蒙古、江西、福建、湖南、广东、广西、四川省(区)开展调研。

此前,国家发改委就稀土产业问题接连召开了三次会议。会议对象分别是行业专家、稀土企业和产地主管部门,涉及主要问题有稀土环保、稀土黑色产业链、稀土集约化和高端化发展等。业内人士认为,稀土产业将会有进一步的政策推动,环保检查、指标核查和战略收储等一系列政策会密集发布。

天风证券指出,上周稀土产品价格普遍上涨,尤其以镨钕镝铽产品为主,镨钕小幅上涨,实际成交量不大,但上游报价坚挺,且后期还有上涨空间。铽下游采购尚可,大量成交不多,主要因原料供应紧张,且主要集中在几个大集团中,市场出货不多。而镝产品当前表现较为稳定,下游处于消耗库存阶段,商家心态积极,后市有望继续上涨。相关标的:盛和资源、五矿稀土、北方稀土、厦门钨业。

第1页:产品价格全线上涨 稀土板块再度走强第2页:北方稀土:轻稀土行业龙头,业绩持续改善第3页:厦门钨业:18年钨钼盈利继续增长第4页:威华股份:关注奥伊诺锂矿注入及投产进度第5页:天通股份:Q1业绩小幅波动,全年稳定增长可期第6页:科恒股份:业绩略低于预期,收购誉辰+诚捷有望增加协同效应第7页:中科三环:永磁行业周期反转,订单驱动龙头突围

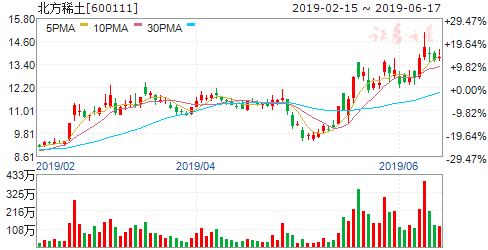

北方稀土:轻稀土行业龙头,业绩持续改善

北方稀土 600111

研究机构:东北证券 分析师:刘立喜 撰写日期:2019-05-07

价格企稳产销量增加,经营业绩表现优异。北方稀土是我国乃至世界上最大的轻稀土产品供应商,是我国稀土行业六大稀土集团之一。2018年公司稀有氧化物产量1.2万吨,同比减少27%。稀土盐类产量3.6万吨,同比增加19.7%。稀有稀土金属0.93万吨,同比增长25%。2018年公司营收实现36.76%的同比增长,受益于镨钕产品销量、贸易收入和稀土矿石出口增加。

期间费用上升,符合公司规划。2018年公司的销售费用、管理费用与财务费用分别为0.82亿元,6.51亿元与3.39亿元,同比涨幅分别为5.1%,19.4%与58.2%。公司合并甘肃稀土导致销售费用和管理费用增加,而财务费用大幅增加与公司在报告期内融资规模增加有关,符合预期。

优化产业布局,业绩增长可期。公司收购达博文公司49%的股权,进而优化贮氢材料布局。同时,收购金熊猫稀土等三家公司对甘肃稀土的股权,收购完成后将合计持有甘肃稀土49.35%股权,发挥资源优势,提高稀土资源的生产集中度。年度报告显示:2019年公司全年计划实现150亿元营收,计划生产稀土分离产品8.05万吨,永磁材料2.18万吨,业绩持续增长可期。

盈利预测及投资建议:预计公司2019-2020年归母净利分别为6.4、7.8、8.7亿元;EPS分别为0.18、0.21、0.24元,以2019年4月29日股价对应P\/E为57X、47X、42X,给予“增持”评级。

风险提示:稀土价格剧烈波动,行业整顿力度不及预期、稀土新材料产业化推进缓慢。

第1页:产品价格全线上涨 稀土板块再度走强第2页:北方稀土:轻稀土行业龙头,业绩持续改善第3页:厦门钨业:18年钨钼盈利继续增长第4页:威华股份:关注奥伊诺锂矿注入及投产进度第5页:天通股份:Q1业绩小幅波动,全年稳定增长可期第6页:科恒股份:业绩略低于预期,收购誉辰+诚捷有望增加协同效应第7页:中科三环:永磁行业周期反转,订单驱动龙头突围

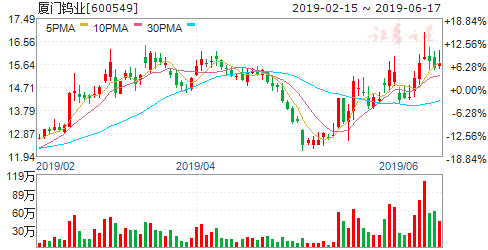

厦门钨业:18年钨钼盈利继续增长

厦门钨业 600549

研究机构:广发证券 分析师:巨国贤,赵鑫,娄永刚,宫帅 撰写日期:2019-04-15

18年归母净利降1g%,钨钼主业仍维持增长

据公司年报,公司18年实现营收196亿元,同增38%,实现利润总额10亿元,同降17%,实现归母净利5亿元,同降1g%。18年盈利下降主要是:滕王阁房地产净利下降1.3亿元,长汀金龙稀土下降0.9亿元,厦钨新能源下降0.9亿元,而公司钨矿开采业务(豫鹭、行洛坑、都昌金鼎)净利增加1.1亿元,钨钼加工业务净利增加0.7亿元。

受益钨钼价格高位以及刀具项目投产,钨钼板块盈利有望维持增长

厦门金鹭年产4千万片刀片和年产7百万件刀具的扩产项目已于18年底完成车间主体工程,19年3月土建竣工;天津百斯图刀体扩产项目19年2月主体工程开工,公司钨钼下游新材料业务持续投产。同时,据公司18年年报中引用的安泰科数据,18年钨需求增长5.3%,叠加国内供给端持续紧张,钨价有望高位运行,钨钼板块盈利或持续增长。

锂钴价格阶段性企稳,公司毛利电池材料毛利率或将回升

公司三明基地二期项目将于19年8月投产,宁德和海沧基地二期正在安装调试,电池材料将持续投产;据亚洲金属网,进入19年以来,锂钴均价已经高位回落后阶段性企稳,电池材料产能也开始向龙头企业集中,公司在电池材料领域的技术和规模优势将逐步体现,毛利率水平或将提升。

给予公司“增持”评级

预计公司19-21年EPS分别为0.43\/0.54\/0.66元\/股,对应4月12日收盘价的PE分别为36\/28\/23倍。公司18年以来的PE平均水平为42倍,考虑公司钨钼和电池材料项目不断投产,将带来公司业绩的持续提升,我们认为给予公司19年40倍PE估值比较合理,对应合理价值17.2元\/股,给予公司“增持”评级。

风险提示

锂钴价格下跌;新能源汽车发展不及预期;扩建项目进度不及预期。

第1页:产品价格全线上涨 稀土板块再度走强第2页:北方稀土:轻稀土行业龙头,业绩持续改善第3页:厦门钨业:18年钨钼盈利继续增长第4页:威华股份:关注奥伊诺锂矿注入及投产进度第5页:天通股份:Q1业绩小幅波动,全年稳定增长可期第6页:科恒股份:业绩略低于预期,收购誉辰+诚捷有望增加协同效应第7页:中科三环:永磁行业周期反转,订单驱动龙头突围

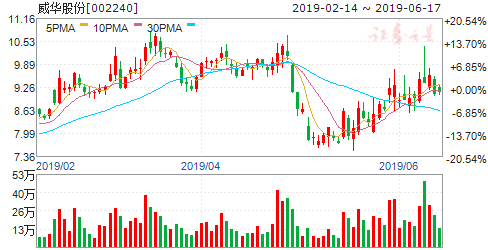

威华股份:关注奥伊诺锂矿注入及投产进度

威华股份 002240

研究机构:广发证券 分析师:巨国贤,赵鑫,娄永刚,宫帅 撰写日期:2019-04-18

一季报:Q1归母净利同比增424%

公司披露2019年一季报,实现营业收入5.24亿元,同比增10.78%;实现归母净利2153万元,同比增424%;EPS为0.04元\/股,同比增422%。公司预计2019年1-6月归母净利6500-9700万元,同比增13%-69%。

新增锂盐业务导致业绩同比增加

公司2019年Q1归母净利同比大增424%,主要系2019年Q1相比2018年同期新增了锂盐业务(致远锂业一期产能于2018年3月底投产);但Q1归母净利环比2018年Q4(3495万元)下降38%,同时收入也环比下降22%,一方面因为锂价环比下滑(同期百川碳酸锂均价环比下跌1.1%),另一方面因为Q1受春节影响,板材及锂盐产量或有所下滑。后续随着板材开工率及锂盐产量提升,公司业绩有望逐季增加。

重点关注奥伊诺锂矿注入及投产进度

据年报,致远锂业首条1.3万吨锂盐产线已达产,2018年锂盐产量为5632吨,均是为ALB代加工,吨净利约0.76万元\/吨;剩余2.7万吨锂盐产能计划于2019年全部建成投产。2月19日公告,公司拟以7.45元\/股发行1.1亿股及不超过1亿元现金对价收购盛屯锂业100%股权(其持有奥伊诺75%股份),并配套募资3.4亿元;交易预案显示,奥伊诺业隆沟锂矿(40.5万吨年开采量)预计2019年11月前投产。后续需重点关注剩余2.7万吨锂盐产能建设进程及奥伊诺注入进程。

盈利预测及投资建议

不考虑盛屯锂业股权收购,预计公司2019-2021年EPS分别为0.46、0.62、0.75元\/股,对应当前股价PE分别为21、16、13倍;维持之前合理价值11.5元\/股,维持“买入”评级。

风险提示:资产收购能否取得核准以及取得时间存在不确定性;锂盐项目投产进度低预期;锂价大幅下跌;木板业绩下滑。

第1页:产品价格全线上涨 稀土板块再度走强第2页:北方稀土:轻稀土行业龙头,业绩持续改善第3页:厦门钨业:18年钨钼盈利继续增长第4页:威华股份:关注奥伊诺锂矿注入及投产进度第5页:天通股份:Q1业绩小幅波动,全年稳定增长可期第6页:科恒股份:业绩略低于预期,收购誉辰+诚捷有望增加协同效应第7页:中科三环:永磁行业周期反转,订单驱动龙头突围

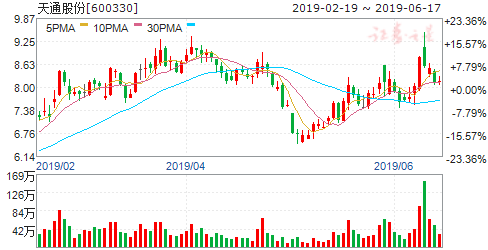

天通股份:Q1业绩小幅波动,全年稳定增长可期

天通股份 600330

研究机构:安信证券 分析师:李哲,王书伟 撰写日期:2019-04-23

事件:4月22日公司发布2019年一季报,实现收入5.34亿元,同比下滑9.7%;实现归母净利润0.83亿元,同比增长0.69%。收入和业绩增速出入主要系公司政府补助同比大幅提升所致。

一季度收入同比下滑,在手订单保障全年增长。公司2019年Q1实现收入5.34亿元,同比下滑9.7%;实现归母净利润0.83亿元,同比增长0.69%;实现扣非归母净利润0.41亿元,同比下滑43.12%。我们判断公司2019年业绩调整主要系LED市场增速放缓,公司蓝宝石相关业务波动所致。公司2019年Q1预收账款0.89亿元,同比增长106.88%,我们预计公司在手订单饱满,全年业绩稳定增长可期。

盈利能力稳定提升,费用率小幅下滑。公司2019年Q1毛利率、净利率分别为28.76%、15.51%,同比增长1.74、1.12个pct,公司盈利能力稳定提升。费用率方面,公司合计费用率16.53%,同比增长2.94pct;销售、管理、研发、财务费用率分别为2.15%、6.56%、6.07%、1.74%,分别增减-0.03、2.09、0.21、0.68pct,其中管理费用提升主要系报告期职工薪酬增加所致。

孵化多年,显示设备、光伏设备有望迎来收获期。公司在面板设备领域深耕多年,此前在传统打码、曝光、搬运等设备领域与京东方保持良好合作关系,目前正积极向主设备升级;海宁日报消息,公司子公司天通吉成引进技术人才开发的AMOLED邦定设备在2018年二季度开始试制;今年3月公司在互动平台表示,在AMOLED产线上已有相关设备获得批量采购使用。光伏产业下游需求回暖迅速,公司拥有硅生长炉、切磨抛等多个生产设备,预计将受益行业迎来较快发展。

5G通信技术快速普及,布局压电晶体打造新增长级。公司自2016年起开始投入研发压电晶体业务,主要用作制作声表面波(SAW)器件、红外探测器高频宽带滤波器、高频高温换能器等各种不同功能器件。随着物联网、智能手机、可穿戴终端、5G等先进电子通信技术普及,压电晶体材料市场需求也将保持增长趋势。根中国压电晶体协会预测,到2020年底全球压电晶体需求有望上升至206亿美元。近日公司在互动平台表示,SAW滤波器在5G上有大量应用。公司压电晶体材料已形成小批量供货。

投资建议:预计2019年-2021年公司收入增速分别为51.5%、24.3%和25.7%,净利润增速分别为30.8%、26.1%、26.6%,对应EPS分别为0.37元、0.47元和0.59元。公司材料与设备业务协同发展,战略方向清晰,新业务逐步培育成熟,预计未来将持续保持较快增长。维持买入-A评级,6个月目标价11.10元,相当于2019年30倍动态市盈率。

风险提示:新业务进展不顺,行业需求下降.

第1页:产品价格全线上涨 稀土板块再度走强第2页:北方稀土:轻稀土行业龙头,业绩持续改善第3页:厦门钨业:18年钨钼盈利继续增长第4页:威华股份:关注奥伊诺锂矿注入及投产进度第5页:天通股份:Q1业绩小幅波动,全年稳定增长可期第6页:科恒股份:业绩略低于预期,收购誉辰+诚捷有望增加协同效应第7页:中科三环:永磁行业周期反转,订单驱动龙头突围

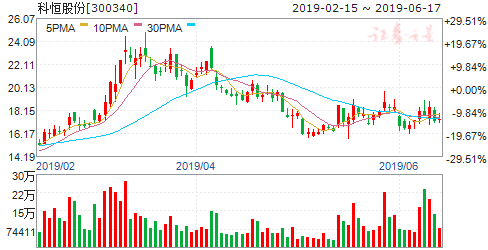

科恒股份:业绩略低于预期,收购誉辰+诚捷有望增加协同效应

科恒股份 300340

研究机构:东吴证券 分析师:陈显帆,周尔双 撰写日期:2019-04-29

事件1:公司发布2018年年报,全年实现营收22.02亿元,同比+6.88%;实现归母净利5790.83万元,同比-52.69%;实现扣非归母净利5033.39万元,同比-51.93%。每10股派息1元(含税)。

事件2:公司发布2019年一季报,实现营收3.82亿元,同比-37.21%;实现归母净利2228.04万元,同比-21.48%;实现扣非归母净利498.03万元,同比-82.65%。主要系正极材料价格大幅下降影响。

投资要点

主营收入稳健增长,正极材料毛利率承压引起业绩下滑: 公司2018年营收22.02亿元,同比+6.88%,主要受益于正极材料业务规模增长。公司2018年实现归母净利润0.58亿元,同比-52.69%,主要原因是正极材料毛利率降低以及投资收益减少。 分业务来看,锂电池正极材料2018年实现收入14.61亿元,同比+17.90%;锂电池设备2018年实现收入5.97亿元,同比-12.86%;稀土发光材料实现收入0.93亿元,同比+0.69%。

盈利能力下滑,期间费用小幅改善 公司2018综合毛利率15.66%,同比-2.37pct,有所下滑;分业务来看,正极材料8.89%,同比-3.01pct;锂电设备毛利率30.72%,同比+1.19pct,有所增加。销售净利率2.64%,同比-3.32pct;加权ROE为4.04%,同比。毛利率下滑原因主要是由于2018年正极材料价格随原材料钴价的下跌而持续下降。我们认为随着正极材料价格的企稳和公司产品结构逐渐向高端升级(高镍811),公司的三元正极材料有望进入一线厂商的供应链体系,盈利能力有望回升,2019年业绩有望企稳。 2018年期间费用率合计12.10%,同比-0.02pct;其中销售费用率1.77%,同比-0.87pct;管理费用率(含研发费用)7.58%,同比-1.22pct;财务费用率2.75%,同比+2.07pct,主要是银行贷款增加导致利息费用支出大幅增加所致。

公司拟收购誉辰自动化与诚捷智能,具备整线能力将产生协同效应 公司拟通过发行股份并以4.5亿收购注液设备标的誉辰自动化,以6.5亿收购卷绕设备标的诚捷智能。誉辰的产品为电芯生产的中后段设备,诚捷智能的产品主要为电芯生产的中段核心设备。我们认为收购成功后科恒有望打通整个锂电池生产线,两家标的公司可与浩能科技的前道设备业务形成良好的协同效应,进一步提升科恒在锂电设备领域的竞争力。

浩能科技携手擎动科技,布局氢燃料电池设备领域 科恒股份全资子公司浩能科技与苏州擎动科技于4月就双方在膜电极项目设备研发、业务开展等达成了框架性协议。擎动科技是一家氢燃料电池核心组件膜电极的制造商,具有丰富的市场开发、商业运营、生产管理的经验。此次合作有利于浩能科技氢燃料电池领域设备研发能力的提升及业务的开展,相应拓宽浩能科技产品范围,对公司核心竞争力提升有积极影响。

盈利预测与投资评级:若不考虑此次收购因素,预计公司2019-2020年净利润分别为1.1\/1.5亿,对应当前股价PE为35\/25X;若考虑此次收购,预计公司2019-2020年备考净利润分别为2.15\/2.75亿,对应当前股价PE为21\/17X,维持“买入”评级。

风险提示:行业竞争加剧,收购后协同效应不及预期,氢燃料电池发展不及预期。

第1页:产品价格全线上涨 稀土板块再度走强第2页:北方稀土:轻稀土行业龙头,业绩持续改善第3页:厦门钨业:18年钨钼盈利继续增长第4页:威华股份:关注奥伊诺锂矿注入及投产进度第5页:天通股份:Q1业绩小幅波动,全年稳定增长可期第6页:科恒股份:业绩略低于预期,收购誉辰+诚捷有望增加协同效应第7页:中科三环:永磁行业周期反转,订单驱动龙头突围

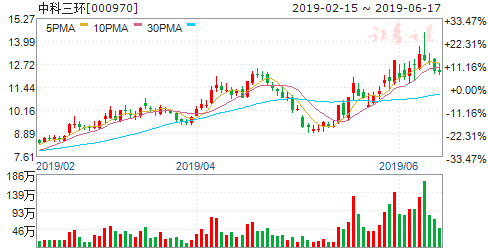

中科三环:永磁行业周期反转,订单驱动龙头突围

中科三环 000970

研究机构:东北证券 分析师:刘立喜 撰写日期:2019-05-08

报告摘要:

专注的钕铁硼行业龙头。中科三环是全球最大的钕铁硼永磁体制造商,背靠中科院,技术贮备丰厚,34年来专注钕铁硼行业研发及生产,研发实力雄厚。目前拥有烧结钕铁硼产能1.6万吨,未来可增至2.8万吨,粘结钕铁硼产能1500吨,产能及技术优势明显。

永磁行业反转,龙头最先突围。稀土永磁是国家重点支持的新材料行业业绩变化和下游需求变迁紧密相关,在经历2008-2009年风电、节能电机的需求爆发后,永磁行业的需求维持每年5%的平稳增速,但整体需求的增长不及产能扩张和技术进步快,行业经历了恶性竞争和持续出清。随着永磁材料在新能源汽车和轨道交通牵引电机中的应用,永磁行业将重新步入需求提速阶段。我们认为行业目前正处于十年大周期反转的底部位置。我们预计2019年全球新能源汽车用磁材占比达到9%,这一阶段可以类比2015-2017年的钴锂行情。特殊之处在于,全球永磁行业的竞争格局和我国的资源垄断优势更为明显。在周期反转过程中,龙头公司将率先突破,享受行业反转的超额红利,竞争优势进一步扩大。

订单驱动,顶级新能源汽车磁材供应商。有报道称特斯拉曾重申2019年将交付36-40万辆汽车,若ModelS和ModelX同步升级为永磁同步电机,公司作为永磁材料核心主力供应商将充分受益。若未来特斯拉上海建厂顺利投产,若累计交货量达到200万辆,我们预计整车(驱动电机+微电机)将拉动公司钕铁硼销量约6000吨,保守估算,理论销售收入约20亿元,理论毛利润增厚约6亿元。盈利预测及投资建议:预计公司2019-2020年归母净利润分别为2.71、3.80、6.03亿元;EPS分别为0.25、0.36、0.57元,以2019年5月6日股价对应P\/E为36X、26X、16X,看好公司在未来新能源汽车需求爆发、先进轨道交通装备等领域的积极布局和永磁材料的应用前景,给予“买入”评级。

风险提示:宏观经济增长乏力、稀土价格剧烈波动、新能源汽车发展不及预期。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)