中金公司

政策支持与增长压力间的平衡

中国市场当前估值已经回调至历史区间中低位水平,下半年面临“政策发力”与“增长压力”之间的平衡,整体机会可能要待风险进一步释放、积极因素占主导的情况下才会更明显,时间点与持仓结构的把握均较为重要。我们判断依据包括如下几点:

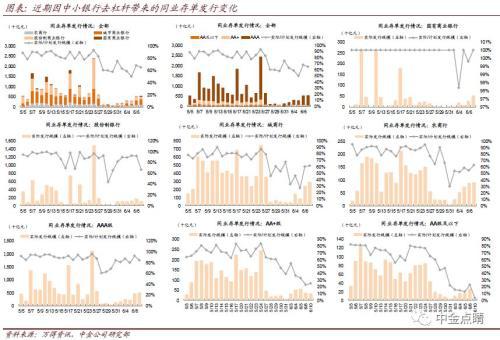

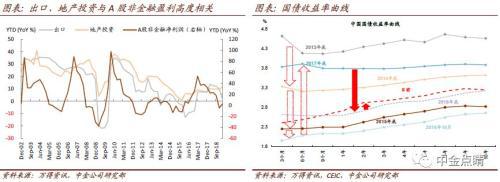

1)内外部因素导致增长压力可能会持续。外部贸易摩擦及类似保护主义措施等因素可能继续发酵并影响全球及中国的增长;内部地产市场逐步降温,中小银行去杠杆可能限制金融体系对实体经济的支持。财政政策发力基建等措施会缓解一定的压力,但其作用可能是局部的。在此背景之下,中金宏观组下调基准情形下的2019/2020年GDP预测,从此前6.4%/6.3%到6.2%/6.0%。我们对2019年A股自上而下盈利预测为4.1%(其中金融/非金融5.4%/3.0%),低于趋势。

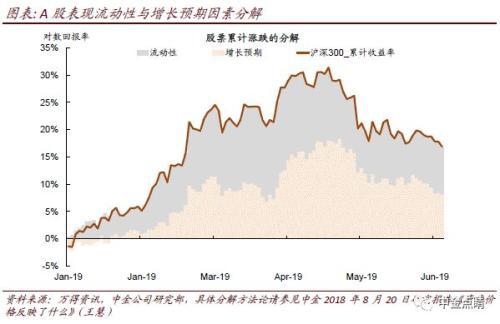

2)流动性走向宽松但估值受制于风险偏好,扩张弹性可能受限。代表蓝筹股的沪深300指数前向12个月市盈率在10.1倍(其中非金融板块13.3倍),低于历史均值0.5倍标准差(非金融板块低于历史均值0.6倍标准差),整体不高但需要催化剂才能实现明显扩张。面对增长风险美联储已经展现鸽派姿态,中国政策也有宽松空间,但物价及去杠杆压力可能限制宽松的力度和效果。海外资金与国内相对偏长线资金是近年A股增量资金的主力,边际上对市场估值、个股及板块选择等行为也在产生越来越重要的影响。科创板已经正式启动,当前市况下要注意对中小市值板块流动性的分流。

结构上,内需优于外需,大盘跑赢小盘。大类资产上,黄金、部分农产品可能会好于股票和债券,地产、工业属性大宗商品可能会相对落后,债市待宽松更确定后机会才更明显。股市下行风险包括中小银行去杠杆持续发酵,物价持续上行,房地产超调,全球增长明显下滑,等等。上行风险因素包括增长韧性强、政策力度超预期等。

△

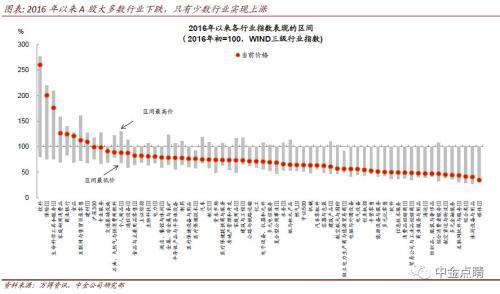

△市场“国际化”与“机构化”背景下个股及板块表现显著分化

今年以来反映消费升级与产业升级趋势的优质龙头跑赢市场并继续获得外资青睐,背后长期变化值得关注。A股近年个股分化显著,表现为少数个股长期跑赢大多数其他个股,外资在这类个股持股比例也逐步升高。这是对中国经济新老结构转换的反映,也是市场在逐渐国际化、机构化相伴随的结果。我们研究发现,驱动A股超额收益的因子在近年与此前发生了明显的变化,基本面相关因子在超额收益贡献度越来越高,而此前是博弈类因子对超额收益具有更高的解释度,就是这一趋势的部分体现。我们认为这些趋势未来可能会更加显著,值得重视。

△

△关注两条主线与五大主题

综合行业自下而上的判断、估值、政策等方面的考虑,下半年配置要注重内需、留足估值安全边际。我们认为下面两条主线可能相对跑赢:1)估值相对较低、仓位相对轻、政策预期逐步增强的领域,如基建、汽车等;内需中下半年可能有催化剂的板块如5G、农业等;2)继续看好消费升级与产业升级大趋势,逢低吸纳包括家电、食品饮料、医药、先进制造等领域反映趋势的龙头个股。我们相对看淡上游原材料板块,相关板块估值依然不低、预期仍偏高、未来需求可能面临压力。宏观流动性条件偏宽松、市场整体估值不高,主题投资可能阶段性活跃。

责任编辑:陈悠然 SF104

关注公众号查看全文

公司资本论

连接每日热点,

点评股市众生相

微信公众号

扫一扫 关注我

热门推荐

女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了 收起女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了

- 2025年02月20日

- 01:45

- APP专享

- 扒圈小记

15,899

15,899

网传“河北邢台一局长酒后砸店伤人”,官方通报:停职,纪委监委立案调查

- 2025年02月20日

- 01:47

- APP专享

- 扒圈小记

4,799

4,799

特朗普称期待中方领导人访问美国,外交部回应

- 2025年02月20日

- 07:51

- APP专享

- 北京时间

4,225

4,225

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 12:17:41

普元信息(sh688118)公告称,由于工作人员疏忽,现对《关于部分董事、高级管理人员减持股份计划公告》进行更正。更正后,杨玉宝拟减持数量不超过66万股,占公司总股本的比例不超过0.70%;王克强拟减持数量不超过19万股,占公司总股本的比例不超过0.20%。减持期间为2025年3月17日至2025年6月16日。小财注:此前公告公司控股股东刘亚东拟减持不超过1.54%股份事项,在更正公告中删除。 -

趋势领涨今天 11:18:53

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 10:20:55

【2连板云中马(sh603130):目前公司在中玺新材料(安徽)有限公司参股比例较小 对公司业绩不产生重大影响】财联社2月20日电,云中马(sh603130)发布股票交易异常波动公告,公司关注到近期市场对于人形机器人(sz300024)相关概念的关注度较高,部分机构将公司列为机器人(sz300024)概念标的。公司就相关事项澄清说明如下:公司在2024年半年度报告中就对外投资的中玺新材料(安徽)有限公司的情况进行了披露。目前公司在中玺新材料(安徽)有限公司认缴的注册资本为1571.4848万元,对应的持股比例为8.1491%,参股比例较小,对公司业绩不产生重大影响。 -

趋势领涨今天 10:18:52

【2连板云中马(sh603130):目前公司在中玺新材料(安徽)有限公司参股比例较小 对公司业绩不产生重大影响】云中马(sh603130)发布股票交易异常波动公告,公司关注到近期市场对于人形机器人(sz300024)相关概念的关注度较高,部分机构将公司列为机器人(sz300024)概念标的。公司就相关事项澄清说明如下:公司在2024年半年度报告中就对外投资的中玺新材料(安徽)有限公司的情况进行了披露。目前公司在中玺新材料(安徽)有限公司认缴的注册资本为1571.4848万元,对应的持股比例为8.1491%,参股比例较小,对公司业绩不产生重大影响。 -

数字江恩今天 09:34:22

这里只是宽幅震荡,涨跌都没有持续性。明日关注红线,如果跌破则回踩看机会,如果不跌破则再冲高,那么高位板块且近几天持续冲高的,就要注意短线风险。 -

数字江恩今天 09:34:17

明日关注图上的白色震荡轮回线第一个低点对应红色水平线,只要这条线不跌破,明天还会向着3366冲锋一下,也或者略微突破。可以明确的是,3366已经是结构结束点位,哪怕略微新高,也属于震荡高点,没有持续性。 -

数字江恩今天 09:34:06

今天看1分钟图即可。大盘周二下跌到3314点,周三上涨反包,而今天周四没有再继续下跌,而是维持窄幅震荡,从节奏上就隐含了再次冲高3366的可能,个股涨跌比也支持这个结论。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:33:57

盘中ai医疗,消费电子和人形机器人(sz300024)上涨领先,而之前的云概念和农林牧渔则继续调整。 -

数字江恩今天 09:33:33

A股两市今日成交6701 + 10865 = 17566 亿人民币,相比昨日轻微放量约350亿。大盘今天全天窄幅震荡,没有超过20个点震幅,收跌不到1个点。个股方面,则是近2/3的个股收红上涨,忽视了指数的波动。 -

数字江恩今天 09:33:29

涨跌皆不持续