【2019银行综合评选正式启动】由新浪财经主办的“2019(第七届)中国银行业发展论坛”拟定于7月下旬在京举行。作为年度盛会的重头戏,本年度银行评选正式拉开帷幕。Pick中国好银行,你为谁打Call? 【网络投票】

上市银行个人消费贷款“众生相”:4大行整体增长不到1% 3家城商行突破1000亿

每日经济新闻

每经记者:张卓青 每经编辑:姚祥云

中国消费型经济的迅速崛起正引领消费金融业务发展进入快车道,银行作为传统消费金融的提供者自然也不甘示弱,积极抢滩消金市场。

近期,《每日经济新闻》记者梳理统计了32家A股上市银行和两家H股上市银行的消费金融数据,发现不同类型银行的个人消费贷款发展形态各异:4家国有大行个人消费贷款增长速度明显放缓、8家已上市全国性股份行分异明显、而多家城商行的消费贷款业务则有异军突起之势。

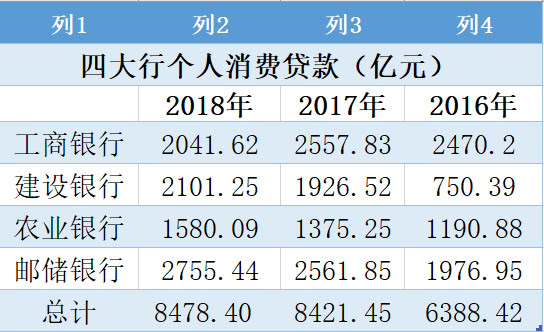

四大行去年个人消费贷款余额共计增0.68%

首先来看四家国有大行,整体而言,国有大行的个人消费贷款增长明显放缓。除了交通银行和中国银行未公布相关数据以外,去年年末四家国有大行的个人消费贷款余额总额为8478.4亿元,较上年同期仅增长了0.68%。而回到2017年,这一增速为同比增长了31.8%。

2018年,四大行中只有“宇宙行”工商银行一家的个人消费贷款规模较上年有所收缩,同比下降了20.18%至2041.62亿元。增长较快的则是农业银行,该行去年个人消费贷款增量居四大行首位,增加了204.84亿元,同比增长了14.9%。农业银行表示,个人消费贷款增长较快,主要是由于该行积极推动零售转型,“网捷贷”等中短期线上消费贷款增长较快。

建设银行2017年的个人消费贷款增长速度一度高达156.74%,但这一增速却在去年骤降至9.07%。《每日经济新闻》记者发现这或与“建行快贷”的个人自助贷款余额增量放缓有关,建设银行将2017年个人消费贷款的猛增解释为“建行快贷的快速发展”,2017年“快贷”电子渠道个人自助贷款余额为1563.39亿元,新增了1274.64亿元,但在2018年,“快贷”电子渠道个人自助贷款余额仅增加了335.95亿元。

去年已上市的全国性股份行个人消费贷款增速分化较为明显,在8家已上市的股份行中,兴业银行未披露相关数据。光大银行去年个人消费贷款余额猛增246.8%,突破千亿规模,达到1254.25亿元。而在7家已披露相关数据的股份行中,个人消费信贷规模最大的是民生银行,在去年末达到了4177.07亿元,但却比2017年末下降了180.45亿元,同比降幅为4.14%。浦发银行去年个人消费贷款增速在7家股份行中位居第二,同比增长了67.66%至2203.66亿元。华夏银行去年个人消费贷款余额同比增长了20.9%。

三家城商行个人消费贷款余额突破千亿大关

相较于国有大行个人消费贷款增速整体放缓和全国性股份行增速的差异分化,近年来,某些上市城商行在个人消费贷款的突飞猛进更加引人注目。记者注意到,去年末,三家位于“江浙沪包邮区”的上市城商行的个人消费贷款余额突破了千亿大关,他们分别是上海银行、江苏银行和宁波银行,截至2018年末,这三家银行的个人消费贷款余额分别为1575亿元、1056亿元和1149.75亿元。其中,上海银行和江苏银行不仅体量大,而且增速也快,增幅分别达到了127.39%、80.65%,宁波银行的增幅也达到了31.7%。

另一家总部位于江苏省的城商行——南京银行个人消费贷款余额体量虽然不及前几家,但是增速也十分亮眼,达到了91.22%。另外,两家刚登陆A股不久的城商行——西安银行和青岛银行个人消费贷款余额增速分别达到了156.09%和119.1%。

记者罗列了七家城商行近两年来个人消费贷款增长的数据,发现其大部分增势都相当迅猛,而到了2018年仍有加速的趋势。其中,天津银行2017年的个人消费贷款增长率为负,但是到了2018年,增速达到了惊人的785.9%。天津银行表示,个人消费贷款的突飞猛进主要是由于该行在2018年调整了资产结构。

除此之外,零售业务基础良好的三家银行——江苏银行、南京银行、青岛银行的个人消费贷款余额在2017年的增速分别为:60.51%、45.04%、66.7%,增速在去年都有了较大幅度的提升,分别达到了80.65%、91.22%和119.1%。

随着个人消费贷款的迅猛增长,其在个人贷款中的占比也有所提升,比如,西安银行的个人消费贷款在个人贷款中的占比由2017年的31%上升至2018年的44.97%;上海银行的个人消费贷款比例超越住房按揭贷款,从2017年末的39.79%提升至56.89%。

对于商业银行个人消费贷款业务的迅速增长,一位业内人士向《每日经济新闻》记者解释称:“近年来,商业银行发展对公业务承压,几乎同时,互联网金融的快速布局也对银行造成了冲击,在此背景下,商业银行纷纷转型零售,零售贷款的主要构成为个人按揭贷款和消费贷款,楼市调控政策的升级,个人房贷占新增贷款比例受限,银行不得不寻求新的零售信贷投放渠道,于是,发展消费金融成为大势所趋。”

七家城商行个贷利息收入共计452.8亿元

实际上,个人消费贷款的突飞猛进也给上市城商行带来了颇丰的收益,大多数银行虽然未公布具体的个人消费贷款利息收入,但是我们可以从个人贷款的利息收入中窥见一斑。去年,天津银行、上海银行等7家银行的个贷利息收入总和为452.8亿元,同比增长65.88%。其中,天津银行的个人贷款利息收入为33.19亿,同比增幅为121.57%,增速位列7家银行之首。

上海银行从个人贷款中所获得的利息收入则是七家银行中最多的,达到了138.31亿元,同比增长101.69%。上海银行也在年报中披露了该行去年的个人贷款的平均利率为6.52%,相较于2017年提高了1.19个百分点,高于该行对公贷款和票据贴现的平均利率。

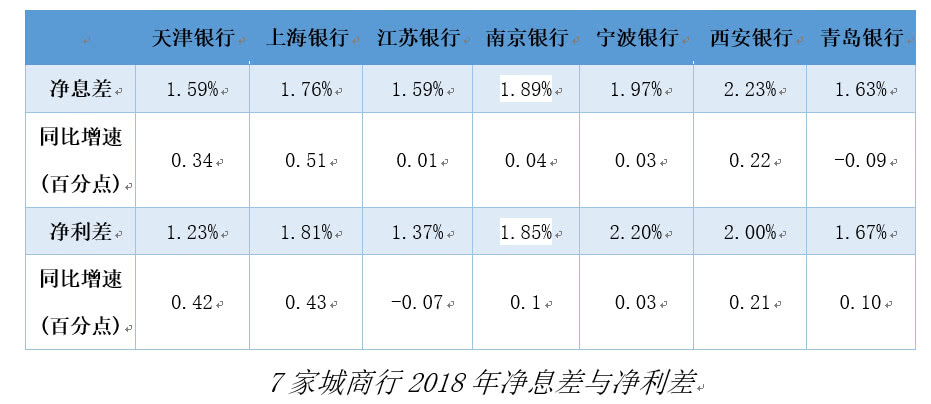

在具体的盈利能力指标上,除了江苏银行和青岛银行以外,其他五家银行的净息差和净利差都是双双走高的。宁波银行表示,该行净息差和净利差的走高主要原因是该行客户贷款占生息资产的比重持续提升,资产结构持续优化;其次是因为该行的个人贷款占贷款总额的比重逐年上升。

在资产质量方面,《每日经济新闻》记者发现,这七家银行的个人贷款不良率均低于银行整体的不良贷款率。天津银行解释称:“该行个人贷款的不良贷款率下降,主要是由于个人贷款业务增长较快。”

这7家银行中,只有天津银行、上海银行、青岛银行在去年年报中披露了个人消费贷款的不良贷款率。可以看到的是,这三家银行的个人消费贷款不良率均低于个人不良贷款率,属于个人贷款各个类别中资产质量较为优质的一类。还有一点值得注意的是,天津银行、宁波银行、青岛银行的个人消费贷款不良率较2017年年末都是走低的,天津银行个人消费贷款不良率相较于2017年年末大幅下降了1.06个百分点。

责任编辑:张译文

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)