新浪财经讯 距科创板7月22日正式开市还有7个交易日,市场各方对第一批上市企业展开热烈讨论。

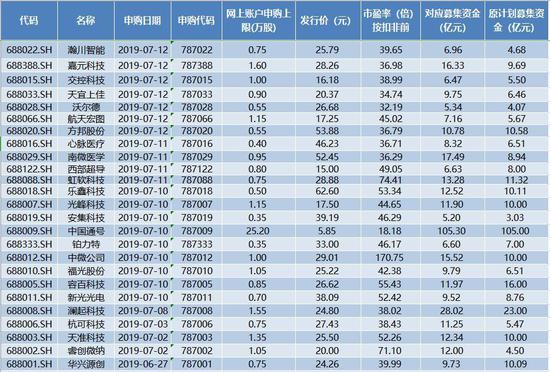

7月10日晚间,首批科创板的最后7家公司——瀚川智能、嘉元科技、交控科技、天宜上佳、沃尔德、航天宏图、方邦股份均陆续公布了发行价。至此,25家科创板首批公司发行价全部敲定。按照2018年度扣非前归母净利润计算,对应发行后市盈率这一口径,平均市盈率为37.77倍。

科创板新股定价突破了以往以23倍市盈率为上限的定价模式,以市场化定价为主导,参照同类上市公司市盈率水平,这导致科创板个股平均定价远高于此前主板、创业板等个股的定价。

据统计,25家科创板公司的总体募资金额为370.17亿元,比原先预期募集资金总和310.89亿元,多了59.28亿元。对比最新数据来看,多数公司确定的发行价所对应的募集资金超过原先计划的资金需求。

以下为即将登录科创板的首批公司之安集科技信息盘点:

安集科技产品包括不同系列的化学机械抛光液和光刻胶去除剂,主要应用于集成电路制造和先进封装领域。公司成功打破了海外厂商对集成电路领域化学机械抛光液的垄断,实现了进口替代,使中国在该领域拥有了自主供应能力。

安集科技:发行价39.19元/股

网上申购代码:787019

市盈率:46.29倍(按2018年扣非前归母净利润除以发行后总股本计算,下同)

募集资金:公司拟募集资金3.03亿元,分别用于安集微电子科技(上海)股份有限公司CMP抛光液生产线扩建项目、安集集成电路材料基地项目、安集微电子集成电路材料研发中心建设项目、安集微电子科技(上海)股份有限公司信息系统升级项目。超募2.17亿元。

申购时间:7月10日

顶格申购:单一账户申购上限3500股,顶格申购需配市值3.5万元

天风证券:安集科技建议IPO询价目标区间33.95-38.8元

预计公司2019-2021年营收分别为2.86亿元、3.43亿元、4.31亿元,归母净利润分别为0.52亿元、0.59亿元、0.69亿元,建议IPO询价目标区间为33.95-38.8元(对应2019年35-40XPE,新股发行上市后0.53亿股本)。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)