南华期货研究所 王梦颖 投资咨询证号:Z0015429

摘 要

展望下半年,A股市场的核心变数在通胀,我们认为国内通胀的变化主要取决于经济状况的演变;美国通胀是全面性的,原因是过量的货币供应量投放,因此,一方面盯住能源价格,一方面关注缩表加息进程的具体演变。

我们将美国通胀分为见顶回落和未见顶两种情况,国内经济增长分为弱复苏和强复苏两种情况,两两组合,构成了四种下半年可能出现的情景状况。

从目前的基本面变化看,我们认为美国通胀见顶回落、中国经济强劲复苏组合出现的概率是比较大的。因为,目前美国市场开始更多为可能来到的衰退定价,通胀预期回落,而国内货币和财政双发力,持续有新措施出台,加上疫情防控规则的放松,让经济强劲复苏的可能性不断提升。在美通胀回落、中经济强劲复苏的组合下,A股走出全面牛市的概率大。

趋势策略上,我们推荐逢低做多,中长期多头策略IF和IH会略优。

从风格角度,我们更推荐价值类,原因是目前的基本面演绎,让价值的确定性更高。

从行业和板块来看,我们推荐配置下游。下游存在较大的修复空间,而且经济复苏也更多需要依赖下游的崛起。

风险点:疫情扰动再次来袭、大宗商品价格重回升势,及美联储收紧货币政策的节奏再超市场预期。

第1章 下半年的核心变数

今年上半年,A股经历了从下跌到企稳的过程,通过回顾下跌和企稳的背后驱动因素,我们推导出接下来行情的核心变数在于通胀。

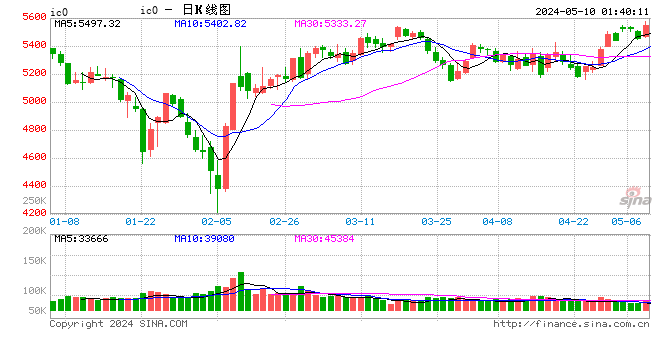

A股从2022年初一路下跌,一直到4月底跌势才渐止。连续四个月的下跌背后是来自国内经济增长和海外流动性收紧的压力所致。从国内基本面来看,1-4月时,市场对经济陷入滞胀的担忧一直未能消散,一方面是原材料不断涨价,另一方面是疫情反复,市场在政策谨慎加码的状况下,对未来经济的看法非常悲观,导致股市整体情绪低迷。与此同时,美国迫于通胀快速上行的压力,加息速度变快,市场对加息的预期也较之前变得更为激进。在这样的内外压力下,沪深300在四个月内的跌幅达到了23.40%,相当于每个月跌5.85%。在上一轮大熊市2018年,从1月底的牛市见顶到12月底的熊市见底,11个月沪深300跌幅32%,月均跌幅仅为2.9%。

资料来源:Wind 南华研究

但从4月底开始,A股进入强劲反弹期,截止6/30,沪深300反弹超过18%,这样的涨幅远超2020年疫情后的反弹速度。2020年疫情后的低点3月20号到6月底,涨幅仅有14.5%。市场能够快速企稳也同样受益于国内外两方面的改善。从国内看,疫情阴霾逐渐过去,复工复产有序推进,更重要的是政策大力加码,国务院新出台稳经济一揽子措施等举措让市场再次看到了政策的决心,重树了对经济复苏的信心。从海外看,4月底开始时市场通胀预期明显回落,带动美债利率高位回落震荡,同样对A股产生了边际利好。在这种情况下,A股进入了难得的“蜜月期”,反弹力度也很可观。

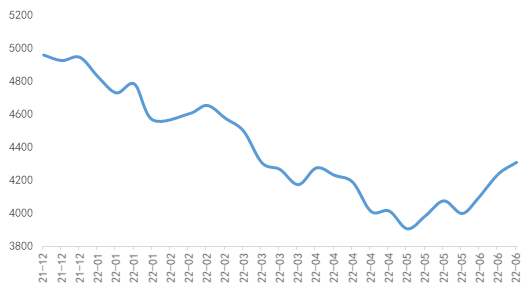

需要注意的是,虽然目前A股企稳回升了,但从下跌因素来看,原材料涨价问题其实并未得到解决,南华工业品价格指数依然处在高位,而美国方面通胀决定了接下来的加息速度和整体幅度,这也意味着,接下来A股市场行情的核心变数是在于通胀。

第2章 通胀如何跟踪?

那么今年下半年我们应该如何跟踪通胀的变化?为了解答这一问题,我们可以从当前中美两国通胀的核心变量入手。

2.1. 国内通胀看经济

展望下半年,我们认为国内通胀的变化主要取决于经济状况的演变。

当前,市场对今年下半年通胀会不会成为国内政策关注的重点是有争议的,在国内需求疲软的状况下,通胀似乎并不成为问题,但在今年的4月下旬,央行曾经明确表示过中国货币政策的首要目标是维护物价稳定。

这样矛盾的状况下,我们应该如何看待通胀。我们试着将历史上出现过的通胀划分为两种状况,一种是因为供给端紧缺出现的通胀,另一种是因为需求端过旺出现的通胀。从历史经验来看,供给端带来的通胀并不会引起货币政策的转向,例如2019年猪价上涨带来的CPI上升并不改变当时宽松的货币政策基调;而需求端带来的通胀通常会引发货币政策的转紧,例如2020年下半年,通胀指标随着经济数据平稳上行,货币政策边际收紧。

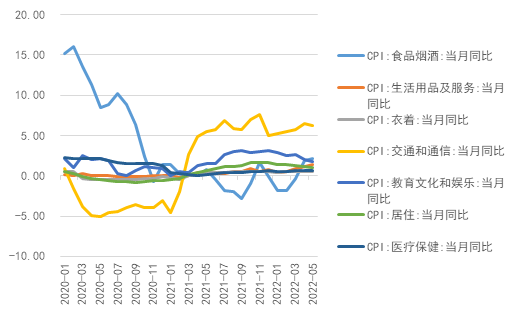

为了进一步明确通胀的成因,我们对CPI进行了细分分析。2022年5月,国内CPI同比增速为2.1%,核心CPI仅有0.9%。从图2.1可以看到,今年CPI同比的上涨大部分还是源自新涨价因素,不像2020年疫情后更多的是因为翘尾因素。

图2.1 CPI同比的翘尾因素和新涨价因素拆解(%)

资料来源:ifind 南华研究

图2.2 CPI分项同比增速(%)

资料来源:ifind 南华研究

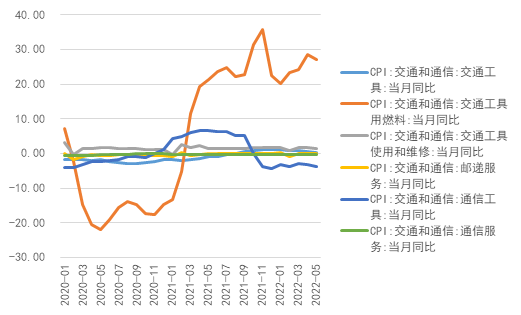

图2.3 CPI交通和通信细分项同比增速(%)

资料来源:ifind 南华研究

通过对比CPI各个分项的同比增速,我们发现交通和通信分项的增速是最高的,虽然在CPI篮子中,交通和通信的占比在10%左右,不算高,但其过高的增速显然已经成为当前CPI变化的一个重要因素。在交通和通信分项中,交通工具用燃料的增速明显高于其他分项。2022年5月,CPI中交通和通信分项的增速为6.2%,同期增速第二的食品饮料分项增速仅有2.1%,而交通工具用燃料的增速高达27.1%,自2021年5月以来,其增速一直位于20%之上。我们看到从去年5月至今,能源价格一直是经济发展的一个压力,国内CPI一直没有起色的原因在于较高的能源价格上涨被低迷的居民消费端给抵消了,其中CPI中的第一大权重食品烟酒在2022年4月以前,基本保持着负增速的状况,主要是受到猪肉价格的拖累。除此之外,CPI中的生活用品及服务、医疗保健等分项都是低速增长的状况。最近两个月,随着猪肉价格的反弹,食品项的增速转快,如果同期能源价格并未出现明显回落的话,加上经济复苏带动居民消费端的复苏,那么CPI上行的速度可能会非常快。

从以上分析可以看出,当前国内的通胀更多的要归因于供给端,这时,货币政策并不会出现明显的变化,侧重点应该在于稳增长。但是,通过分析通胀里细分项的变化,我们认为下半年如果经济复苏状况良好,国内通胀的原因大概率会从供给端向需求端转变,从而引发货币政策的边际变化。

因此,下半年,我们对国内通胀的跟踪需要盯住经济状况的变化。经济状况的变化,我们首先要关注的就是PMI指标是否出现持续改善的迹象,如是,我们再细分观察经济三驾马车,出口、投资和消费是否都出现持续改善的迹象。另一方面,对于股票市场来说,信用扩张是影响趋势幅度的核心,因此,我们会更关注中长期信贷数据的变化,这其中企业中长期贷款的增速是商业周期繁荣的重要标志,而此轮居民中长期信贷是大家衡量房地产行业能否企稳的关键。除了这些指标外,我们可以通过一些观测指标来推演后续披露的数据,例如房地产销售数据、发电量、货运指数等等,但这些指标只能起到辅助的作用,市场最终会以月度披露的经济数据为准。同时,指标间出现背离也是常见的状况,但我们可以通过指标背离的多少来作证经济是否改善,毕竟如果经济改善了,会有越来越多的指标出现改善。

2.2. 美国通胀先看能源

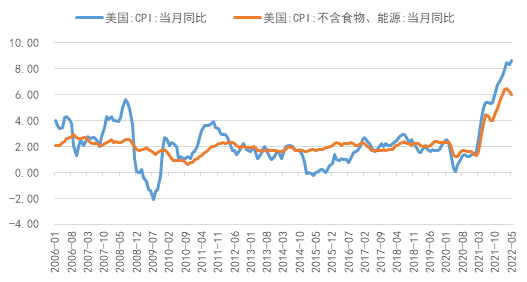

这一轮美国的通胀远比中国严重,无论从PCE指数还是CPI增速来看都属于历史高位,由于美国CPI数据的持续时间更久,细分项更细,同时,鲍威尔也曾表示会更关注整体物价状况,我们对美国通胀的分析会更多倚重CPI的数据。

2022年5月,美国CPI同比高达8.6%,核心CPI也有6.0%,增速已经比次贷危机前的经济繁荣期还要高。当前能源上涨已经成为驱动美国CPI的主要因素,从CPI细分项来看,能源单项的同比增速从2021年3月开始,就一直维持两位数以上的增速,最近的增速甚至高达34.6%。增速排名第二的是运输项,运输项的同比增速在2022年上半年差不多每个月维持在20%上下。此外,月同比增速高于核心CPI增速6%的还包括,食品饮料、房屋以及其他商品和服务。其中,房屋是美国CPI权重中最大的一项,而房屋中租金的占比又是最大的。

由此可见,此轮美国的通胀是全面性的,而不是结构性的。

图2.4 美国CPI和核心CPI走势(%)

资料来源:ifind 南华研究

图2.5美国CPI细分项趋势(%)

资料来源:Wind 南华研究

我们认为造成这样局面的原因是疫情后美国大规模的刺激所致。我们分别比较了中美在2020年至今的M2同比增速,以及中美央行资产负债表的扩张状况,从图2.6中可以看到,疫情后美国M2的增速远高于中国,虽然中美M2的统计范畴有差异,但用增速来看,仍具备一定的比较意义。

图2.6中美M2增速(%)

资料来源:ifind 南华研究

图2.7中美资产负债表变化(%,以2019年12月为比较标准)

资料来源:ifind 南华研究

美国从2020年3月开始,M2的月同比增速都维持在两位数,最高峰出现在2021年2月,录得26.73%,之后增速缓慢回落,一直到2022年3月才落至10%以下;中国在疫情后也出现了M2的增速扩张,但增速最快的阶段是在2020年4月-6月,增速达到了11%以上,从2021年3月开始,中国的M2增速一直在10%以下,直到2020年4月才重新回到10%以上。截止到2021年底,中美GDP的规模相较于2019年底,分别增长了15.93%和7.60%,中国的GDP规模增速远快于美国,但货币供应量的增长却相对克制,这也从反面说明了美国在疫情后的货币供应量增速过快了。

另一方面,我们也可以从央行的资产负债表扩张速度来看疫情后两国货币政策的宽松程度。图2.7展示了中美资产负债表规模较2019年底时的变化状况,从趋势上看,两国的央行资产负债表规模都在扩张,但从扩张增速就能看到两者巨大的差别,截止2022年5月,美联储资产负债表规模较2019年底扩张了115.78%,而同期中国央行资产负债表规模仅较2019年底增长了3.82%。这一数据和近两年中美GDP的增速一对比,就可以发现美国的货币政策宽松程度远超其经济增长所需的货币供应量,因此,额外的货币供应就转化成了物价的上涨,正是我们目前所看到的全面性通胀。

今年6月美联储开启缩表,缩小资产负债表规模,降低经济体中的货币供应量,正是当前美国应对通胀的正确方式。但是,我们无法确定缩表进程和通胀演变的具体状况,因此,我们需要通过追踪物价来监测通胀是否控制住了。从上文美国CPI的细分项分析来看,我们首位需要关注的就是能源价格,尤其是原油价格,他可以比较敏感的反映市场对通胀、对总需求的预期变化,方便我们在第一时间捕捉到通胀的可能变化。其次,美国的盈亏通胀平衡率也是比较好的检测指标,但最终我们需要以美国CPI出现拐点作为判断通胀拐点的基准。

第3章 通胀演绎的情景组合

虽然我们梳理了下半年对中美通胀的跟踪路径,但路径的演绎充满了变数,因此,我们会先构建下半年通胀演绎的情景组合,然后根据线索对情景组合出现的概率进行判断,最后做出策略的推荐。

3.1. 通胀演绎的四种情景

我们根据第二章中提及的通胀跟踪关键路标,进行了通胀演绎的情景组合构建,图3.1展示了结果。图中纵轴为美国通胀的演变状况,横轴为国内经济增长的演变状况,我们将美国通胀分为见顶回落和未见顶两种情况,国内经济增长分为弱复苏和强复苏两种情况,两两组合,构成了四种下半年可能出现的情景状况。

第一种情景是美国通胀未见顶、中国经济弱复苏,在这种情景下,我们认为股指的上行空间将相对有限。国内经济弱复苏意味着股指的盈利驱动因子贡献有限,价值股的上升空间会受限;加上美国通胀未见顶,美联储货币政策将持续收紧,不利于国内高估值股票的表现,也就是成长和价值都会受限,那国内股指的空间就剩下国内流动性这一个驱动因子,上行空间基本看国内流动性充裕状况。国内流动性一方面要考虑对弱经济的支持,一方面要考虑美国货币政策收紧的趋势,加上这两年中国央行在流动性方面是相对克制的,这意味着股指整体上行空间就会比较有限,大概率陷入横盘震荡的格局中。

图3.1 通胀演绎的四种情景组合

资料来源:南华研究

第二种情景是美国通胀未见顶、但中国经济强复苏,在这种情景下,我们认为股指大概率出现结构性行情。由于国内经济复苏较强,盈利因子对股指的驱动会更明显,更利好价值股,而成长股会继续受制于美国偏紧的货币政策,因此,大概率价值股会表现更好,而行情的整体空间会和复苏的程度相挂钩。

第三种情景是美国通胀见顶回落、中国经济强劲复苏,这种情景对股指是最有利的,我们认为大概率会走出全面牛市行情。一方面美国通胀见顶,意味着高估值股票压力的缓解,而国内为了提振经济维持相对宽松的流动性环境会让高估值股票再次有估值提升空间;另一方面,国内经济强复苏带来较强的盈利驱动,价值股也同样受益,因此,这种状况下价值和成长大概率轮番上涨,推动股指出现全面牛市。

第四种情景是美国通胀见顶回落、中国经济弱复苏,这种情景股指出现结构性行情的几率更大一些。这种情景组合下,外部流动性压力缓解,加上国内流动性大概率维持宽松,会提振成长股的估值,而盈利因子驱动弱,价值难有亮眼表现,呈现出结构性行情。

从目前的基本面变化看,我们认为出现第三种情景,即美国通胀见顶回落、中国经济强劲复苏的概率是比较大的。6月FOMC会议后,美国市场开始更多为可能来到的衰退定价,美股下跌以及大宗商品的回落印证了这一点,虽然能源价格,尤其是原油价格仍在高位徘徊,但铜金比最近明显回落,且盈亏平衡通胀率也大幅下滑,说明市场对通胀预期已经明显下滑,这让我们对下半年看到美国通胀见顶产生了信心。

图3.2 铜金比和盈亏平衡通胀率(%)

资料来源:Datayes南华研究

从国内方面来看,我们对于复苏的期待更多来自于政策面不断出台的措施,以及期待这些措施最终能够起效。目前,货币和财政双发力的格局非常明显,加上5月底“6方面33条”的出台,能够更好的进一步帮助疫情受损行业和主体的恢复,我们认为经济从疫情中修复的概率是非常大的。从股指当前的点位来看,疫情受损的下跌已经基本收复,市场开始期待经济能有更多的表现。这些表现来自于哪里,我们认为重点是下游,即消费和服务需要进一步的修复。当下游出现明显的修复时,我们会认为经济的复苏是强劲的,毕竟当前国内生产修复明显强于消费,属于结构性的复苏,是偏弱的。下游的复苏两个重要抓手,一方面是疫情防控需要适度的放开,让消费服务业有复苏的机会,另一方面是要刺激居民的消费欲望。这两个方面,目前都有积极的变化,6月28号国务院联防联控机制发布第九版新冠肺炎防控方案发布,里面对将密接、入境人员隔离管控时间调整为“7+3”,同时统一了高中风险地区的划定标准,高风险区连续7天无新增感染者降为中风险区,中风险区连续3天无新增感染者降为低风险区。这样的变化无疑给了消费服务业更大的复苏可能性。此外,我们近期看到了很多的汽车消费提振措施,也有部分地区发放消费券,这些措施对于提振居民的消费积极性都是有利的。

总而言之,综合目前的内外基本面变化来看,我们对于股指出现全面牛市行情持积极态度。

3.2. 策略推荐

趋势策略上,我们推荐逢低做多。股指期货品种的选择上,我们更倾向于IF和IH,IC的机会更多的存在于美国通胀预期下行和国内经济复苏未确认的中间时间段,会有比较强的时间限制,因此,中长期多头策略IF和IH会略优。

从风格角度,我们更推荐价值类,原因是目前的基本面演绎,让价值的确定性更高。美国通胀见顶存在不确定性给成长带来了不确定性,而国内经济复苏强弱不定,但复苏是大概率事件,这会更利好价值。同时,从时间维度来看,时间越往后走,基本面演绎会更利好价值,也就是说持有价值,在时间等待上也有优势。

从行业和板块来看,我们推荐配置下游。下游存在较大的修复空间,而且经济复苏也更多需要依赖下游的崛起。从具体行业来看,消费者服务可能会更多受益于疫情管控的放松,而后续如果经济逐渐稳定,可选消费会逐渐表现更佳。

3.3. 风险提示

疫情扰动再次来袭、大宗商品价格重回升势,及美联储收紧货币政策的节奏再超市场预期。

免责申明

本报告中的信息均来源于已公开的资料,尽管我们相信报告中资料来源的可靠性,但我公司对这些信息的准确性及完整性不作任何保证。也不保证我公司所做出的意见和建议不会发生任何的变更,在任何情况下,我公司报告中的信息和所表达的意见和建议以及所载的数据、工具及材料均不能作为您所进行期货买卖的绝对依据。由于报告在编写时融入了该分析师个人的观点和见解以及分析方法,如与南华期货股份有限公司发布的其他信息有不一致及有不同的结论,未免发生疑问,本报告所载的观点并不代表了南华期货股份有限公司的立场,所以请谨慎参考。我公司不承担因根据本报告所进行期货买卖操作而导致的任何形式的损失。

另外,本报告所载资料、意见及推测只是反映南华期货股份有限公司在本报告所载明的日期的判断,可随时修改,毋需提前通知。未经南华期货股份有限公司允许批准,本报告内容不得以任何范式传送、复印或派发此报告的材料、内容或复印本予以任何其他人,或投入商业使用。如遵循原文本意的引用、刊发,需注明出处“南华期货股份有限公司”,并保留我公司的一切权利。

公司总部地址:浙江省杭州市上城区富春路136号横店大厦 邮编:310002

全国统一客服热线:400 8888 910

网址:

股票简称:南华期货 股票代码:603093 南华期货营业网点

责任编辑:李铁民

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)