摘要

节前,随第一阶段贸易协议签署的宏观利好落地以及对春节过后需求复苏抱有乐观预期,郑棉主力合约自12840元/吨的低点反弹至2019年8月以来的高点14450元/吨,涨幅约12.5%;但突如其来的肺炎疫情使国内棉花市场以及整个大宗商品市场再次陷入被动状态,郑棉随即开始回落,节后甚至触及2016年5月以来的新低12130元/吨,跌幅约16.1%。后期郑棉方向随供需关系以及疫情发展起伏动荡,本文即从国内棉市供需关系以及近期热点事件出发,分析棉价后期走势。

一、热点事件—肺炎疫情

(一)2003年非典疫情下,棉价先涨后跌

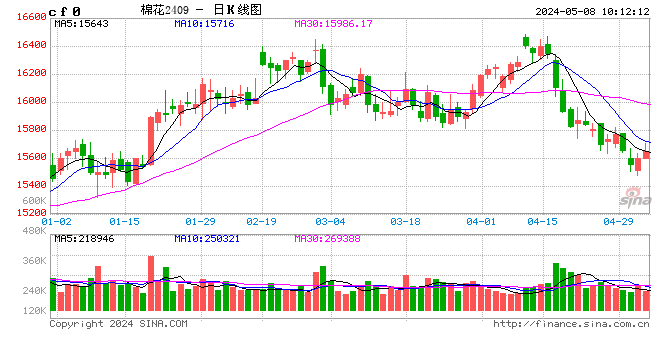

图:非典期间棉花价格指数走势图 单位:元/吨

资料来源:WIND,长安期货

非典疫情发生时棉花期货(自2004年6月在郑州商品交易所挂牌上市)并没有挂牌上市,下面从棉花价格指数走势分析非典疫情对棉花价格走势的引导。这里将非典疫情分为三个阶段,第一阶段是2002年11月-2003年3月,是非典疫情发现到爆发的阶段以及被全球逐步认知的过程;对棉花等品种的利空作用并没有体现,期间棉花价格更多的是受到当年度减产以及2002-2003年国内农产品普遍涨价的利好影响下出现了大幅上涨,中国棉花价格指数328自2003年1月6日的11048元/吨上涨至13418元/吨,涨幅约21.5%。第二阶段是2003年3月-5月,是非典疫情爆发、确诊与死亡人数增加的阶段,期间对经济生活与大宗商品交易形成明显影响,需求受到一定程度限制,也因此棉花价格出现了下跌,中国棉花价格指数328跌至12136元/吨,跌幅约10%。第三阶段是2003年以后疫情得到有效控制,棉花价格走势导向回到供需基本面,棉花价格震荡寻底后出现反弹。

(二)新型冠状病毒肺炎疫情

1、两种疫情的异同

两者最基本的不同在于所属的经济周期不同。一个处于刚加入WTO后的加速发展阶段,当时我国棉纺行业增速拓展国外市场,纺织品服装快速出口增长,需求稳步回升。一个是处在逆全球化浪潮、国内经济艰难下行,棉纺织行业受国际贸易关系动荡起伏重创后的预期好转的阶段。对于疫情本身而言,新型冠状病毒传播与发展速度更加迅速,而春运返乡潮与交通运输四通八达也增加了新疫情防控难度。也因此,此次疫情对国内大宗商品市场的影响更大一些。

2、肺炎疫情利空影响或难保持持续性

事实上,节前棉价回暖以及节后棉价的止跌反弹,一方面来自于第一阶段协议顺利签署,市场对需求好转的预期,一方面来自于全球量化宽松政策支持给予大宗商品一定的底部支撑。不过,此次疫情对大宗商品需求也形成了较大的负面影响,尤其在棉纺行业市场情绪即将好转的情况下发生,无疑使行业再次面临压力。根据中国棉花网显示,部分家在内地的棉企负责人取消原计划2月初到疆计划,也有部分棉企负责人表示由于年前尚留有未加工籽棉量较大,会考虑在10号左右到疆计划开工事宜;纺织市场面临老订单难以及时完成与延迟交货的尴尬局面,而疫情的发展波及全球各国,为了防止疫情继续蔓延,部分国家已经分别采取了限制措施、并提升了风险等级,也因此我国新订单可能会面临转移到其他国家或推后的消极影响。即使国家给予政策支持、流动性支持,但企业开工延后以及流动劳动力返工受阻,叠加运输物流不畅,再次导致供需回暖受阻,尤其是在供应变化不大,而需求回暖的过程中,疫情的发生将拖累需求复苏的进程,并降低短期内大幅上涨的可能性。

但这些影响可能并不具有持续性,一般情况下纺企均存有20-40天的原料库存,因此,若开工前后疫情放缓,爆发期解除,则影响是不具有持续性的。

(三)肺炎疫情短期不解除或延后第二阶段协议谈判的时间

第二阶段协议仍是节后值得关注的热点。第一阶段协议顺利签署后进入执行阶段,中方采购美农产品的力度将会加大,这与疫情导致的需求疲软形成鲜明对比,协议签署虽一定程度上缓解了市场情绪,但供应的增加将一定程度上抑制棉价回升。而第二阶段贸易谈判是否会因疫情蔓延延迟等问题增加也将使得的不确定性大幅增加。

二、供应情况介绍与分析

(一)国内供应—2019年小幅减产,2020植棉意向走低

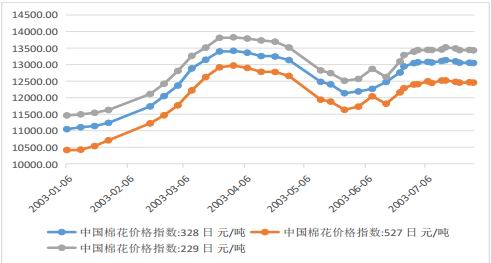

图:2000年以来我国棉花单产与产量 单位:公斤/公顷&万吨

资料来源:WIND,长安期货

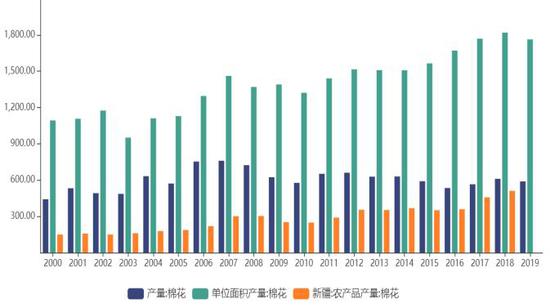

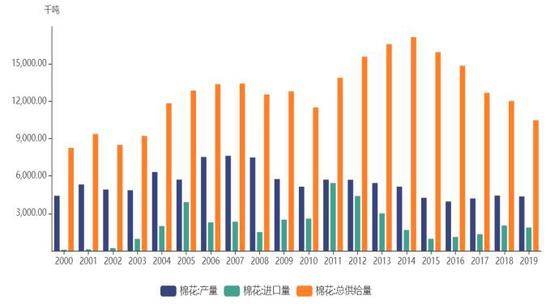

图:2000年以来我国棉花供给情况 单位:千吨

资料来源:WIND,长安期货

棉花是关系国计民生的重要战略物资,作为纺织工业的重要原材料之一,棉花在国民经济中占有重要地位。自2000年以来,随着中国棉花耕种机械化提高、农业化肥的应用、种子优化与栽培技术提高,中国棉花单产逐年提高。WIND数据显示,我国棉花单产由2000年1093公斤/公顷增加至2018年的1819公斤/公顷,2019年主要是受灾害性气候的影响,棉花单产有所下降,为1763公斤/公顷,比上年减少56公斤/公顷,降幅约为3.07%。棉花产量自2012年达到近10年最高660万吨之后逐年下降,至2019年因棉花种植面积和单产降低,棉花减产至588万吨,同比降低约22万吨,降幅3.6%,新疆棉花产量最高达500.2万吨,占比84.9%。从数据图看,近几年棉花产量波幅不大,整体保持稳定;但由于受2019年天气影响,国家棉花市场监测系统调查结果显示,2020年我国植棉意向下降至4587万亩,同比降低206万亩,降幅约4.3%,新疆地区植棉意向降幅约3%。因此,在2019年减产与2020年植棉意向走低的情况下,棉花产量或进一步出现小幅回落。

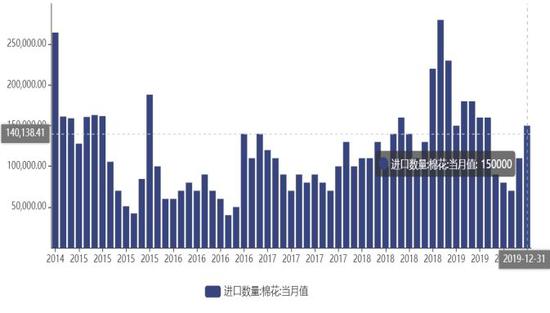

(二)进口—国内棉价存优势,上半年进口节奏或放缓

图:我国棉花月度进口走势图 单位:吨

资料来源:WIND,长安期货

我国是全球主要的棉花生产国和消费国,总产量和单产均居世界首位,其中产量占全球总产量的2成以上,单产约是全球平均水平的两倍。数据显示,2019年全球棉花产量为2623.2万吨,其中中国产量593.3万吨左右,约占全球棉花总产量的22.62%。虽然我国是世界第一大棉花生产国,年产棉花近600万吨,但同时也是第一大棉花进口国,因棉花产需缺口约200万吨,因此每年需要大量进口美棉与澳棉。WIND数据显示,2019年我国进口棉花184万吨,同比增加24万吨,增幅约为16.6%。因贸易摩擦影响下国内棉花供需格局宽松,且棉花价格连续下跌,滑准税下进口棉价格普遍稍高于新疆棉价,2019年8-10月环比连续走低,2020年1月份就第一阶段经贸协议文本达成一致,关于农产品方面要求我国2020年进口规模在2017年基数之上不少于125亿美元,2021年自美采购和进口规模不少于195亿美元,其中增加的农产品即包括棉花,棉花进口量因此上调20万吨。市场悲观氛围改善,且因进口棉质量较好,走货较快。但是,若美棉回调后转而走强,或再次形成内外倒挂的情况,进口节奏或会放缓。

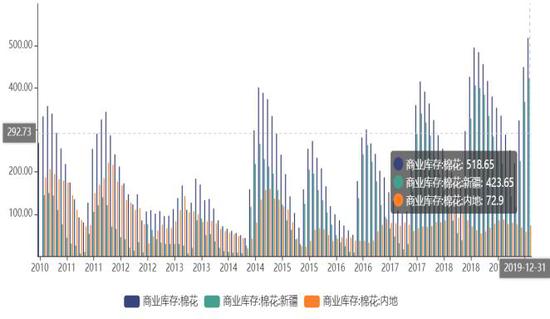

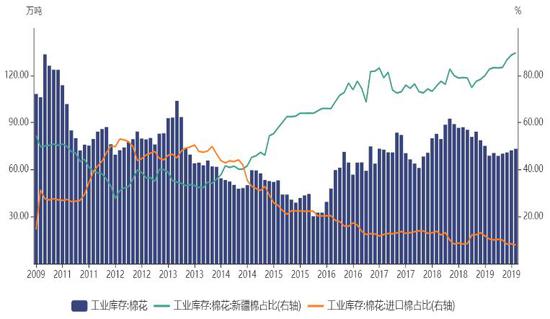

(三)库存--商业库存与仓单高位,价格大涨的绊脚石

自2018年发生贸易摩擦以来,需求受限导致棉花库存进一步积压。截至2019年12月底,全国棉花商业库存518万吨,环比增约70万吨,同比增加22.74万吨,依然处于2015年以来的高位。而工业库存为73万吨,较2018年小幅减少,但全国棉花累计库存为591万吨,依然是近5年的高位。

除此之外,社会库存方面,郑商所棉花仓单数量与有效预报也处于历年高位,其中已注册成仓单36733张,有效预报5743张,折合成棉花约170万吨。其中仍有2018/2019年度的仓单、即陈棉仓单要在3月底前注销成为现货。因此,后期现货售卖压力仍不容小觑。

图:2010年以来我国棉花商业库存 单位:万吨

资料来源:WIND,长安期货

图:2010年以来我国棉花工业库存 单位:万吨&%

资料来源:WIND,长安期货

图:郑商所棉花仓单与有效预报 单位:张

资料来源:WIND,长安期货

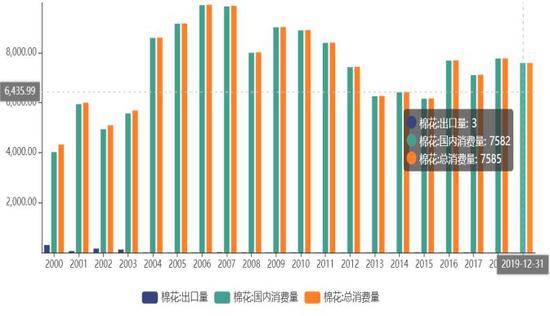

三、需求情况总结

国内棉纺行业基本分为三大板块:涤纶、粘胶和棉花。目前涤短行业相对成熟,整体占比已相对稳定,基本稳定在25-26%左右,而棉花和粘胶的替代作用在逐步体现,2010年以来,整体棉花占比从原料三者消费占比63%下降到了53%下降了10个百分比,而粘胶消费量反而增加了10个百分点。

WIND数据显示,2016年以来我国棉花需求量维持在700-800万吨的水平,根据农村农业部预测,2020年我国棉花消费量约在803万吨,主要去向就是纺织品服装。2019年底,达成第一阶段协议的利好预期带动纺织服装出口迅速拉升。根据中国海关总署发布的数据,12月按人民币计和按美元计全部实现较快增长,全年累计出口按人民币计实现增长,按美元计下降幅度较前期明显收缩,好于预期。2019年纺织品服装累计出口18730.1亿元,增长2.6%,其中纺织品出口8283.2亿元,增长5.5%,服装出口10446.9亿元,微增0.3%。

图:2000年以来我国棉花消费量 单位:千吨

资料来源:WIND,长安期货

(一)订单回暖需时日,纺企补库受制约

由于第一阶段协议顺利签署,宏观利好的背景下,年前大家对纺织后市预期基本向好,自2019年12月下旬至2020年1月棉花棉纱价格联动上涨,其中郑棉主力自2019年12月初12840元/吨的低点反弹至节前14450元/吨的高点,涨幅约12.5%,棉纱期货主力自20415元/吨上涨至22460元/吨,涨幅约10.0%。纱厂随之提涨报价,涨幅均价在650元/吨,同时出货速度也有所加快。目前纺企原料库存在70万吨附近,纱线库存使用天数仍在23天左右,比2018/19年度高1-2天,库存压力适中。但是,一方面获悉纱厂下游坯布、服装终端仍以去库存为主,成交价格和成交量跟进不明显;一方面第一阶段协议落地后仍需要时间刺激订单回暖,叠加疫情影响,预计2020年第一季度,尤其是2-3月份纺织品服装出口订单不会有明显回升,新订单增量或大幅低于预期。由此而言,短期内依靠下游带动棉花价格回升略显乏力。此外,根据第一阶段协议要求,2020年上半年我国将扩大美棉询价数量以及签约进口量,因此进口方面若条件允许仍有充足的棉花供应流入国内,短期内纺企补库积极性受到很大程度制约。

图:近3年纺织企业棉花工业库存 单位:万吨

资料来源:棉花展望,长安期货

图:近3年纺织企业纱线成品库存 单位:天

资料来源:棉花展望,长安期货

(二)肺炎疫情影响,纺企开工受限

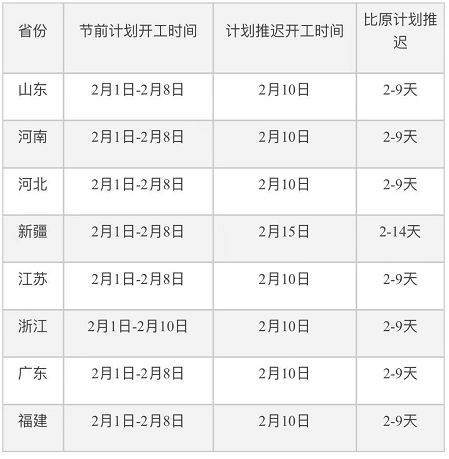

因纺织企业是劳动密集型产业叠加疫情影响,国内主要棉花交易地棉企开工基本延迟。一般情况下,纺织行业基本在元宵节以后复工,而纺纱厂大多提前一周,在春节收假后就复工。山东、河南、江浙是我国纺织产能较大的省份,基本官方都宣布延期至2月9日以后复工。具体河南、山东等地多用当地员工,相较于多使用外地员工的江浙来说,开工情况或相对较好。根据我的农产品网与企业沟通的情况看,目前尚无明确订单,即使偶有企业有订单在商谈,因疫情问题没有明确而不敢接单。同时担忧运输也是影响开工的一大因素,由于各个城市对省际和大巴车的限制较多,担心开工后采购和销售也无法正常运转,短期内只能以当地的短、小订单为主。而元宵节后能否正常开工,要取决于疫情的控制情况及政府政策以及工人的回归情况,目前来看,完全恢复预期恢复状态存有困难。

图:主要纺织生产省份开工时间

资料来源:我的农产品网,长安期货

图:主要纺织集群市场开始时间

资料来源:我的农产品网,长安期货

(三)国储收储—收储托底,改善弱势格局

国家决定在2019年12月2日至2020年3月31日轮入50万吨新疆棉,事实上在节前棉价上涨时期,宏观以及基本面因素相对较好,企业交储积极性并不高,截至1月15日,累计挂牌22.4万吨,累计成交3.752万吨,成交率16.65%。而疫情的出现增添市场恐慌情绪,郑棉价格大跌,但国家新疆棉轮入第十周(2.3--2.7)竞买最高限价为14135元/吨,因此棉企企业和贸易商企业积极参与竞拍,竞买竞价也非常激烈,首日轮入上市数量9000吨全部成交,成交平均价格为13351元/吨;4日国家继续提高日轮入数量至10000吨也全部成交,成交平均价格为13723元/吨;5日国家再次提高日轮入数量至15000吨。政策托底,缓解市场恐慌情绪,并随着国家对新疆棉日轮入数量的增加,预计棉花市场行情将逐渐进行缺口回补。

四、行情判断--短期棉价大涨缺乏动力,中长期保持乐观

供需层面,短期内供应因小幅减产与进口节凑或有放缓预期以及肺炎疫情蔓延延迟棉企复工利好棉价,但因目前库存连续5年高位而整体供应仍然充裕;需求端,第一阶段协议签署落地使国内对需求预期好转,但肺炎疫情再次使棉花需求陷入悲观氛围,复工延迟,新旧订单缺乏或难以及时发运,需求真正复苏仍需时日。国储轮入政策托底缓解市场恐慌情绪与企业资金压力,但不具有持续性。综合来看,短期棉价大涨缺乏动力,但中长期来看,需求日渐复苏叠加去库存与减产预期,仍能乐观对待。短期郑棉主力合约运行区间可参考12000-13800元/吨,对于投机者,可参考该区间进行高抛低吸,对于套利者择机进行近远合约之间的反套操作。

五、对产业链相关企业的两点建议

(一)对于存有库存的棉花企业,一方面可适当交付国储,另一方面可择高点尝试注册郑棉仓单进行套保,以降低风险。由于目前棉花仓单历史高位,因此更建议选择交付国储处理库存。

(二)对于纺企,原料棉价短期内不具备大涨基础,因此若没有建立虚拟库存,可随市场行情随采随买即可。若已经建立虚拟库存,可适当留有头寸,同时根据市场行情与自身的经营情况进行调整仓位。

长安期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)