文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 肖磊

过去四十多年里,美国经历了非常重要的几个周期,对于投资者来说,最近一次能够抄底美元的机会实际上已经错过。从美元指数看,最近一次抄底美元的机会是在2010至2011年,目前看美元存在二次上涨的可能,前提就是其他货币的崩溃。

持有美元的最佳周期已经过去了

持有美元的最佳周期已经过去了近期以来,部分国内民众对人民币形成了一种潜在的担忧,原因在于人民币对美元汇率出现了持续性贬值,再加上长期以来股市、房价等各类以本币计价的资产极不稳定,直接影响到投资者和消费者持有本币的信心,换汇的积极性在增强。但如果因此而押注美元,实际上可能是从一个错误的预期进入到了另一个错误的预期。

一、持有美元的绝对收益并不高

美元作为国际储备货币,持有美元对于全球投资者来说,确实存在一种心理安慰,作为中国投资者,对美元的了解还非常的有限,当下需要明白一个常识,在国内拿着美元是无法直接购物和生活的,因为中国的法定货币是人民币,牢牢记住“法定”二字。

美元在中国属于典型的“外币”,持有美元主要是将其看成一种资产,唯一获利的可能就是它要对人民币涨价,而且涨价的幅度要高于其他投资品种,且能够覆盖各类成本,才是一个好的投资选择。

美元的信用基础是美国经济,美国为了维持自身的负债水平,以及延续消费带动经济的逻辑,整体上需要维持一个由债务推动的市场,这种历史背景下,不太可能有更高的利率(债务人不会主动给债权人支付更高的利息),大的趋势上,利率只会越来越低,偶尔的阶段性加息,很难改变这一本质。

当然,也有一些经济学家在美化这种现象,认为社会越发达,市场利率就越低。我倒是认为利率跟主权债务主导的货币运行周期关系更大,而不是跟社会的发达程度有关。当下问题的关键点在于,就算美联储加息,持有美元也并不是一个很有利可图的事情。

图1

图12015年末美联储启动加息,除了美联储,全球各大央行都在加速宽松,欧洲和日本正不遗余力的推进负利率水平,持有美元似乎是再正确不过的事情。但就在这种背景下,持有美元的绝对收益也没有明显增强。

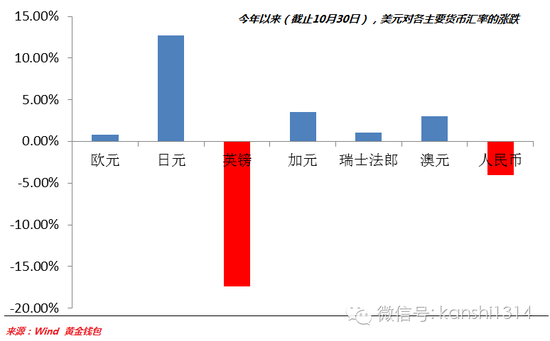

今年以来,在全球主要货币里面,除了英镑和人民币,其他几个货币对美元不是在贬值,而是在升值。具体看,欧元、日元、瑞士法郎、澳元、加元对美元分别升值了0.85%、12.7%、1.1%、3%、3.5%。尤其是持有日元,其收益比美元更明显,日元对美元今年以来升值了12.7%,并没有受到负利率影响。

美元作为外汇市场的投资标的,至少今年以来的表现非常一般,除了英国和中国,其他几个市场似乎还在抛美元买本币。

二、中国市场还不具备外汇投资的条件

在换汇的过程中,投资者损失了效率,放弃了进入其他投资市场的机会,且面对着更大的不确定性,如果没有一个非常安全的套利空间或盈利模式,外汇投资只会增大风险。所谓的外汇理财,并不是简单的换汇操作。

上世纪90年代初,日本家庭财富暴涨,总额超过了1500万亿日元。跟中国一样,巨大的财富存量里面,超过50%是银行存款。接着日本为了刺激经济,持续下调利率至零,存款的吸引力逐步降低,日本民众开始把存款拿出来“炒汇”。掌握着家庭财政大权的日本家庭主妇(渡边太太)在全球外汇市场一度“呼风唤雨”,连很多对冲基金经理都要看“渡边太太”的操作来做下一步打算。渡边太太的具体操作是,借入低利率的日元,投资于收益率较高的国外债券或外币存款,只要日元不大幅升值,就可赚取比较稳定的利差收益(套利)。日美利差曾在较长时间稳定在5%。

时下的中国市场,民众手上持有诸多现金,且人民币对美元有贬值的需求,国内利率持续下降也是事实,但跟上个世纪90年代的日本相比,人民币和美元之间并不存在负息差,人民币存款利率依然高于美元,且中国市场对外汇保证金交易并没有放开,相比上个世纪90年代渡边太太参与的保证金杠杆交易,国内大部分投资者没有这样的机会(日本“渡边太太”们曾占据了日本外汇保证金市场近1/3的成交量)。因此在中国做外汇投资,套利空间小、效率低,而成本巨大。

外汇投资最基本的条件有三个:

一个是要具备杠杆,以增加效率。货币跟货币之间的计价,尤其是主要货币之间的波动,幅度是非常小的,而很多投资者误认为外汇市场波动较大,其实是因为外汇交易本身是杠杆交易,市场对波动更加敏感而已;

第二个是,要有足够的息差,如果息差非常小,做外汇交易就只能靠判断价格波动,失去了套利空间,普通投资者就很难参与了,这也是近年来“渡边太太”开始亏损的原因;

第三个是,自身非常聪明或影响力巨大,比如像索罗斯这种投资者,他不仅可以判断外汇市场的波动,还能自己制造影响力,但请注意,索罗斯从来都是做一波行情之后迅速撤离,很少在外汇市场做长期投资。

如果以上三者都不具备,只是出于一种担忧而盲目的去换美元,是没有太大胜算的,反而可能会增加机会成本。

三、持有美元的最佳周期已经过去了

过去四十多年里,美国经历了非常重要的几个周期,对于投资者来说,最近一次能够抄底美元的机会实际上已经错过。从美元指数看,最近一次抄底美元的机会是在2010至2011年,目前看美元存在二次上涨的可能,但这种可能性的前提在于,其他货币出现新一轮,诸如2014至2015年一样的“大崩溃”,如俄罗斯卢布崩盘等。实际上英镑自今年六月脱欧公投以来的暴跌,也没有将美元推升到新的高度。

图2

图2如果把黄金当做一种衡量美元强弱的特殊货币,分解来看(如上图所示),每次美元见顶黄金见底、美元见底黄金见顶。到2011年,黄金价格见顶,美元进入牛市。目前看,黄金价格已走过了五年的熊市,美元如果算上2008年开始的止跌企稳,已经走过了将近八年的反弹。

继续押注美元上涨,意味着黄金等以美元计价的商品和货币还要持续下跌,胜率有多大呢?黄金价格再跌五年?美元连续上涨13年?这样的周期外汇市场和商品市场都很难出现,上次美元从1995年持续涨到了2001年,已经是非常长的周期了,而当时美国历史罕见的出现了财政盈余。

(本文作者介绍:财经专栏作家)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。