文/新浪财经专栏作家 周亨

事实上,评级机构及知名的做空者,如世界最大的空头对冲基金尼克斯联合基金公司总裁詹姆斯-查诺斯和浑水公司早在今年4-5月就已经警告过中国金融体系的不稳定性。

众所周知,中国内地金融体系每年总会出现一两次资金紧绌。例如:在2011年中的结算期和今年6月中均出现流动性紧缩问题。只是当时的央行[微博]的取态较今日宽松。在今年,央行拒绝注入更多流动性,加上全球量化宽松开始削减……

许多不利因素的集合引发了一场较往年剧烈的“钱荒”风暴。无独有偶,某间国际评级机构亦在六月份在香港举办了一次有关全球银行业的会议,会上对中国影子银行表现作出负面的评级。这亦加剧了市场对中国银行本次“钱荒”的反应。

港交所数据显示,今年4-5月期间,许多大型外资机构,如资本集团、摩根大通、摩根士丹利和花旗集团,均减持了中国银行业的股份。同时,它们还把长期持有的好仓转至做空。5月中旬,投资银行高盛以5.5港元出售所有剩余的中国工商银行股份。

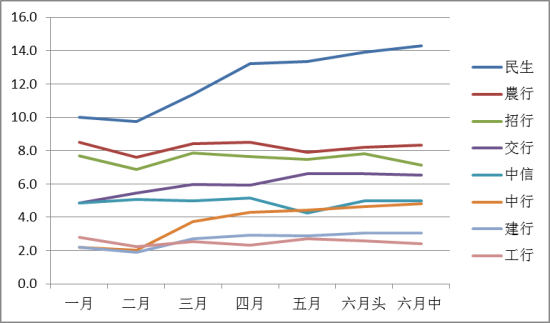

即便上述资讯看起来非常严重,但翻看2008年中国金融股被做空的记录,近期,于香港上市的中国金融股做空数量仍然远低于2008年的最高点。大约是2008年9月份时,中国金融股被做空的额度占它们月成交量的比例超过14%。而它们最近被做空者盯上是从2013年年初开始的,而在今年4月中至5月,做空情况则变得日趋严重(见表1)。

图表一 中资银行H 股做空状况 (做空量占平均每日成交量 数据来源:港交所)

图表一 中资银行H 股做空状况 (做空量占平均每日成交量 数据来源:港交所)鉴于近日股价大幅调整,部分做空者开始选择趁机平仓。但从表一数据来看,我们相信,还有部分做空者将会等至7月底再平仓。目前,农行、邮政银行和渣打中国为期一个月的SIBHOR上海同业银行拆息报价,仍然维持8.7%至9%异常的高水准,较平均4.2%至4.5%高,这或许成为它们目前观望和等待平仓时机的理由之一。

被做空的中国银行业是不是坐以待毙呢?值得注意的是,就在6月25日,工商银行董事长姜建清选择率先表态,向市场传达其流动实力雄厚的资讯,并首次提供了其高流动性资产为4.6万亿元的信息。此后,该股股价快速攀升,并呈现跑赢恒生指数的势头。

此次危机对于很多上市公司管理层而言算是当头一棒,告诉他们,目前,在海外或香港上市并非一个在投资人身上圈钱的过程,而应致力于与投资者定期沟通,建立良好内部管制,以让中国银行业逐渐跟上国际银行业管理标准。

唯有对股东认真和负责,股东才会跟企业做“好朋友”。

(本文作者介绍:股票分析师,拥有多年外资投行交易员工作经验,后协助内地对冲基金的海外拓展)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。