文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 任泽平

相比“全部停止再投资”的方式,美联储更可能采取“部分停止再投资”的策略,以减少缩表对金融市场的冲击。也就是说,缩表的速度将显著慢于之前估算的上限。

美联储缩表速度可能会慢于预期

美联储缩表速度可能会慢于预期1.美联储高官密集就“缩表”进行前瞻性指引

美联储于今年年底前后开始“缩表”似乎正在成为共识。四月初公布FOMC会议纪要之后,近期美联储多位高官频频发声,为缩表进行前瞻性指引。继纽约联储主席William Dudley和旧金山联储主席John Williams之后,4月17-19日美联储副主席Stanley Fischer和波士顿联储主席Eric Rosengren先后公开讲话,重点谈及缩表问题。

Fischer于4月17日哥伦比亚大学发表题为“货币政策预期与冲击”的演讲指出,美联储缩表行动会参考2013年taper tantrum的教训与经验:2013年,伯南克的taper发言曾一度引发市场恐慌(图表1)。那年5月22日,伯南克在JEC听证会上首次谈及缩减购债规模,便立即引发美国10年期国债收益率攀升10个基点;紧接着,在6月议息会议之后的记者会上,伯南克指出美联储可能于2013年晚些时候缩减购债规模并在2014年终停止购债,再次引发市场震荡,美国10年期国债收益率迅速由2.2%飙升至2.6%。但Fischer表示,考虑到宏观经济环境和市场预期的变化,接下来这次缩表不会再像2013年taper那样引发市场巨大震荡。

4月19日,Fischer在IBRN-IMF大会上重申了这一观点,同时他认为这次缩表不会像taper那样对外部经济造成巨大负面冲击(伯南克taper发言之后,美元升值,新兴市场经济体资本流出压力加大,总需求收缩,大宗商品价格暴跌)。

同样是在4月19日,波士顿联储主席Eric Rosengren表示:(1)美联储应该尽早开始缩表;(2)缩表应采取循序渐进的方式进行——首先抛下占比很小的到期证券,然后逐渐收缩在投资证券规模。

关于缩表,市场最为关注的无非是四个问题:(1)美联储为什么要缩表?(2)美联储采取何种方式缩表?(3)美联储将于什么时间缩表?(4)缩表会产生什么影响?下面,我们渐次回答这四个问题。

2.美联储为什么要缩表?

美联储之所以要缩表,有如下五方面原因:

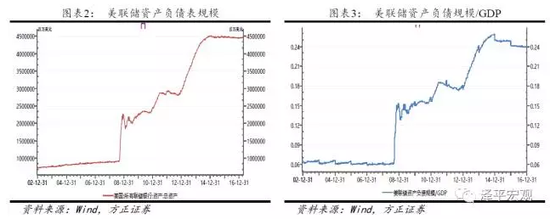

原因其一,2008年金融危机之后,美联储为应对危机开展了三轮QE操作,使得资产负债表迅速膨胀。金融危机前,联储资产负债规模仅为9000亿美元,现在则高达4.5万亿美元,绝对规模扩大了4倍。金融危机前,美联储资产附表规模/GDP比值约为6%,现在则上升到24%(图表2、图表3)。短短九年时间,资产负债表扩大了4倍,这在美联储内部主流观点看来是非正常的。

原因其二,量化宽松本来就是为了应对危机而采取的“非常规”举措,当前美国经济已经复苏趋稳,退出量化宽松也就自然而然地被提上议事日程。

原因其三,宏观经济结构的长期变化(低通胀、生产率低增长、人口缓慢增长、低利率)意味着资产负债表调整在未来将成为常规性货币政策工具。从这个角度而言,及早进行缩表操作也是为日后有需要扩表时争取空间,预留“后手”。Dudley和Rosengren都提到了这一观点。

原因其四,美联储希望在恢复货币政策正常化的道路上采取更为稳健的策略,而加息、缩表相伴进行是更优的选择。在经历了2015和2016年两年延缓加息之后,美联储希望加快加息进程。但如果过快加息,则会给美元汇率造成过大的压力,一来不利于美国出口,二来可能打压通胀。3月议息会议决议显示:2017年将再有2次加息,2018年3次加息,2019年3次或4次加息。这样,联邦基金利率预期在2018年底将达到2.125%,在2019年年底将达到3%。加息缩表相伴进行,或为美联储货币政策提供了更大空间,增加灵活性。

原因其五,持有过量国债和MBS超出了美联储实施常规货币政策的需要,尤其是持有大量MBS无形中干预了金融市场的资金配置,造成扭曲。为了减少扭曲,就需要缩表。这是美联储目前的主流认识。

不过需要指出的是,对于缩表存在不同的观点——例如美联储前主席伯南克就认为:为了维持超额存款准备金利率(IOER)与隔夜逆回购利率(ONRRP)作为联邦基金利率上下限的机制,美联储仍有必要维持大规模的资产持有。

3.美联储将采取何种方式缩表?

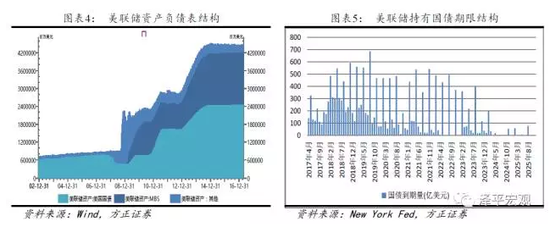

危机之后,美联储资产负债表之所以快速扩张,主要是因为购买了大量的美国国债和抵押贷款支持证券(MBS)。前者目前的规模为2.46万亿美元,后者目前规模为1.78万亿美元(图表4)。所谓“缩表”,针对的主要就是这两部分资产。

缩表可能采取的方式包括:1.被动到期、停止再投资;2.主动抛售。3月会议纪要和美联储官员发言一再强调:缩表操作将是渐进式的。我们认为:在“缩表”操作的一开始,美联储将采取“被动到期、停止再投资”的方式(例如先停止10%到期资产的再投资,续购90%;然后渐次降低续购的比例);经过一段时间之后视宏观经济和金融市场环境而有限制地“主动抛售”。

另外,美联储还可能在特定时段采取置换操作,即在主动抛售MBS的同时购进美国国债,以保持资产总规模不变。

先来看国债缩表。2018年和2019年是美联储持有国债到期的高峰期。这两年到期的国债合计7669亿美元,占到美联储持有国债总额的32.9%。这部分国债是“被动到期、停止再投资”缩表操作的主要对象。

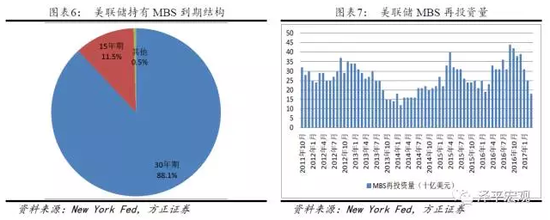

再来看MBS缩表。美联储持有MBS的期限主要是30年期和15年期,其中30年期占88%。MBS在存续期间持有者会持续受到现金流。美联储过去对这些收到的现金流进行再投资,缩表开启之后,收到的现金流将不再进行在投资。

2012-2016年MBS再投资量分别为3490、2910、2210、3360、3920亿美元。MBS收益现金流于预期利率成反比,在未来加息预期下,MBS收益现金流会收缩。预计2018年MBS收益现金流规模将降至2000亿美元左右,2019年之后进一步减少。在这种情况下,如果美联储希望加速缩表进程,也可能对MBS采取“主动抛售”的策略。

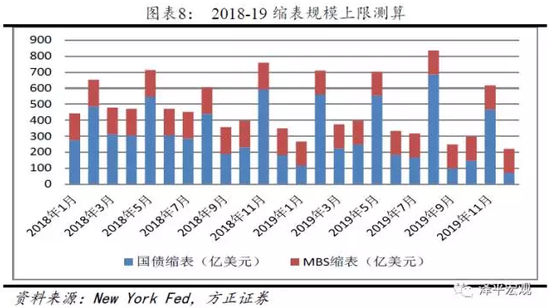

基于上述分析,我们对2018年和2019年的缩表规模的上限进行了估算(图表8):即在“全部停止再投资”的假设下,预计2018年将缩减国债持有量4147亿美元,2019年缩减国债持有量3521亿美元。2018和2019年MBS的缩表规模分别约为2000亿美元和1800亿美元。届时,美联储国债规模和MBS规模分别下降至1.7万亿美元和1.2万亿美元。

我们认为,美联储更可能采取“部分停止再投资”的策略,以减少缩表对金融市场的冲击。也就是说,缩表的速度将显著慢于刚才估算的上限。

4.美联储什么时间开始缩表?

在今年剩余时间里,我们认为美联储的货币政策路径为:在6月和9月分别加息一次,12月议息会议上公布缩表计划(2018年初开启缩表进程),但在12月不再进行加息操作。

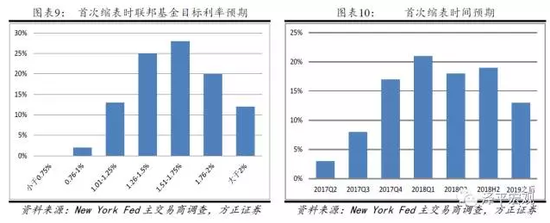

关于加息和缩表的关系尚无定论。从目前的表态来看,Dudley倾向于“加息缩表交替进行”,Williams倾向于“加息缩表并行”(Williams被视为耶伦的盟友,曾是耶伦任职旧金山联储主席期间的首席政策顾问)。但根据纽约联储针对主交易商进行的调查,市场对美联储首次缩表时联邦基金目标利率的预期中位数为1.63%(图表9)。

当前联邦基金目标利率区建委0.75-1%,也就是说,市场预期美联储将在两次加息(1.25-1.5%)或三次加息(1.5-1.75%)之后,开启缩表进程。主交易商预期概率最高的首次缩表时间点是2018年第一季度。在此之后,加息缩表将交替进行。

但缩表启动的时间也可能提前至2017年底之前,这与美联储换届周期相关。耶伦本届任期将于2018年2月结束。特朗普总统前期多次对耶伦表示不满,声称将提名新的主席人选仍;但最近特朗普对耶伦的态度发生了转变。

我们认为:如果特朗普提名新的联储主席,那么缩表更可能在2017年底启动,一来降低金融市场不确定性,二来是耶伦政治遗产的一部分;如果美联储主席人选不发生变化,那么缩表启动时间或拖延到2018年初。

5.缩表会产生什么影响?

根据美联储对主交易商的调查,41%的主交易商认为:到2019年末,美联储的资产负债表规模将位于3.5-4万亿的规模。比目前的规模缩减2300-7300亿美元。这是缩表的第一阶段。根据路透对15家与美联储有业务联系的一级交易商的调查显示,美联储资产负债表的最终规模预测中值为2.75万亿美元,即在当前规模基础上缩减1.75万亿美元。根据旧金山联储主席John Williams的估计,美联储缩表操作可能需要持续五年。

美联储缩表的最直接影响抬高国债收益率。美联储是美国国债的最大持有者。缩表会紧缩美债供需关系,导致收益率上升。

美联储缩表还会影响美元流动性和汇率。首先,缩表意味着美元流动性收紧。第二,在美联储开始加息和准备缩表的同时,欧央行和日本央行仍在进行量化宽松操作。这会对美元汇率形成升值压力,对欧元日元汇率形成贬值压力。第三,美联储缩表还会影响全球流动性。目前欧央行和日本央行每月购买资产规模合计约为2000亿美元。

下周欧央行和日本央行分别召开货币政策会议,决定下一步量化宽松操作如何开展。如果美联储缩表速度快于欧日购债的速度,那则意味着全球流动性收紧。

(本文作者介绍:方正证券首席经济学家。曾担任国务院发展研究中心宏观部研究室副主任、国泰君安证券研究所董事总经理、首席宏观分析师。)

责任编辑:冯梦雪

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

閺傜増姘拃锔俱仛閿涙矮鎹㈡担鏇熸暪鐠愬綊顣╁ù瀣兊缁併劋绱伴崨妯肩搼楠炲灝鎲¢惃鍡曡礋鐠囧牓鐛ラ敍宀冾嚞閸曞じ绗傝ぐ鎿勭磼閻愮懓鍤潻娑樺弳鐠囷附鍎�