文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 朱海斌

这也是到现在为止,中国的金融体系并没有像大家判断的短期就出现风险的原因,而且风险的时间点也一直在往后推。

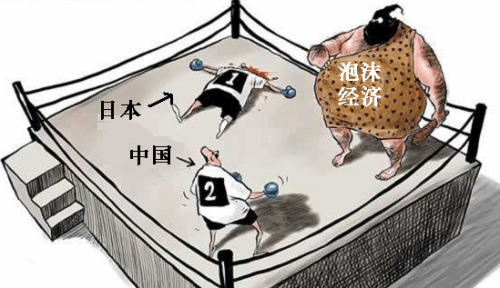

中国房地产风险没有日本大 一线城市崩盘也没事

中国房地产风险没有日本大 一线城市崩盘也没事中国和日本有很多相似之处,例如中国债务以内债为主,这与80年代以后的日本很相似;目前中国的外汇储备很高,而日本在80年代曾是外汇储备最高的国家;现在中国的企业债务很高,而政府债务和家庭债务相对偏低,这与当时的日本也非常相似。此外,日本也是高投资、高储蓄国家,其房价走势、信贷增长也都与中国相类似。

那么,至少到目前为止,为什么中国还没有像80年代末的日本一样发生泡沫崩盘?我认为有两个非常重要的原因,第一是政府的作用,政府通过使用大量的国有资产掌控了资源,包括央行使用大量的流动性工具来处置可能出现的风险;在危机一旦出现或者在危机出现过程之中,中国政府很大程度上起到了缓冲作用。第二是房地产市场的风险相对要小。

我讲两个例子,第一个例子,在过去3-4年中,中国银行的不良率不高,只有不到2%,加上关注类贷款也只是接近6%的规模。但是,过去3-4年里普遍存在一个现象,即地方政府官员花费大量时间去处理当地的坏账或者僵尸企业。

在其他国家,即没有地方政府参与的情况下,很多贷款早已通过市场化的手段形成了不良贷款。但是在中国,这类贷款更多地是被扼杀在摇篮之中,地方政府在第一轮就已经清理了不良贷款。

另外,外国的债权人意识到有问题时,会首先到法庭要求法律处置,进行清盘清算。但是在中国,债权人的第一反应不会是去法庭,而是去寻求地方政府的帮助,这是中国特有的现象。

尽管在过去几年中国银行暴露出的不良率并不高,但实际上,这是最近几年地方政府花费大量资源和精力来防范风险爆发的成果。这是其他国家没有的现象,也是目前为止我们没有看到危机爆发的原因之一。

第二个例子是房地产,将日本和中国的房地产市场做对比,从表面上看,中国和日本相似,资产价格泡沫都非常明显。尤其在这一轮中国的北京、上海、深圳等一线城市的房价上涨后,不仅房价收入比在全球排名第一,房价水平也完全可以与全球一流城市相提并论。当然,北京上海深圳的房价比香港还低一点。

有人计算过,如果80年代东京的土地卖掉,可以买下美国的很多土地。中国的房价和日本有一定的相似性,日本房价持续上涨了30年,70年代有过短期的调整,但是调整很小,一直涨到80年代末才真正地崩盘,现在日本房价跌了70%,很多房奴被套牢,日本本地人甚至根本不敢买房,因为已经有很多人被套牢一辈子了。

之所以说中国的房地产市场风险比日本小,是因为关键在于两个国家的房地产市场区域分布特征不同。日本当时的房地产泡沫与中国类似,尤其日本的东京、大阪等大城市房价的泡沫比较突出。相似地,中国泡沫最明显的是北京、上海、深圳这三个城市,从城市规模来看,东京占了日本人口的30%左右,经济体量占40%,房地产价值占到一半以上。一旦东京的房地产价格往下走,日本的资产价格也就崩掉了。

虽然现在北京、上海、深圳的房价很高,即使加上广州,这四个一线城市的人口总量不超过1亿,只占全国的8%左右。按照土地面积和住房销售面积来看,不到全国的10%,按照交易额来算,也只占全国的15%左右。

也就是说,北京、上海、深圳确实存在巨大的泡沫现象,在某种程度上这些巨大的泡沫也很僵硬,短期之内看不到泡沫会崩盘的可能性。即使一线城市的泡沫崩盘,在中国房地产市场里面占的比重也没有那么高。因此,中国和日本相比,相对会有一个缓冲。这也是到现在为止,中国的金融体系并没有像大家判断的短期就出现风险的原因,而且风险的时间点也一直在往后推。

(节选自4月14日作者在第十八期北大汇丰金融前沿讲堂上的发言)

(本文作者介绍:摩根大通中国首席经济学家)

责任编辑:冯梦雪

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。