文/新浪财经意见领袖(微信公众号kopleader)专栏作家 任泽平

美国与世界其他地区经常出现经济增长和物价走势的不一致性,并导致货币政策调整的非对称性。值得警惕的是,当美国货币政策由宽松转向紧缩时,如果世界某些地区出现了较大的资产泡沫或债务风险,对流动性和利率比较敏感,则容易出现问题。

那些年美联储加息引发的惨案

那些年美联储加息引发的惨案美元是国际主要的贸易结算货币、储备货币和“锚”货币,是全球流动性的“总阀门”。当美国货币政策走向宽松时,容易引发各地区的资产泡沫或过度负债;当美国货币政策由宽松转向紧缩时,将带动利率走高、美元指数走强,引发国际资本回流美国本土,导致全球资金面紧张和利率水平上升,多次在世界经济链条上相对脆弱的环节引爆金融危机。从拉美债务危机、东南亚金融危机到次贷危机,美国加息均起到了重要作用。

当前新一轮美联储加息周期已经启动,2014年美联储退出QE,2015年12月首次加息,2016年8月以来美联储官员表态将第二次加息,美元走强和国际资本回流美国本土已经在路上。但与此同时,欧日经济低迷银行业蕴藏巨大风险,拉美经济衰退社会动荡,中国经济处于结构调整阵痛期、房地产泡沫和债务风险凸显。新一轮美联储加息周期将会在国际经济脆弱环节再度施压,这次谁会爆掉?全球拭目以待。

1 美国货币政策调整引发美元周期性波动和国际资本流动

1944年布雷顿森林体系确立了美元的国际贸易结算和储备货币地位。1971年布雷顿森林体系解体后,随着日元、欧元的崛起,美元的地位有所削弱,但未从根本上动摇。60多年来,美国货币政策调整对全球流动性、利率水平、大宗商品价格、通胀压力、各国货币政策、国际资本资产配置等均产生了广泛而深入的影响。

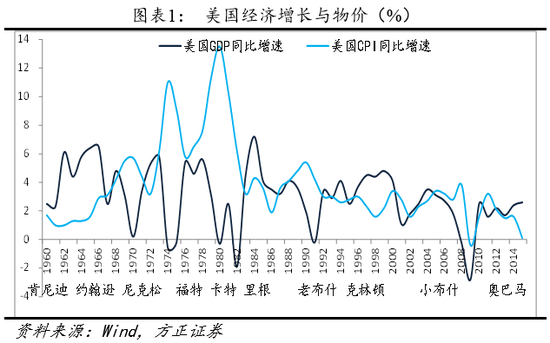

增长、就业和物价是影响美国货币政策调整的主要因素,进而决定着利率和汇率水平。1979年第二次石油危机以来,美国经历了四轮经济周期:1981-1992年间的里根和老布什执政时期、1993-2000年间克林顿执政时期、2001-2008年间小布什执政时期、2009-2016年间奥巴马执政时期。在这四轮经济周期中,除了石油危机等少数时段外,大部分时间经济增长和物价走势基本一致,且物价走势略有滞后。

图1

图1美联储政策风格也是影响货币政策的重要因素。面对第二次石油危机的冲击,1979-1987年担任美联储主席的沃尔克坚决抑制通胀,即使在经济低迷期仍采取紧缩手段。格林斯潘、伯南克和耶伦时期美联储的货币政策目标则相对综合,力图实现增长、就业和物价的平衡。

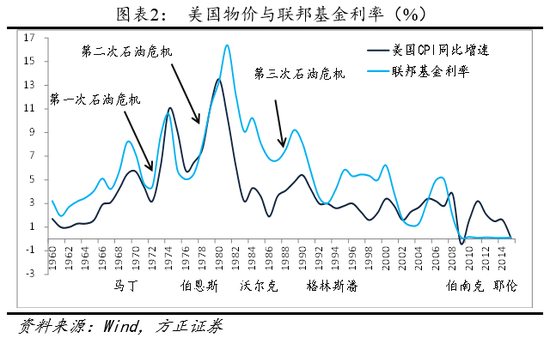

图2

图2从历史看,美元指数在中长期取决于美国经济增长前景和货币政策,在短期受全球避险情绪影响较大。当面临衰退或通缩风险时,美国货币政策取向宽松,联邦基金利率和国债收益率趋于下降,美元指数走弱,大宗商品价格上升。在廉价美元时代,资本流出美国本土市场,增加全球流动性,容易引发各地区的资产泡沫或过度负债。

当面临过热或通胀风险时,美国货币政策转向紧缩,联邦基金利率和国债收益率趋于上升,美元指数走强,国际大宗商品价格下跌。从大类资产和区域资产配置的角度,在强势美元时代,美元资产收益预期上升,国际资本回流美国本土市场,造成全球资金面紧张和利率上升。这一时期,如果世界某些地区出现了较大的资产泡沫或债务风险,对流动性和利率比较敏感,则容易出现问题,比如1982年的拉美债务危机、1997年的东南亚金融危机等。

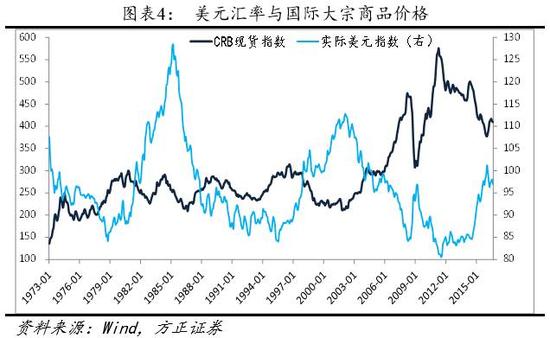

图3

图3美国财政和债务状况对美元指数影响不大,虽然在经济衰退或债务过快膨胀时期经常成为短期炒作主题。原因在于,至今尚没有出现经济规模超过美国的国家,也没有出现能够替代美元国际储备货币地位的货币。里根政府时期面对冷战和美苏争霸的环境,倾向于扩大国防支出,财政赤字和国债余额占GDP比重上升。克林顿政府时期冷战结束,美国一极独霸,开始着手缩减国防支出,并试图改革福利体系,出现了美国历史上少有的财政盈余状况,国债余额占GDP比重下降。但里根和克林顿时期,由于良好的经济增长表现和偏紧的货币政策,先后出现了两轮美元强势周期。

2 美国货币政策调整是引发多次金融危机的重要原因

美国与世界其他地区经常出现经济增长和物价走势的不一致性,并导致货币政策调整的非对称性。值得警惕的是,当美国货币政策由宽松转向紧缩时,如果世界某些地区出现了较大的资产泡沫或债务风险,对流动性和利率比较敏感,则容易出现问题。

2.1 美国货币政策调整与拉美债务危机

二战后,拉美国家依靠资源出口、进口替代、借债发展等带动,一度实现了经济的快速增长,呈现出欣欣向荣的景象。但在上世纪80年代初却爆发了严重的债务危机,随后政治动荡,经济大起大落,掉入“中等收入陷阱”。

独立后的拉美国家民族主义和民粹主义增强,政府普遍有加快经济发展、摆脱贫困的愿望,当时有两个原因导致拉美国家走上举借外债发展的道路:一是在经济发展初期国内储蓄率低,资金匮乏;二是1973年中东战争引发第一次石油危机之后,美欧经济陷入“滞涨”,经济衰退和低利率环境导致资金大量从美欧流出,加之布雷顿森林体系崩溃、金融自由化水平提高等加剧了国际资本流动。国际资本大量流入拉美地区,据统计,1970-1982年间拉美地区的外债总额由212亿美元攀升至3287亿美元,墨西哥、阿根廷等国外债余额占GDP比重超过50%。

1979年伊朗革命和1980年两伊战争引发第二次石油危机,通胀飙升。1979年保罗·沃尔克担任美联储主席以后,采取了坚决抑制通胀的货币紧缩政策,利率水平大幅提高,吸引了国际资本回流美欧地区。拉美国家还本付息负担加重,1982 年国际商贷利率一度高达21%。同时,美国利率水平提高,导致美元指数攀升,大宗商品价格大跌,主要依靠初级产品出口的拉美国家贸易条件恶化,还债能力被严重削弱。依靠借债发展起来的国内资本和技术密集型产业,缺乏比较优势和国际竞争力,虽然在初期取得了一定成功,但在后期亏损状况加重。从1982年开始,资本大量流出拉美地区,墨西哥、阿根廷等国先后用光了外汇储备,无力继续偿还债务,拉美债务危机全面爆发。受危机影响,拉美国家经济受到重创,失业率和通胀攀升,货币普遍贬值,落入“中等收入陷阱”。

2.2 美国货币政策调整与东南亚金融危机

二战后,日本、韩国、中国台湾、印度尼西亚、马来西亚、泰国等东南亚国家和地区先后实现了持续的高速增长,一度被称为“亚洲奇迹”。但1997年东南亚金融危机打断了这一进程,这些地区经济普遍出现断崖式下滑,汇率大幅贬值。进入新世纪以来,除了日本,只有韩国等少数地区转型成功,大多数国家仍停滞在中等收入阶段。

上世纪80年代末~90年代初,受波斯湾战争、第三次石油危机、日本经济泡沫破裂、苏联解体等影响,美国经济表现低迷,美元指数走弱。与此同时,泰国、马来西亚、印度尼西亚、新加坡等国经济在此期间则实现了10%左右的高速增长,吸引了大量国际资本流入南亚地区,外债规模大幅上升。这些地区债务期限严重错配,大量中短期外债进入房地产投资领域。泰国等国房地产投机盛行,资产泡沫不断膨胀。在汇率政策方面,泰国等国在扩大金融自由化、取消资本管制的同时,仍然维持固定汇率制,给国际投机资本提供了条件。

进入上世纪90年代中期,美国经济开始强劲复苏,格林斯潘领导下的美联储提高联邦基金利率以应对可能的通胀风险,美元步入第二轮强势周期。采取固定汇率制的南亚国家货币被迫升值,出口竞争力削弱。与此同时,人民币大幅贬值,中国在吸引外资和增加出口方面表现出强大竞争力。1996年前后南亚国家出口显著下滑,经常账户加速恶化。1997年泰铢、菲律宾比索、印尼盾、马来西亚令吉、韩元等先后成为国际投机资本的攻击对象,资本大量流出,固定汇率制被迫放弃,货币大幅贬值。随后股市受到重创,房地产泡沫破裂,银行呆坏账剧增,金融机构和企业大规模破产。1998年8月俄罗斯中央银行宣布年推迟偿还外债及暂停国债券交易,俄罗斯债务危机爆发,随后金融危机逐步升级成经济、政治危机。危机之后,大多数东南亚经济体没有恢复到危机前的增长水平,部分经济体落入“中等收入陷阱”。

2.3 美国货币政策调整与次贷危机

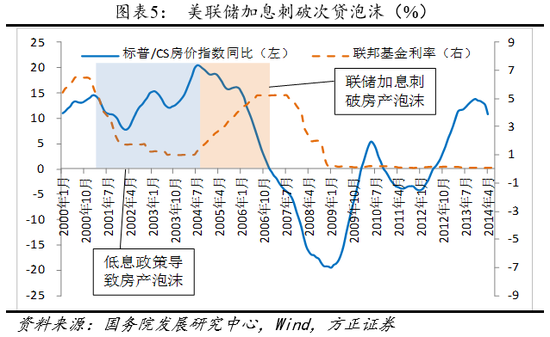

美国货币政策调整也是引发次贷危机的重要原因。2000年互联网泡沫破裂使美国经济一度陷入低迷。“9·11”事件后,美联储连续12次降息,将联邦基金利率降到20世纪60年代以来的最低水平。超低利率刺激了美国房地产的繁荣,泡沫不断膨胀。到2006年初,美国房价连续5年大幅攀升,年均升幅超过8%。低利率和高房价引发了购房热,催生了抵押贷款证券化工具。由于信用链条过长,房贷机构放松了对购房者信用和资格的审核。

低利率环境在2004年开始逆转,基于对通胀和资产泡沫的担忧,2004年6月至2006年6月,美联储连续17次加息,联邦基金利率从1%升到5.25%。受加息影响,2006年初美国房地产开始降温,房价于2007年初开始下跌。利率上升和房价下跌使美国次贷市场迅速恶化,许多购房者房产净值由正转负,既无力偿付房贷到期本息,又无法再融资。同时,随着优惠期结束,购房者面临按市场高利率还贷的压力。自2006年开始次贷市场违约事件剧增,随后大量金融机构陷入困境或破产,2008年次贷危机全面爆发,并迅速波及全球,演变成国际金融危机。

图4

图43 美联储加息可能挑战全球金融市场稳定性

由于美元的国际货币地位和美元资产在全球资产配置中的重要性,美国货币政策调整是引发多次全球性或区域性金融危机的重要因素。近期美国正逐步引导加息,这增加了全球金融市场的不稳定性。

1)世界经济复苏进程和货币政策周期不同轨,美国经济走向复苏并率先加息,而欧日及新兴经济体仍在低谷不具备加息条件。2008年次贷危机以来,美国实施零利率和QE,欧日实施负利率和QQE,把货币宽松发挥到极致,但效果却差别很大,全球经济复苏进程不同轨。美国经济经过3轮QE和零利率,并凭借开放的移民政策、相对健康的人口年龄结构、富有弹性的市场机制和创新机制,率先走出衰退、走向复苏。因此,相对于其他经济体,美国具备率先加息收紧货币的条件。但与此同时,欧日经济低迷银行业蕴藏巨大风险,拉美经济衰退社会动荡,中国经济处于结构调整阵痛期、房地产泡沫和债务风险凸显,非美经济体大多数不具备加息条件。

2)美联储重启加息周期,全球货币宽松可能走到尽头,全球流动性边际收紧。当前新一轮美联储加息周期已经启动,2014年美联储退出QE,2015年12月首次加息,2016年8月以来美联储官员表态将第二次加息,美元走强和国际资本回流美国本土已经走在路上,这导致全球流动性边际收紧。近期美债收益率上升,全球股市动荡,美元LIBOR利率上升。新一轮美联储加息和美元强势周期将对国际经济脆弱环节施加压力,比如欧洲银行业、新兴经济体房地产市场、拉美采掘业、全球远洋贸易等。

3)由于担忧汇率贬值和资本流出压力,美联储加息将封杀其他经济体货币宽松空间。9月份以来,G20会议公告,减少货币依赖,避免竞争性贬值,推动创新增长。美国波士顿联储主席罗森格伦鸽转鹰,认为应逐渐收紧政策。9月欧洲央行议息会议维持利率、购债规模不变,德拉吉表示目前不需要更多刺激,未讨论直升机撒钱和购买股票。自229降准以来,中国货币政策转向中性稳健,制约因素来自房价、去杠杆和美联储加息预期,中国央行锁短放长先后重启14、28天逆回购。

4)这一轮美联储加息周期可能是历次最弱的,施加的压力也不如以前大。由于美国这一轮经济复苏不如上世纪90年代新经济强劲,通胀也不如上世纪80年代石油危机时严重,因此,这一轮美联储加息节奏较慢,给全球施加的压力也不如以前不大。

5)经济金融结构脆弱是危机爆发的基础,供给侧结构改革是出路。金融危机多次打断了后发国家经济的高速追赶进程。拉美债务危机的内因是过度举债发展和产业缺乏竞争力,东南亚金融危机的内因是结构调整迟缓和资产泡沫,次贷危机的内因是过度金融创新和房地产泡沫。美国货币政策调整作为外因,起到了刺破泡沫的作用。拉美和东南亚国家一度创造了高速增长的奇迹,但先后被金融危机打断。只有进行有效的结构调整,实现增长动力转换,才有望避免危机或走出危机,比如1998年前后的韩国。

6)债务危机最常见,要高度关注我国房地产泡沫和债务风险。无论是1982年代的拉美债务危机、1997年的东南亚金融危机、2007年的美国次贷危机、还是2009年的南欧债务危机,都有一个共同点:这些地区在经济繁荣或低利率时期大举借债,用于发展缺乏比较优势的产业、放任资产泡沫或提升社会福利水平;一旦情况反转,进入经济衰退或高利率环境,要么依靠借债发展的产业陷入严重亏损,要么资产泡沫难以维持,要么福利支出由于刚性难以压缩,偿债负担大幅增加,从而爆发金融危机。

世界经济危机史有一个基本规律,即“十次危机九次地产”。当前我国存在一定程度的房地产泡沫,一二线城市主要表现为价格泡沫,三四线城市主要表现为库存泡沫。2014-2016年这一轮房价上涨主要是货币现象。当前中国房地产尚具备经济有望中速增长、城镇化还有一定空间等基本面有利因素,如果调控得当,尚有转机。如果未来放任房地产泡沫继续膨胀,将脱离基本面支撑。与房地产深度关联的是地方债务和银行贷款,由于房地产是典型的高杠杆部门(无论需求端的居民抵押贷还是供给端的房企开发贷),因此房市对流动性和利率极其敏感,在历次房地产泡沫中银行业都深陷其中,从而导致房地产泡沫危机既是金融危机也是经济危机。

7)在增长动力转换期,保持中性的货币政策环境有利于结构调整。上世纪70年代的日本、80年代的美国均进行了有效的结构调整,中性的货币政策环境为企业压缩成本、技术创新、提高管理水平提供了压力,有利于提升全要素生产率;而过于宽松的货币环境将引发资产泡沫,企业倾向于投机,缺乏提高生产效率的动力和压力,比如上世纪80年代前后的拉美、90年代末的东南亚。

当前我国正处于增速换挡期,由于需求、要素、产业等因素发生根本性变化而导致经济结构性减速,这具有必然性和规律性。出路在于结构调整,而不是需求刺激。根据国际经验,先行经济体成功进行结构调整的三大政策支柱是:以中性的货币政策和平衡性的财政政策为主的宏观政策,以放松管制和结构性减税为主的供给政策,以金融安全网和社会安全网为主的托底政策。其中,宏观政策创造环境,供给政策提升效率,托底政策保障稳定。

(本文作者介绍:方正证券首席经济学家。曾担任国务院发展研究中心宏观部研究室副主任、国泰君安证券研究所董事总经理、首席宏观分析师。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。