文/新浪财经专栏作家 夏心愉

一旦有人爆仓平仓,这个股票会继续下跌,那就会带来一部分人继续被爆仓,这才是今天您看到的大盘现象背后的关键点。这个时候的下跌已经不再关乎基本面什么问题了,因为事件本身是大家在资金流动性层面相互逼仓的“囚徒困境”。

股市为啥跌这么惨?

股市为啥跌这么惨?周一沪指跌了260点,跌幅7.7%,是近7年之最。几乎所有板块全线泛绿,如果没有10%的跌停限制的话估计会更惨。

起因不难理解,就是那么几个利空的消息:多张两融罚单的出炉、委托贷款政策规范。可是“利空”政策本身的影响本不至于让股市那么糟,对于跌出近7年之最,一般的分析会说是因为大家都想逃带来了所谓“踩踏”,这并不错,但事实上逻辑可能还得再复杂一些,这背后更是“流动性螺旋”的作祟。

三大券商(中信、海通、国君)的融资融券业务被暂停三个月,股民们讨论时的一般的理解是,没钱继续进来了,接盘的人少了,所以大家都得赶快逃。这个说法有一定行为金融学的分析,从现象看也算说得不错,但是所有的情绪都需要在交易机制上去表现出来,比如,如果恐慌的人是空仓,就不会影响的股市的;再比如,并没有那么多人融资融券,影响力也是有限。

其实,关键原因在于杠杆和保证金,保证金的初衷是为了风险控制,但是保证金机制放到整个市场上就有了“正向反馈的放大效应”。“放大效应”本身不可怕,可怕的是“正向反馈”,因为这个世界能够稳定的逻辑在于逆反馈,正反馈带来的更只能是暴涨和暴跌的恶性循环。

一个简单的例子就是,你认为某只股票会涨,所以你借钱加杠杆买了股票,一旦这个股票下跌(可能只是某个意外的随机因素),你的账面就是浮亏的,就需要补充保证金,没子弹了,对不起,平仓。

一旦有人爆仓平仓,这个股票会继续下跌,那就会带来一部分人继续被爆仓,这才是今天您看到的大盘现象背后的关键点。这个时候的下跌已经不再关乎基本面什么问题了,因为事件本身是大家在资金流动性层面相互逼仓的“囚徒困境”。

其实,如果一开始人们判断是对的,也就是基本面还是好的,那么股票下跌得越厉害,买入操作的风险是越低的,保证金要求理应被下降;但市场的逻辑是简单粗暴的,你亏了就说明风险高,我不管你后面好不好,你今天亏了,明天必须把钱补上,否则强制平仓,导致很多人只能在通往美好后天的路上被爆仓了。

还是那句话,就算曙光终要来,你要活不到那一刻了。

学理上这套逻辑叫做“流动性螺旋”。

流动性分两种,一种是融资流动性,就看能不能很愉快地借到货币;一种叫做市场流动性,就看能不能很轻松又不打折地卖出手头的证券。

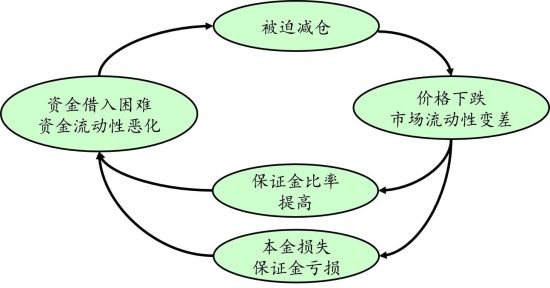

就从这次事件说起,两融业务暂停主要影响的是融资流动性(因为牛市大部分人都在借钱买货,借货卖出做空的相对较少)。融资暂停,前期融入资金可持续到期但不能续借,也就是融资流动性变差,那么投资人必须斩仓卖出。大家都斩仓的时候,货就不好出了,也就是市场流动性变差,一般也就伴随着价格大跌,保证金亏损,同时市场融资难度进一步加大(比如保证金要求提高),也就是融资流动性更加恶化,如此循环,“流动性螺旋”形成。

其实,脱离今天的事件从过往经验来分析,这一逻辑还能解释市场危机的传染性,因为当投资者在多个市场上投资的时候,一个市场(比如股市)出现危机时会迫使投资者从其他市场(比如债市)抽离资金补救,从而启动了另一个市场的“流动性螺旋”,危机也就也就跨市场蔓延。

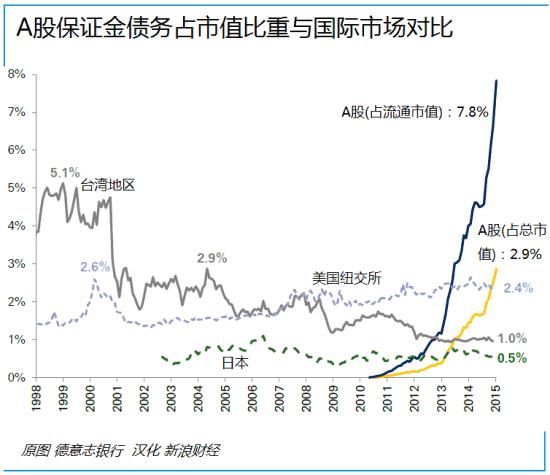

在本文最后不得不提一句的是,诱祸的“杠杆和保证金”啥规模呢?根据德银的分析,A股属于全球杠杆率最高的市场之一。A股保证金债务占流通市值比重高达7.8%,占总市值比重也达到2.9%。相比之下,美国股市在牛市持续近6年之后,纽交所保证金债务占市值比重为2.4%;台湾地区股市为1.0%,日本为0.5%。请见图一。

图1

图1如果说到这里你还能忍受这套逻辑的刻板枯燥,那么来看图二吧,看看“流动性螺旋”长啥样。

图2

图2(本文作者介绍:夏心愉,80后媒体人,第一财经“愉见财经”专栏作者。微信公众号:愉财经平台)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

新浪警示:任何收费预测彩票会员等广告皆为诈骗,请勿上当!点击进入详情