| 线索Clues | 理性投资 |

发行机构官方网站有关XIV的“清算”通知(来源:Credit Suisse)

发行机构官方网站有关XIV的“清算”通知(来源:Credit Suisse)昔日明星一夜陨落。周二(2月5日)瑞信(Credit Suisse AG)(CS)宣布,因触发“加速事件”(acceleration event),将“清算”其发行管理的反向追踪VIX交易所交易票据(ETN)——VelocityShares Daily Inverse VIX Short-Term ETN(代码:XIV)。

ETN本质上是发行机构向投资者发行的一种挂钩某个特定标的价格的债券,通常非保本、非永续。发行机构可以在协议中明确债券提前赎回的条件。“加速事件”就是指提前赎回。

瑞信在公告中称,将于2月21日向投资者支付现金,每份ETN所依据的价值是XIV在“Acceleration event”日期(即2月20日)的关闭指示价值(Closing Indicative Value)。(原文:On the acceleration date,investors will receive a cash payment per ETN in an amount equal to the closing indicative value of XIV on the accelerated valuation date. The last day of trading for XIV is expected to be February 20,2018.)

XIV的“加速事件”(acceleration event)触发条件(来源:XIV产品说明书)

XIV的“加速事件”(acceleration event)触发条件(来源:XIV产品说明书)为何对XIV进行清算?

XIV发行方瑞信称,由于截止周一(2月5日)XIV已较上一交易日收盘价下跌超80%,触发了“acceleration event”条款。

《线索Clues》查阅了该产品的产品说明书,确认了发行方的说法。其条款约定,一旦价格等于或小于前一日价格的百分之二十,就可以对产品进行清算。(原文:[I]f,at any point,the Intraday Indicative Value is equal to or less than twenty percent (20%) of the prior day’s Closing Indicative Value)

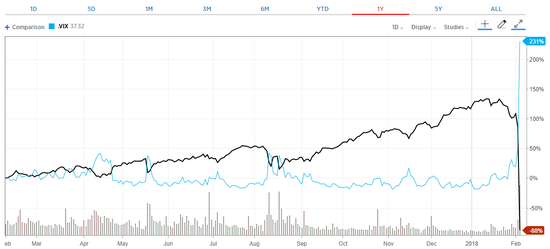

XIV与VIX指数走势图(来源:CNBC,新浪财经整理)

XIV与VIX指数走势图(来源:CNBC,新浪财经整理)本周发生了什么?

随着美股闪崩,被称为“恐慌指数”的Cboe标普500波动率指数(VIX)周一创有史以来最大单日涨幅,涨115.6%至37.32,XIV当天收跌14.32%,但盘后交易再跌去84.41%,次日经大半个交易日停盘后复盘,跌幅扩大至92.59%,24小时内份额价格由99美元下跌至7.35美元,远远跌破20%“或有”清盘线。

XIV是什么样的产品?

XIV属于ETN(Exchange-Traded Note)——即交易所交易票据,成立于2010年11月29日。该产品年化费率为1.35%。

据官方网站信息,XIV发行在外的份额一共14,993,883份,截至2月6日,关闭指示价值(Closing Indicative Value)为5.32美元,总市值只剩下7976万美元。XIV在纳斯达克交易所(NASDAQ)进行公开挂牌交易。

该ETN提供每日的反向一倍Cboe标普500波动率指数(VIX)的收益率。由于此前VIX指数一直保持了非常低的波动率(9左右),且空头还能享受期货市场升水(contango)的好处,该产品曾有令人羡慕的业绩表现。

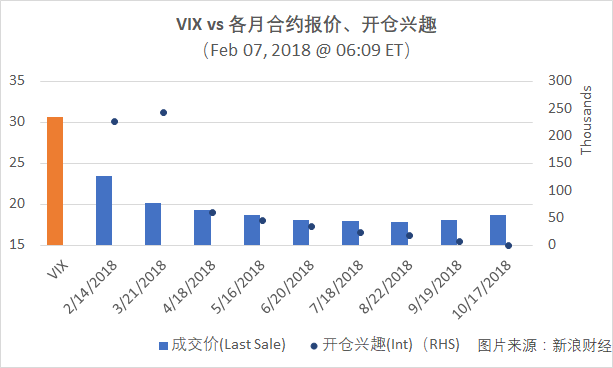

截至2月6日,XIV不同月份VIX期货合约空头持仓权重(来源:VelocityShares.com)

截至2月6日,XIV不同月份VIX期货合约空头持仓权重(来源:VelocityShares.com)不过,由于股市暴跌、波动率急剧上升,VIX指数期货市场出现了曲线反转,整体上由远月升水变成了远月贴水。一方面,投资者出于对冲或“保险”需要对近月合约多仓需求上升,另一方面,部分空头不计成本地进行平仓止损也叠加了近月合约的需求、推升价格。周五将公布的截至本周二的CFTC交易员持仓报告可能会显示VIX期货投机空仓的逆转。

Cboe标普500波动率指数(VIX)及其各月份期货合约价格、开仓兴趣快照。VIX期货远月贴水(backwardation)的情况显示当前市场心态仍旧脆弱。(图片来源:新浪财经)

Cboe标普500波动率指数(VIX)及其各月份期货合约价格、开仓兴趣快照。VIX期货远月贴水(backwardation)的情况显示当前市场心态仍旧脆弱。(图片来源:新浪财经)ETN和投资者熟悉的ETF(交易所基金)有何不同?

ETN的回报,是基于特定市场指数的回报减去必要费用,不支付固定利息且不保障本金。

据行业网站ETFdb.com数据,对于美国投资者,XIV的资本利得适用于1099税表,这一点与一般的ETF相似。

ETN与ETF最重要的区别在于发行人所承担的义务不同。

传统的ETF通常由基金公司发行,是一种公募基金性质的产品。ETF产品需要单独进行财务核算,产品所募集的资金在基金资产负债表中列入所有者权益,产品本身不存在信用风险。

而ETN通常由商业银行或投资银行发行,其性质为债务类产品。ETN大多属于无担保高级债。属于“愿赌服输”型产品,哪怕极端情况其净值下跌为0,风险也由投资者自行承担。

其他主要区别还包括,所募集资金的用途不同、跟踪误差大小不同、挂钩指数类型不同、产品申赎方式不同、偿付方式不同等。

本次清算最大的损失方是?

XIV的发行方瑞信是最大损失方。据晨星数据,瑞信持有479万单位的XIV,每单位原价值115.55美元,按2月6日收盘价7.35美元计算,损失超过5亿美元。

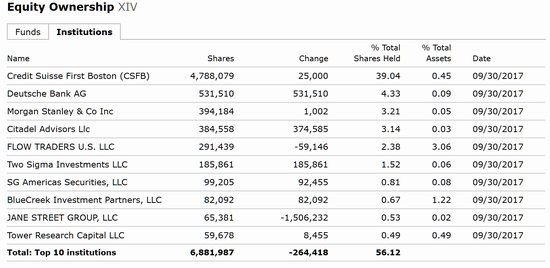

根据晨星的数据,截至2017年9月30日,XIV的前十大持仓机构合计持有56%以上的份额。除了瑞信,还有包括德银(DB)在内的一批机构蒙受损失。

截至2017年9月30日的数据显示,XIV的前十大持仓机构合计持有56%以上的份额。(数据来源:Morningstar,新浪财经整理)

截至2017年9月30日的数据显示,XIV的前十大持仓机构合计持有56%以上的份额。(数据来源:Morningstar,新浪财经整理)另外一个“受害者”是芝加哥期权交易所(已更名“Cboe”),随着做空VIX指数期货的产品大跌,市场猜测一旦更多产品清算,VIX指数衍生品成交活跃度会大幅下降,进而影响Cboe营收。

据CNBC引述KBW的研究结论,VIX相关的产品占Cboe营收的25%。

本周前两个交易日,Cboe股价下跌超过14%。其中,周二(2月6日)盘中一度重挫17%以上,收盘跌10.41%。

据法兴银行(SocGen)估计,全球挂钩VIX指数的产品超过了80亿美元。尽管做空波动率的产品规模相较于一月末已经有所下降,仍接近52亿美元。

类似产品还有哪些?

与XIV最近似的产品是ProShares Short VIX Short-Term Futures ETF(SVXY)。SVXY是跟踪S&P 500 VIX Short-Term Futures Index ER的交易所交易基金(ETF)。

《线索Clues》曾在年度盘点中做过统计,2017年,做空短期VIX期货合约的XIV、SVXY累计涨幅均超过180%。做空波动率曾是华尔街稳居前列的“最拥挤交易”。

然而,“风水轮流转”,SVXY同XIV一样,最近两日也经历了大幅下跌,但并未像XIV一样计划被“清算”,而是会继续交易。据CNBC报道,发行机构ProShares周二对客户表示,“SVXY周一的表现与它的目标一致,反映了其基础指数水平的变化”。

ProShares官方声明会继续正常管理这只基金。

市场上成交量较大的VIX挂钩产品还有:Barclays Bank iPath S&P 500 VIX Short Term Futures(VXX)、ProShares Ultra VIX Short-Term Futures ETF(UVXY),两者分别提供一倍和两倍的VIX短期期货合约每日收益。

国内投行中金公司分析师曾在分析美股近日大跌中提到,年初全球大部分股市的大涨其实已经是高波动的征兆,美股本周一的大跌,美债收益率的上扬,可能是在确认高波动的开启。

因此对于对此类产品感兴趣的投资者来说,2018年可能是风险和机遇并存的一年。

最后,VIX挂钩产品连日来成为热议话题,对于参与ETN交易的投资者是一次很好的警示。

您可能会对VIX相关的这则信息感兴趣:《美国金融监管判罚富国银行 源于不当推荐了一类基金》。

编者注:值得注意的是,截至2月7日,XIV的关闭指示价值(Closing Indicative Value)为5.56美元,当天收盘价为6.23美元,盘中最高报7.09美元。假如XIV当天“清算”,成本按收盘价算,投资者将至少损失12%。从现在到真正的清算日(本月21日)只剩下8个交易日,如果投资者选择“抄底”,存在很大风险。

(线索Clues / 李涛)

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)