【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

利润“调节器”拨备覆盖率降至120%,银行盈利或全面提升

蓝鲸银行 王涵

今天,银监会印发《关于调整商业银行贷款损失准备监管要求的通知》(银监发[2018]7号)(下简称:7号文)宣布拨备覆盖率下调30个百分点。调整商业银行拨备计提要求对银行业绩影响显著。今天,多位专家和银行业人士接受蓝鲸财经采访表示,受益于7号文,银行利润水平或将得到提升。

拨备红线整体下调,监管政策精细化

7号文显示,对拨备覆盖率监管要求由150%调整到120%-150%,贷款拨备率监管要求由2.5%调整到1.5%-2.5%。同时,7号文要求,各监管部门在调整区间内按照“同质同类”、“一行一策”原则,明确银行贷款损失准备监管要求。

所谓150%的拨备覆盖率红线,即商业银行出现1单位不良贷款时,应至少从利润中计提 1.5单位拨备。而拨备覆盖率,经常被形象地比喻为银行利润调节的蓄水池。若不良贷款越多,从利润中计提的资金越多,银行利润被蚕食的空间就越大。

一大型城商行高管对蓝鲸财经坦言,“‘一行一策’可能是为了引导各家银行去支持实体经济的‘抓手’,每家银行会根据风控、利润情况去做弹性的处理,监管指标的降低并不能马上将利润释放出来。归根结底,还是要靠银行自身业绩说话。”

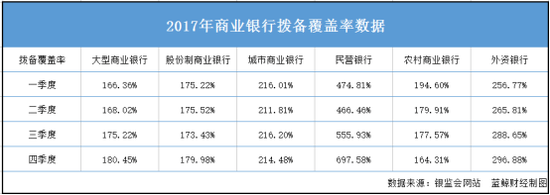

而蓝鲸财经在银监会公开的数据中观察到,截至2017年末,我国商业银行拨备覆盖率为181.42%,贷款拨备率为3.16%,显著高于150%和2.5%的监管标准。

同时,民生银行研究院金融发展研究中心主任王一峰认为,7号文下发是对贷款损失准备监管标准的差异化管理,是监管政策日益精细化的标志。

除此以外,他还归纳了当前银行业存在着三方面监管指标的现实背景。具体显示为,一是不同机构间风险抵补能力差异较大,部分银行存在达标压力。譬如,2017年末,农村商业银行拨备覆盖率为164.3%,仅略高于监管要求;即使在平均拨备覆盖率达到180.5%的大型商业银行中,工商银行2017年3季度末拨备覆盖率仅为148.4%。

二是贷款资产质量分类标准松紧不一,分类准确性有待提升。

三是随着银行收入增速的放缓,用于处置不良的资源日益减少。过去几年,银行业告别高速增长阶段,ROE(净资产收益率)一降再降,过去通过大幅度计提拨备用来处理不良资产的回旋余地大大收窄。

交行金融研究中心高级研究员刘学智向蓝鲸财经分析:“此文件针对商业银行,将降低拨备计提额度,会有更多资金处理不良贷款,化解呆账和坏账,提升资产质量。”

银行曾释放拨备调节利润

2015年底发布的《全球银行业展望报告》曾呼吁“当前下调拨备覆盖率要求既有必要,又十分紧迫”。其中,不乏有银行通过下调拨备覆盖率调节净利润增速。

自2016年第一季度起,工商银行连续七个季度的拨备覆盖率低于150%监管红线。而2016年第三季度已低至近年最低,仅为136%,但工行仍一直努力提升拨备覆盖率,截至2017年9月末,该行拨备覆盖率为148.42%,比2016年末提高11.73个百分点。

蓝鲸财经曾报道,2016年第一季度工行拨备覆盖率首次低于监管标准,该报告期内净利润增速高于2015年全年。而在进入2016年下半年后,该行净利润增速跌破0.5%,拨备覆盖率也在2016年年中小幅回升后跌破140%。

无独有偶,曾有多家银行的拨备覆盖率一度接近甚至低于“150%”监管红线,其净利润增速也均于当季出现小幅攀升。同样是2016年一季度,中国银行拨备覆盖率为149.07%。而通过下调拨备覆盖率,中国银行一季度业绩维持了正增长,实现股东应享税后利润466亿元,同比增长1.70%。

银行方面有关专家对拨备覆盖率与利润之间的关系也曾做过多次阐述。中国社科院金融研究所银行研究室主任曾刚分析,减少拨备计提将使税后利润扣除的金额减少,短期将对银行盈利能力带来正面影响。

民生证券研报指出,拨备覆盖率每下降1个百分点可提升利润增速约0.5个百分点。某业内人士告诉蓝鲸财经,下调拨备覆盖率对银行利润具有改善作用,特别是对拨备覆盖率接近监管红线的银行,边际改善效果更为明显。

而蓝鲸财经测算,按照2017年末,商业银行不良贷款总额1.71万亿元的规模,拨备覆盖率下调30个百分点,银行约有5100亿元规模的空间支配,若部分计入资本金,用于核销坏账或者增进利润,都可以为银行减小压力。

“拨备下降到120%符合逆周期监管的要求,可以为经济周期提供更多的资本金;中国的银行拨备覆盖率本身就是高标准,对银行的盈利会形成约束,即使将拨备覆盖率调整到120%,在国际上还是比较高的”,中国银行国际金融研究所副所长宗良曾表示。

另外,刘学智向蓝鲸财经坦言:“理论上,这将提升商业银行会计记账中的拨备后利润。但如果有更多资金处置不良资产,那么拨备前利润总额则可能减少,但资产质量能够提升,金融风险得到更好地防控。”

利于加快处置不良贷款

对于“银监会下调拨备覆盖率要求”的消息,银监会副主席王兆星6日表示,“银监会近期调整拨备覆盖率是由于过去几年银行经营状况较好,所以银行提了很多贷款损失的拨备,目前拨备水平达到全行业180%多,远超国际水平。因此,能够适当地降低拨备要求。这也更有利于加快处置现在的不良贷款,同时也使银行有更多的资金实力来支持实体经济发展”。

王一峰同时也分析,根据7号文要求,从拨备覆盖率和贷款拨备差异化监管的要求看,可以视作逆周期调节的举措,政策一方面通过激励性举措鼓励银行提升资产分类准确性,加大当期不良处置;另一方面也通过存量拨备的释放增加了银行体系处理不良的能力。

“政策的小幅度放松,符合当前银行业经营的现状,120%的拨备率最低要求也并没有削弱通过准备来抵御风险的能力。更进一步,监管层对于7号文所作出的优惠调整,要求银行业不能简单增加奖金、增加分红,降低信贷成本,确保了资本作为抵御风险的最后一道屏障的损失吸收效能。”王一峰坦言。

责任编辑:杨群

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)