【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

图片来源:花瓣美素

图片来源:花瓣美素刘筱攸 马传茂 券商中国

一个政策引导意义远大于实际意义的重磅在今天的银行圈炸开——银监会下发7号文,拟差异化调整商业银行贷款损失准备监管标准,对相关指标达标的银行,适度下调贷款损失准备监管要求。

需要指出的是,即便有些银行因少计提贷款损失准备而增加了利润,这些利润不可用于发放奖金、增加分红;而节约的支出,也不可以用于降低信贷成本率。所以,不少受访的银行业人士均倾向于认为,即便达标银行的拨备红线下降,该行吸收贷款损失的能力依旧不意味着降低标准。

7号文最大的引导意义在于,鼓励银行更精确地划分贷款,更真实地暴露并主动处置不良,通过多渠道更积极地进行资本补充。

依据1.71万亿的不良余额,拨备覆盖率为181.42%,我们可以大致推导出,银行业去年末约计提3.1万亿用作贷款损失准备;而如果降低到最低值120%的拨备覆盖率,而且全部认定为损失类贷款,则只用计提2.052万亿,也就是说,理论上可以释放最高1.05万亿利润,而实际上绝对不可能达到这个数值。

7号文全部调整看过来

2018年2月28日,银监会印发《关于调整商业银行贷款损失准备监管要求的通知》,决定调整商业银行贷款损失准备监管要求。具体的调整内容为:

拨备覆盖率监管要求由150%调整为120%~150%

贷款拨备率监管要求由2.5%调整为1.5%~2.5%

具体来看,拨备覆盖率和贷款拨备率标准将依据各银行的贷款分类准确性、贷款分类准确性和资本充足性三个方面予以确定:

贷款分类准确性:按照逾期90天以上贷款纳入不良贷款的比例,确定拨备覆盖率和贷款拨备率最低监管要求。

处置不良贷款主动性:按照处置的不良贷款占新形成不良贷款的比例,确定拨备覆盖率和贷款拨备率最低监管要求。

资本充足性:按照不同类别商业银行的资本充足率情况,确定拨备覆盖率和贷款拨备率最低监管要求。

银行业拨备率全景到底长怎样

7号文的核心内容高度总结就是放宽拨备红线:拨备覆盖率监管要求由框死的每家150%,调整到部分银行可享受120%~150%;贷款拨备率监管要求由每家2.5%,调整到部分享受1.5%~2.5%。

而监管认定各行贷款损失准备标准的指标有哪些?至少有业务特点、贷款质量、信用风险管理水平、贷款分类偏离度、呆账核销等五重因素。只有满足了以上所有指标的银行,才可以享受本次红利。

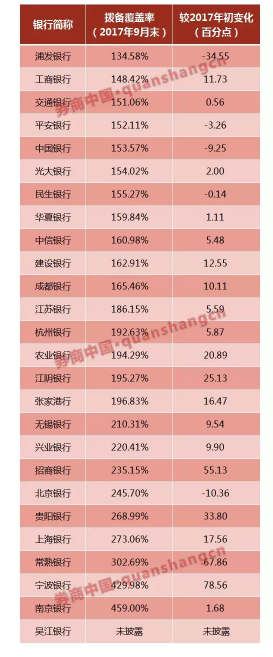

我们先要对目前商业银行的拨备情况有个全景上的概念,在此,我们择取了A股25家上市银行去年三季度末的不良贷款拨备覆盖率数据(A股共有26家上市银行,吴江银行未披露该数据)。

数据显示,其实银行业的拨备覆盖率,在去年已有部分松动的迹象。25家银行中,有5家去年9月末拨备覆盖率较年初有所下滑,其中浦发银行下滑幅度最大。截至去年9月末,浦发银行拨备覆盖率较年初下滑34.55个百分点至134.58%,这也是A股上市银行各类财报中出现的最低值。

除浦发银行外,工商银行拨备覆盖率也在去年9月末低于150%,为148.42%,彼时还引起了媒体广泛关注。事实上该行拨备覆盖率的历史最低点出现在2016年9月末(136.14%),此后才环比上升。

整体来看,A股上市银行拨备覆盖率普遍高于160%以上,其中不乏南京银行、宁波银行甚至达到400%以上。如果以150%为红线,去年9月末拨备覆盖率较为接近红线的只有华夏、民生、光大、平安4家股份行和中行、交行2家大行。

我们目前无法确切得知各家银行的贷款分类准确性(主要体现在单家银行逾期90天以上贷款纳入不良贷款的比例)、处置不良贷款主动性(主要根据单家银行处置的不良贷款与新形成不良贷款的比例)、资本充足性(根据资本充足率),所以很难对究竟哪些银行可以享受到降拨备的红利做出判断。

最直观作用:增厚利润

综合对社科院金融研究所银行研究室主任曾刚、恒丰银行研究院执行院董希淼、华创证券债券研究员、申万宏源银行业分析师、某股份行资产负债部高管的采访,增厚银行利润、鞭策更多银行合规达标、提升银行贷款积极性是 7号文对银行业最主要的正面促进意义。

增厚利润是其中最直观的影响。

“不良开始回表,有更充分的暴露。在这个情况下,对贷款分类比较真实的银行,适度调低它的拨备要求,其实是在维持银行风险拨备覆盖能力的同时,适度增厚银行的利润。这是(7号文)最直观的一个好处,也有助于提高银行服务实体经济的能力。”社科院金融研究所银行研究室主任曾刚说。

华创证券债券研究院则从7号文祭出的背景分析,倒推它将对银行盈利产生的正面作用。“7号文推出的主要原因,应该是银行利润压力大。如果银行的贷款规模上升,不良率又下不来的话,等于计提的拨备就要上升。而现在银行普遍负债成本上升快,利润压力大,计提拨备会使得银行盈利压力更大。所以从这个层面上来说,7号文可以缓解银行的利润压力。”该研究团队资深分析师告诉记者。

恒丰银行研究院执行院董希淼则从更为横向的比对角度,提出了7号文的意义:“从国际角度来看,世界上大概70%的国家将拨备覆盖率作为法定监管要求,而这些国家的银行,拨备覆盖率的要求普遍在50%到100%之间,中位数应该是70%左右。从这个角度看,我国150%的这个部位覆盖率要求是过高的。7号文设置了一个逆周期动态调节机制,科学合理对贷款拨备覆盖率进行调整,有利于银行业金融机构更好的做好风险跟收益的平衡,提高贷款积极性。”

正如上文所说,我们并不能确切得知究竟多少银行可以调低拨备覆盖率,所以,我们也无法确切测算出7号文的实施会给银行释放多少利润空间。但是,我们可以推导出一个理论上的释放利润上限。由于公开数据是一个全行业水平,事实上不可能全行业都拥有降拨备的资格。

2017年底商业银行不良贷款率1.74%,而这一档位已经延续了五个季度;不良贷款余额1.71万亿元,拨备覆盖率181.42%。

依据1.71万亿的不良余额,拨备覆盖率为181.42%,我们可以从数学角度(再次注意是理论角度,不是实际情况)上推导出银行业去年末大概要计提3.1万亿用作贷款损失准备;而如果降低到最低值120%的拨备覆盖率,则只用计提2.052万亿,也就是说,可以释放最高1.05万亿的利润。

再次说明:这是一个最高最高的理论值,实际情况会远远低于这个档位。但不管如何,7号文增厚相关银行的利润是无疑的。“7号文对银行利润的增加作用是落在增量上,而不是存量上的回拨。银行不需要存量利润的回拨,只需要增量的拨备计提压力的减少。”曾刚特别提示。

鼓励银行不再藏匿不良

所有的受访人士皆指出,7号文的最大意义、也是深层意义在于,督促银行更真实地暴露不良,并且更精准地分类贷款。

曾刚认为,在实践当中,很多银行的贷款偏离度是“很高的”。 贷款偏离度,是指贷款的账面分类和真实分类的偏差程度,是衡量贷款分类准确性的逆指标,偏离度指标值越大,分类准确性越低;偏离度指标值越小,分类准确性越高。

一位股份行资产负债管理人士称,银行做小“逾贷比”(即逾期90天以上贷款与不良贷款比例),做大“逾期纳入不良比” (即逾期90天以上贷款被纳入不良贷款的比例)是“常见且可以理解”的。

受访人士指出,现在监管层的意思很明朗,是要结合业务特点、贷款质量、信用风险管理水平、贷款分类偏离度、呆账核销等五大因素,对每一家银行实施差异化管理。最重要的是,监管部门是要进行现场检查、加强风险甄别的,如果发现不良贷款违规虚假出表等掩藏风险的情况,是要提高作假银行贷款损失准备要求的。这就相当于鼓励达标银行,而督促不达标银行早日合规。

“总之一句话,一切为了挤干净不良水分。”上述股份行资产负债部人士告诉记者。

当然,深远的意义或许还要时日才能体现,但对金融市场信心的提振已经很快显现。受7号文消息刺激,今日(3月6日)午后债市打破盘整格局,国债期货大幅收涨,10年期国债期货主力合约创两个月新高,现券收益率明显下行,10年期国开活跃券收益率最低报4.88%,创该券两个月收盘收益率新低。

降拨备后,银行的资产质量真转好了吗

不少受访银行业人士都表达出的一个分析是,下调拨备要求是当局对经济信心和不良改善信心的确认,选择此时调整只证明一点,“不良正在降,经济正向好”。

从行业数据来看,商业银行不良率在2012年至2016年间不断上行,并于2016年三季度达到最高点1.76%,而2017年以来银行不良率下降至1.74%,连续5个季度持平。其中,国有行、股份行、城商行不良率均低于行业平均水平,并呈现企稳下降趋势,仅农商行不良率仍在走高。上市银行不良率在2017年下降更为明显,已公布去年业绩快报的15家上市银行中,有13家年末不良率较年初下降,环比来看,多数上市银行去年末不良率较三季度末有所下行,资产质量改善趋势明显。

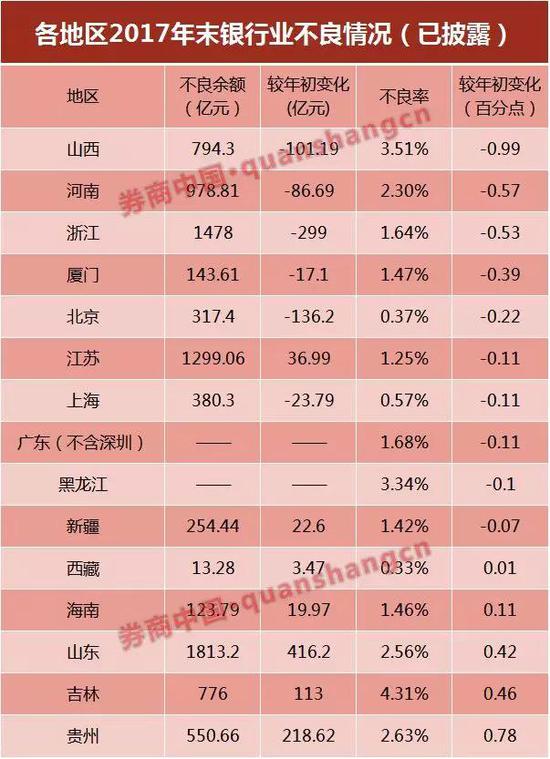

而从区域数据来看,资产质量在不同地区分化,但总体下降。从已披露信息的15个省市银监局数据来看,风险暴露较早的长三角、珠三角等地区不良率继续回落,其中上海、浙江等地甚至出现连续两年不良“双降”。

具体来看,有6个已披露数据的省市去年出现不良“双降”,包括浙江、厦门、北京、上海、山西和河南。其中,浙江、上海两地均实现连续两年“双降”,厦门、河南则是近年来首次出现不良“双降”。

以浙江地区(不含宁波)为例,去年末该地区银行业不良贷款余额较年初减少近300亿元,不良贷款率较年初下降0.53个百分点至1.64%,目前不良率水平已低于广东(不含深圳)。江苏虽然延续2016年不良“一升一降”,但去年末不良贷款余额仅较2016年初增长7.17%,不良贷款率却由2016年初的1.49%连续下降至1.25%,企稳迹象明显。

资产质量改善也对这些地区银行业盈利情况形成较大的正面影响。从现有数据来看,广东、江苏、河南等地银行业去年净利润均实现10%以上增长。其中,得益于4年来首次出现不良“双降”,河南银行业净利润连续两年下滑的颓势得以扭转,去年全年实现净利润686.25亿元,同比增长17.68%,增幅位居国内地区前列。

反观东北、西南、山东等地,地区银行业资产质量恶化的局面依旧未见好转,吉林、山东等三个省不良率上升,拖累净利润下降。

总体而言,我国多省份不良开始调头。为何不良率开始下降之后,银监会才下调拨备率?市场的主流解读是因为“十九大”将防范化解重大风险列为三大攻坚战之首,而化解银行不良风险是防范化解重大风险的重要内容,降低拨备率有助于银行将更多的资金用于处置不良资产,同时也使银行有更多的资金实力来支持实体经济发展。

九州证券全球首席经济学家邓海清则认为,此次下调拨备率或许还与2017年开始的银行“表外回表”、资本金压力急剧上升有关。“下调拨备覆盖率有助于缓解银行资本占用,有助于银行表外资产顺利回表,这会降低“表外回表”的摩擦成本,有助于金融市场平稳过渡。”

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)