研究:基金翻空 期铜牛市的根基开始出现松动 | ||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年02月27日 08:02 北方期货 | ||||||||||||||||||||||||||||||||||||||||||

|

一、 本周相关金属市场行情:

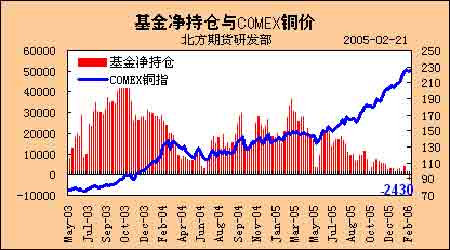

二、上海期货交易所金属周库存变化 三、LME、COMEX和SHFE三家交易所金属铜库存变化 四、CFTC基金净仓变化与COMEX精铜连续价格走势 五、金属评论 基金翻空,铜牛根基松动 上周LME主要基金属价格普遍出现反弹回升行情,期铜价格一度回到4950美元以上,最终仅较前一周上涨50美元,即收盘在4845美元。从三个月期铜的价格走势形态来分析,铜价正处在三角形交投区间,短期没有单边方向性指引。不过,铜价不论以何种形式展开整理,最终都需要走出一个方向。下面谈谈笔者对铜市行情的一点见解。 首先,笔者还是从基本面开始谈起。决定铜价牛市可持续性的核心因素在于铜市场供给缺口能否持续存在。我们知道,铜市场从2003年出现缺口以来,供给缺口维持已3年有余。虽然铜价早已高到生产上开动最大产能来获取巨额收益,但是供需平衡迟迟没有到来。究其原因,一是消费增长速度过快,二是供给增长速度受到限制。我们不可否认,中国经济的高速增长对全球工业品原材料需求的推动贡献是举足轻重的,全球工业品原材料消费大幅增长引发的供给缺口与中国有着最直接的联系。就铜、锌两个品种来说,过去三年全球消费增量的中60%甚至80%都来自中国消费增长贡献。因此中国经济的增长速度,以及对原材料消耗的增长速度对工业品价格影响是不可低估的。据行业部门推测,未来5年中国对精铜原料的消费仍将保持20万吨以上的规模增长,其增长点主要集中在电力部门。联想到过去三年中国存在的用电紧张情况,我们也不难理解电力建设迫切性对铜消费的快速拉动。不过,据有关部门预计,2006年中国电力紧张将得到全面缓解,这意味着中国大规模的电力建设高峰可能已经度过。2005年全球铜市场的消费没有增长,而铜市场的供给缺口依然存在。主要原因是发达国家消费出现了普遍性下降抵消了中国以及印度等发展中国家的消费增长,而供给方面则因为各种事故、罢工,以及矿铜品位下降等原因制约了产量增长速度。2006年随着中国铜市场消费增长可能放缓,如果发达国家消费量,尤其是欧洲地区消费不能够得到恢复的话,那么2006年铜市场实现供需平衡甚至过剩的可能性将会大大增加。但考虑到全球供需高峰的差异,2006年上半年铜市场仍可能维持紧平衡或者小幅缺口。由此来看,铜市场基本面基础在新一年度对铜牛支撑较以往都弱。这种基本面格局,我们也可以从基金的操作态度上的逐渐得到验证。从最新一期的COMEX铜市场持仓结构来看,基金在铜价高位震荡整理阶段退出多头头寸的态度是坚定的,以至于3年来首次出现了基金净空持仓。在大宗商品上,基金翻空从原油开始蔓延到精铜,这需要我们引起足够的重视。 我们知道一个商品价格牛市是否持续,在技术上可以理解为价格纪录高点的不断刷新以及价格低点的不断抬升。就目前LME三个月铜价的状态,纪录高点在5095美元,该高点同样也是当前整理形态的高点,而最近一个价格低点则在4662.5美元。如果5095美元能够被突破,那么我们有理由相信牛市仍没有终结,同样4662.2美元没有被跌穿,我们也不能断言上涨趋势的终结。如果我们结合趋势线,那么趋势线的上移将在时间上考验价格的运行的态度。随着时间推移,本周上涨趋势支撑将抬高至4800美元,并将以50美元的周上涨速率继续抬高,笔者认为该趋势线可以作为检验铜牛强度的一个有效显性参考。 综上分析,笔者认为铜牛强度将随着基金的翻空而削弱,4900美元以上继续做多风险将远大于收益。操作建议,4900美元以上逢高建立空头头寸,止损于5100美元。 北方期货 杨文虎 |

| ||||||||||||||||||||||||||||||||||||||||||

| 新浪首页 > 财经纵横 > 铜市研究 > 北方期货 > 正文 |

|

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||