文/新浪财经专栏作家 雷扬[微博]

巴西,金砖国家头牌,全球投资者们曾经的宠儿。2010年以来,结构性问题渐渐显露,经济增长停滞不前。但决策者不愿改革,却期望依靠宽松的货币政策和汇率大幅贬值来解决问题。然而事与愿违,增长未能恢复,通胀却一路高歌猛进。货币战争已经让巴西这块南美金砖付出了沉重的代价,对于其他金砖国家,甚至发达国家,能否带来一些有益的启示呢?

巴西,是金砖国家头牌,全球投资者们曾经的宠儿,如今巴西经济却停滞不前。

巴西,是金砖国家头牌,全球投资者们曾经的宠儿,如今巴西经济却停滞不前。2012年9月起,美联储、欧洲央行[微博]和日本银行竞相实施刺激性的货币政策,大规模购买国债,汇率贬值也随之而来。一时间,关于竞争性贬值(competitive devaluation)的讨论甚嚣尘上,货币战争一词不胫而走。

或许很少有人知道,这个词汇初登国际舞台是2010年末,由于巴西财政部长基多-孟特加(Guido Mantega)在记者会上反复使用,一炮而红。在全球货币战争中,巴西当仁不让,其货币宽松和贬值举措,领跑新兴市场国家。

可是,货币刺激未能把巴西从工业萎缩、增长停滞的泥潭中拯救出来,反而让经济搭上了物价飞涨的快车道,一发不可收拾。用一句中国老话来说,播下的是龙种,收获的却是跳蚤。

成也萧何 败也萧何

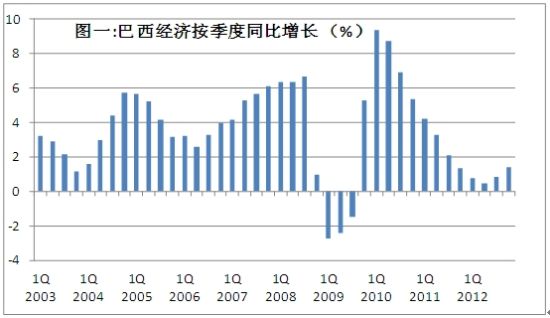

巴西,金砖五国(BRICS)的头牌,投资者们曾经的宠儿 。自2003年初总统卢拉就任,至2008年夏全球金融危机爆发前,68个月光景,巴西经济增长一路加速(图一),圣保罗BOVESPA股指上涨500% 。同期,巴西货币雷亚尔(Real)升值逾50%,而以雷亚尔计价的巴西国债,收益率也一直保持在两位数。在那个全球商品大牛市,雷曼兄弟尚未破产的黄金时代,投资者们买入巴西资产,似乎只有一个结局:涨、涨、涨。

图一:巴西经济按季度同比增速

图一:巴西经济按季度同比增速2009年金融危机结束后,巴西经济迅速反弹,2010年增长率更达到7.5%,创下25年来最高纪录。这一年,巴西GDP超越英国,成为全球第六大经济体。这一年,里约热内卢的甲级写字楼年租金超越曼哈顿,傲视西半球。

可就在一片经济荣景、歌舞升平之中,巴西工业却面临着前所未有的危局。2010年初之后,巴西工业产出就一直止步不前,3年来居然倒退了近3%。伴随着工业生产的萎靡不振,投资增速也大幅放缓,政府对保增长的忧虑更是与日俱增。

于是有了孟特加财长的著名论断:货币战争。在以孟先生为代表的巴西决策层看来,美联储2010年9月实施的量化宽松开了恶例,造成大量投机资本为寻求高息涌入巴西(详见拙作《渡边太太的拉美之旅》),雷亚尔大幅升值,严重损害了工业及出口竞争力,而政府必须从汇率入手,有所作为。

孟先生言出必行。巴西政府自2010年秋起,推出一系列措施阻止汇率上涨,对外来证券投资,在兑换成雷亚尔时一次性征收6%的金融交易税 (IOF) 。2011年7月,更进一步对外汇衍生品市场中的雷亚尔多头头寸按日征税。 2011年8月,巴西央行不顾高达7.3%的通货膨胀(通胀控制目标4.5%,目标区间上限6.5%), 降息50基点,此后更连续降息525基点。这一切,都是为了一个简单的目标:救工业,保投资、稳增长。

为什么巴西不增长?

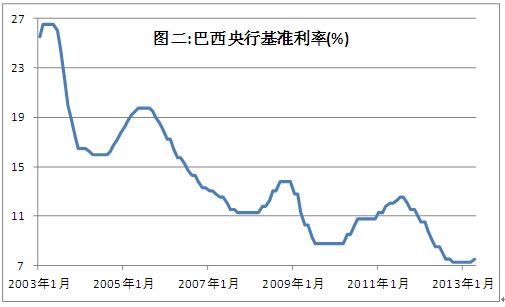

孟先生将巴西经济的一切苦难归结到利率和汇率上。由于全球货币战争,而巴西利率相对较高(图二),资金涌入导致汇率上升,因此出口受阻。同时,利率过高,又造成投资不振。

图二:2003年1月-2013年1月巴西央行基准利率变化

图二:2003年1月-2013年1月巴西央行基准利率变化然而,国际市场上大多数投资者和分析师,却有着不同的看法。归根到底,巴西增长停滞的原因主要有以下四点:

第一,赋税沉重,企业运营成本过高。据巴西央行统计,2011年联邦、州、市各级政府税收占GDP比例高达36%,与西方发达国家相当,而与之相配套的公共服务,却仍停留在第三世界。一部标准配置的iPad,在美国零售价大约500多美元(各州消费税率不同,售价略有差异),在巴西竟一度卖到约1000美元。郭台铭的富士康曾有意投资120亿美元去巴西设厂,但考察过投资环境后知难而退。

第二,政策不确定,政府对经济干预过多,致使企业投资信心缺乏。今年2月,为对抗居高不下的通胀,政府一次性宣布调降居民电价18%,工业电价32%, 带来的减收却主要由电力企业买单。同样,为了抗通胀,政府也一直限制汽油零售价,一度导致上市公司巴西石油(Petrobras)出现炼一桶亏一桶的困境,而亏损也一并由全体股东买单(尽管巴西政府是最大股东)。

第三,基础设施陈旧,阻碍私营部门运行效率。巴西的铁路、公路、机场、港口等基础设施老化陈旧,不敷应用,甚至出现过内陆州属出产的大豆(4521, -21.00, -0.46%)烂在地里无法运去港口的窘境。政府曾希望通过公私合营(private public partnership)提升基建,但只愿意给企业6-7%的实际回报率(12-13%名义回报率)。在一个商业贷款实际利率动辄超过20%的国家,如此微薄的回报,当然应者寥寥。

第四,劳工成本居高不下,制造业雪上加霜。巴西失业率自2002年以来一路下跌,自11%降到最近的5.5%, 不论经济增长快慢,失业率却几乎只降不升(图三)。面对这一“奇迹”,经济学家的解释众说纷纭,但对于用工单位来说,这必然意味着成本持续上涨。

图三:2004年1月-2011年5月巴西失业率变化

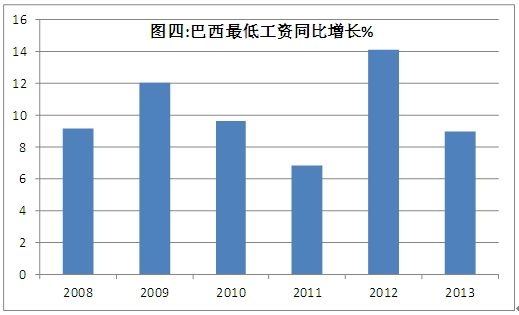

图三:2004年1月-2011年5月巴西失业率变化自2010年初以来,单位劳工成本(Unit labor cost)居然上涨了44%。同时,巴西政府每年调整最低工资,几乎都以两位数上涨(图四)。这一政策虽然令社会中下层受惠,但客观上又增加了企业用工成本。如果说服务业因为无法进口,不惧外来竞争,尚能将大部分成本转嫁给消费者,制造业则由于廉价外国货品冲击,亏损累累。如此,工业生产又如何能增长,投资又如何能提速。

图四:2008年-2013年巴西最低工资同比增速

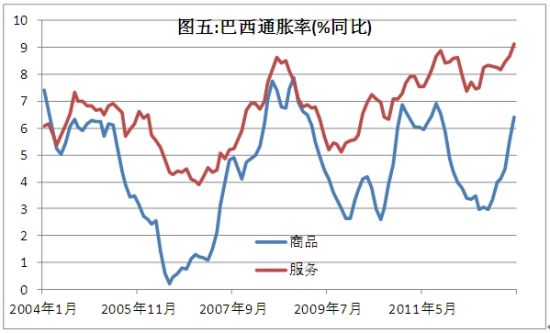

图四:2008年-2013年巴西最低工资同比增速经济增长在三年内滑落六、七个百分点,跌到衰退的边缘,巴西政府不可谓不着急,也不可谓没有做过努力。巴西央行在降息5.25%之余,通过口头和实际干预,推动货币贬值,雷亚尔对美元汇率,自2011年7月的1.55,大幅下跌到去年12月的2.1。然而,这些措施治标不治本,增长未能恢复,货币贬值却推高了进口商品价格,而服务价格由于劳工成本也居高不下,导致通胀节节攀升(图五)。从去年年中的4.9%, 到了最近的6.6%, 超过了央行6.5%的控制区间上限。

图五:2004年1月以后巴西通胀率同比增速

图五:2004年1月以后巴西通胀率同比增速巴西怎么办?

市场分析师和学界的共识,是巴西的重税、繁复的管制、基础设施以及劳工瓶颈,阻碍了总供给增长,无法满足日益提升的总需求。如果政府仅仅通过短期退税、降低利率、汇率贬值等传统宽松手段进行刺激,只会导致已经高涨的需求进一步提高,而供给却仍然无法跟上,造成最坏的低增长、高通[微博]胀的“滞胀”情形(stagflation)。就连巴西央行也在议息纪录中承认,巴西面临着供给瓶颈,对此货币政策“无能为力”。

其实,在21世纪前十年,巴西得益于中国崛起带来的大宗商品价格上涨,国际环境相对有利,加上国内通胀亦有效受控(1990年代年通胀率曾达6000%),经济增长几乎一帆风顺。

然而,随着中国经济放缓,国际大宗商品价格持续震荡,主要发达国家增长停滞,巴西经济面临的外部环境日益艰难。如果要维持相对较高的增速,则需要在国内进行痛苦的结构改革。短期之内,最简单的办法是永久性减税,同时政府对私营部门减少干预,恢复投资信心。长期来说,就业市场需要经历一定调整,控制最低工资增幅,甚至适当推高失业率,让企业能以较低的成本雇佣劳工,制造业景气方能恢复。

可这些措施,或是让政府把已经塞进嘴里的美味吐出来,或是经济上合理必要,政治上却极不受欢迎。因此,尽管总统卢塞芙(Dilma Rousseff)的支持率高达70%,尽管执政的巴西工党(PT)在参众两院都占有多数,可是有切肤之痛却影响深远的改革,几乎一项都没有通过。

国际金融市场对巴西的态度,也从追捧变成了冷淡。在摩根斯坦利追踪的新兴市场中,自2010年以来巴西从领跑大盘变成几乎敬陪末座;而国际资金流入也大幅减少,从高峰期的每年1700亿美元下降了几乎一半。这对于一个国民储蓄率仅18%,经常帐户长期赤字、需要外国资本帮助融资的国家来说,决不是什么好消息。

置之死地而后生?

巴西的经历,从某种程度上说,可谓新兴市场的缩影。08年金融危机前,经济一体化、贸易自由化顺利推进,再加上中国崛起,释放出巨大的全球增长红利,亚洲、东欧、拉美多数经济体都以较小的代价取得了较快的发展,更成就了金砖国家的辉煌。

可金融危机之后,上述有利条件几乎逐一逆转,全球高增长时代一去不返。在这样充满挑战的环境中,哪位政治领袖能够高瞻远瞩,大刀阔斧地实施国内改革,扫除积弊和瓶颈,哪个国家便更有可能在低增长时代一支独秀。

遗憾的是,如此领袖少之又少,尤其当改革需要触及政府自身或较多民众利益时,定期选举、政党轮替的游戏规则往往常使英雄泪满襟。德国在施罗德时代进行劳工市场改革,打下了今天稳健增长的基础,可施氏却丧失民心、黯然下野。或许因此,现今大多数政府只对经济小修小补,或是由央行进行短平快的刺激。这样的政策选择,在世界第六大经济体巴西已几乎失败,而经济体量更大、对世界影响更深远的美、中、日、德、法,是否能学到点什么呢?

(本文作者介绍:在华尔街投资银行任金融市场分析师,负责全球宏观经济及货币政策研究,尤擅长新兴市场及外汇策略。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

新浪警示:任何收费预测彩票会员等广告皆为诈骗,请勿上当!点击进入详情