原标题:3股同日暴跌超60%,背后均有港资券商身影,出现这些特征要当心

来源:证券时报

8月19日,港股细价股又现闪崩表演,8只个股跌幅超20%。其中,三只个股跌幅在60%以上,截至收盘,优源控股(33.85, -0.20, -0.59%)暴跌86.32%,卓信国际控股暴跌73.04%,冠轈控股(0.73, -0.01, -1.35%)暴跌68.69%。

自6月起,香港多只低价股轮番上演闪崩,其中不乏有暴跌98%的神操作,惊呆了股民,毫无例外,这些低价股基本都清一色具备老千股特征。

然而,闪崩之前并非毫无预兆,且有迹可循。在没看懂闪崩套路之前盲目抄底,有可能是”total loss”(即损失全部)的投资,被埋在了半山腰。

又见集体闪崩,三只个股一天跌幅抹去全部涨幅

没有一丝防备,闪崩来的如此突然。今日港股跌幅榜上,排名前三的个股分别是优源控股,收跌86.32%,报0.26港元/股;该股在盘中紧急停牌;卓信国际控股收跌73.04%,报0.31港元;冠轈控股收跌68.69%,报0.31港元。

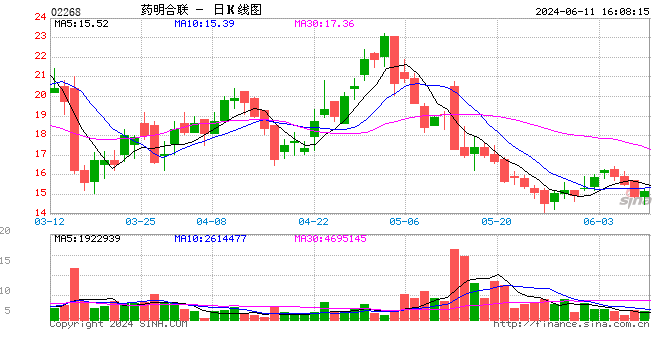

分别来看这三只个股,冠轈控股于今年2月28日在港交所上市,发行2.25亿股,每股发行价0.43港元,每手5000股。股价暴跌之前,累计涨幅达到990.7%,涨幅近10倍,股价走势图是这样的:

截至8月15日,公司总市值为42.2亿港元。然而该股在8月16日高开创下5港元/股新高后,便扭头直线下跌,盘中一度跌逾80%,截至当日收盘跌幅78.89%。今日开盘,股价再度跳水大跌逾60%,两个交易日累跌超过90%,目前0.31的股价已低于发行价,总市值只有2.79亿港元,两日跌幅抹去了上市以来全部涨幅。

值得一提的是,冠轈控股平日成交不算活跃,成交额维持在百万级别,换手率并不高,但8月16日当天,公司成交额突然放大达到2.06亿港元,换手率达7.13%,这也意味着在当日暴跌时杀进去的股民基本在高位“站岗”被套。

资料显示,公司是位于新加坡的汽车集团,销售新平行进口汽车及二手车。除汽车销售外,公司亦提供相关服务及产品,比如提供汽车融资服务,提供汽车保险代理服务以及销售汽车备件及配件等。此外,作为公司核心业务的一部分,公司亦提供汽车租赁服务。

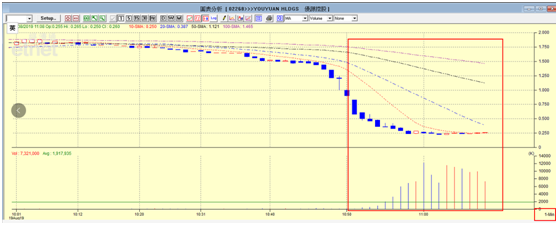

优源控股也在今日盘中突遭洗仓,股价在半小时内暴跌逾86%,换手率9.8%,收报0.26港元/股。半小时的暴跌导致优源控股市值蒸发逾20亿港元,只剩3.23亿港元,公司于盘中紧急停牌。

Wind数据显示,今日公司成交1.22亿股,成交额3741万港元,这和中州国际持有的质押股份1.18亿股非常接近,中泰国际(香港)策略分析师颜招骏认为,不排除公司股价暴跌是因为质押股份爆仓,导致券商斩仓。

根据优源控股2018年年报,中原证券全资子公司中州国际金融券持有9.49%的质押股份,持股数量1.18亿股。

从今日优源控股一分钟成交图来看,股价初期从1.6港元跌至0.5港元,成交量并没有明显增加,“我认为是后来股价跌了超过一半后,触发了平仓线,被强制平仓。”颜招骏表示。

资料显示,优源控股是一家薄页包装纸制造商,主要产品包括双面薄页及单面薄页纸,常用作包装服装、鞋类、鲜果及其他消费品,从股权结构看,公司控股股东为Smart Port Holdings Limited,其背后实际控制人为公司董事长柯文托,占公司总股本55.85%(柯文托及其配偶蔡丽双全资拥有利宏国际有限公司)。

除了冠轈控股和优源控股,今日午后还有一只仙股闪崩暴跌——卓信国际控股。截至收盘,该股大跌73.04%,报0.31港元/股,总市值仅1.28亿港元。

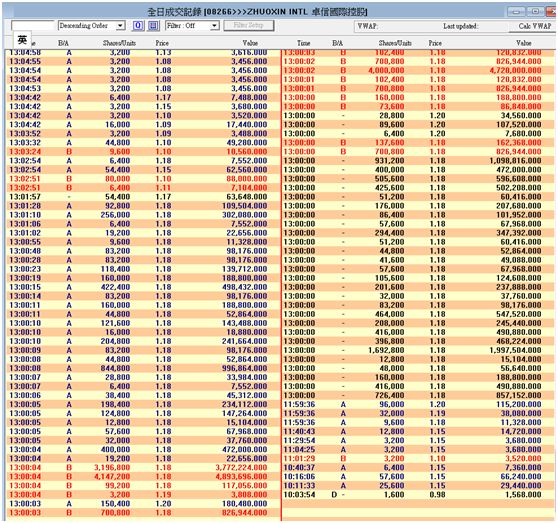

对于卓信国际控股的暴跌,中泰国际(香港)分析师颜招骏向记者表示,从盘口交易数据来看,卓信国际控股并非是被券商斩仓所致,全天成交量5046万股,且主要的成交都在下午1点左右发生,有几个百万股沽盘直接在市场成交,应该是有人获利出货,而后续的交投量亦未有明显增加,只是股价缺乏承接才录得大跌。

在卓信国际控股此番暴跌之前,公司股价连续上涨,从阶段低点0.212港元/股最高涨至1.29港元/股,最高涨幅超500%。

比较有意思的是, 2014年10月、2015年4月及2018年5月,该股都经历了类似走势,即每次大涨后就会出现大跌。

暴跌之前有预兆

事实上,某些港股暴跌之前并非毫无征兆,若仔细研究,还是有迹可循,甚至可以避免被收割。

众所周知,港股市场“壳股”“仙股”遍地横行,从而衍生出“髀壳”“养壳”“炒壳”等另类的商业模式。而这批另类资金通常都会将持仓的大量股票抵押给中介机构以换取现金,再用同样的方式去操作另一只股票或一批股票。

颜招骏表示,如果某只股票绝大多数股权集中在某间不知名券商(多为香港本地券商),那么很有可能大股东已经将股权抵押给券商。

以今天冠轈控股暴跌为例,根据港交所披露易显示,冠轈控股前十大券商席位合计持有公司93.24%的股权,其中英皇证券(0.064, -0.01, -7.25%)合计持股比例达到75.2%,茂宸证券持股比例达到7.62%。

可以明确看到,前十大券商席位除了中泰国际以外,其余都是相对较小的香港本地券商,“这几家券商在老千股中很有名气,金利丰算是老大,英皇证券算是老二,他们基本都是同一班人,经常一起行动,其中茂宸证券在香港本地细价股的股权质押市场同样是‘老行家’。如果查询到某只股票的持股量前五、前十中存在大量陌生券商的席位,那么就需要留意股价存在大跌后的‘斩仓’行为了。”香港某券商分析师向时报君表示。

颇有意思的是,冠轈控股当初在招股期间超额认购71.5倍,但是招股价却以下限0.43港元定价,而且公司给予包销商及上市开支达到3230万港元,净资净额只有6040万港元,由此可见公司似乎志不在集资额。

颜招骏向时报君分析,“公司上市时市值3.78亿港元,扣除了主要股东股权,市场上流通量很少,从上市第一天的CCASS(中央结算系统)数据看,实物股份占比只有0.03%,99.97%的股份都放在CCASS内,而英皇证券的持股更占81.66%,很明显大股东几乎把所有股权都放在英皇证券内,此外前10大席位上看到多间小型香港本地券商,比如结好证券、实德、中策等,这些都不是大众投资者常用的券商席位,因此有理由相信,表面上公司获得大量散户超额认购,实际上股权牢牢控制在小部分人手上。”

(冠轈控股上市当天券商席位)

再以今年7月中旬骤然暴跌78%的Goldway EDU(8160.HK)为例,根据港交所披露易中央结算系统数据显示,暴跌前其高达77%的股权集中于金利丰席位(对于金利丰,此前时报君有专门报道过该公司,是香港有名的“壳股高手”,具体可戳:),持股量排名前五的全部都是相对陌生的券商。

同样是今天大跌的卓信国际控股,暴跌前63.74%的股权集中于金利丰席位,其中5.54%的股权放在加多利证券。

“正常大股东的股票是放在Non CCASS(非中央结算系统)里,如果见到大量实股转入CCASS,那么就有两种可能,一是大股东想沽出股票,二是大股东要抵押股票,若遇到这两种可能,大家需要小心一点,因为往后股价的波动性会增加,并且有急跌的风险。”颜招骏表示。

此外,因为有些老千股的玩家往往会同时操作数只股票,这也意味着,只要其中一只股票出现崩盘,因为杠杆效应,就极其容易发生“火烧连船”的悲剧,2017年6月27日港股老千股遭血洗,就是爆仓所致引起的连锁反应。

关注公众号查看全文

公司资本论

连接每日热点,

点评股市众生相

微信公众号

扫一扫 关注我

热门推荐

联合国安理会通过美国涉乌决议 收起联合国安理会通过美国涉乌决议

- 2025年02月24日

- 21:49

- APP专享

- 扒圈小记

3,922

3,922

美乌矿产协议进展如何?对乌安全保障谁来提供?法美总统回应→

- 2025年02月24日

- 19:23

- APP专享

- 扒圈小记

2,253

2,253

重大宣布!俄罗斯开出停战条件

- 2025年02月25日

- 01:44

- APP专享

- 北京时间

1,963

1,963

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

北京红竹今天 07:59:28

3、1.9万亿成交额一直保持1.5万亿以上,有卖也有买,成交额很讲课。上涨1537家,下跌3735家,涨停65家,跌停7家。涨跌数据属于调整的一天,这两天我给大家的策略也是周一二注意洗盘,把仓位控制一下。这里给个标准吧,即便出现调整开始信号,也没必要空仓。半仓以下比较舒服,品种首先滞涨品种,高位品种一律出掉,这两天没有降低仓位的,也可以逐步降低一下,没必要等客观跌破防守线。等日线一笔下跌出现在帮仓位提高到7成以上。 -

北京红竹今天 07:59:24

2、主线也有标准了DS和人形机器人(sz300024)同时都有标准了。早盘低开人形机器人(sz300024)也构造了五分钟级别三买,也就是说今天早上的低点就是人形机器人(sz300024)波段反弹的防守线。看明天或者后天了,跌破反弹结束,迎接洗盘,不跌破还能继续上。同样DS,大方向依然没问题,也不谈大风险,只是跟大家说一下节奏的问题。图片这是DS三十分钟级别走势图,横线这里不跌破反弹还可以继续,跌破反弹结束。交易上,目前高位品种要规避,那些滞涨的品种还无所谓,继续持有问题不大。如果板块指数出现调整,首先洗盘的就是这些高位品种,滞涨品种还不一定。 -

北京红竹今天 07:59:18

1、标准有了没有标准的时候都是主观的感觉,从上周我就感觉是反弹末端,然后市场一路反弹,赚钱效应越来越好。客观上一直都没有出现反弹结束信号,而今天有了。恒生科技指数这个先行者,很早就有防守线了,今天早盘低开差一丢丢没跌破。跌破那就反弹可以继续,跌破再回落开始。恒生科技指数的防守线在5466点,还没变化。今天有标准的是科创50指数,早盘低开之后出现五分钟级别三买而后过高,那么防守线就在1079点,跌破调整开始,不跌破反弹还可以继续。沪指今天早盘刚构造五分钟级别三买还没确立下午又跌破了,防守线还没有。目前我们先以恒生科技指数和科创50为标准吧。 -

宋谈股经今天 07:43:20

【VIP教室】今天市场个股普跌,近期我们VIP教学个股抗跌,今天一涨一跌表现持平,回踩支撑静待启动,速戳抢购查阅〉〉【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

宋谈股经今天 07:37:24

【特朗普政府施压主要盟友寻求加大对华芯片产业限制 外交部回应】2月25日,外交部发言人林剑2月25日主持例行记者会。有记者提问,特朗普政府正在草拟更严格的半导体限制措施,并向关键盟友施压,要求他们升级对中国芯片产业的限制。中方对此有何评论?林剑表示,中方已多次就美国恶意封锁打压中国的半导体产业表明严正立场。美方将经贸科技问题政治化、泛安全化、工具化,不断加码对华芯片的出口管制,胁迫别国打压中国的半导体产业,这种行径阻碍了全球半导体产业的发展,最终将反噬自身,损人害己。 -

趋势起航今天 07:16:56

市场午后震荡走低,创业板指领跌。沪深两市全天成交额1.9万亿,较上个交易日缩量1837亿。盘面上,市场热点较为杂乱,个股跌多涨少,全市场超3700只个股下跌。从板块来看,消费电子概念股逆势走强,大富科技(sz300134)等涨停。光刻胶概念股震荡拉升,东方嘉盛(sz002889)涨停。机器人(sz300024)概念股盘中活跃,巨轮智能(sz002031)等多股再创历史新高。算力概念股走势分化,杭钢股份(sh600126)涨停,拓维信息(sz002261)跌停。板块方面,华为手机、光刻机、汽车整车、飞行汽车等板块涨幅居前,农业、影视、游戏、白酒等板块跌幅居前。截至收盘,沪指跌0.8%,深成指跌1.17%,创业板指跌1.13% -

波段擒龙今天 07:11:58

2025年2月25日收评:截至收盘,沪指跌0.8%,深成指跌1.17%,创业板指跌1.13%。市场午后震荡走低,创业板指领跌。沪深两市全天成交额1.9万亿,较上个交易日缩量1837亿。盘面上,市场热点较为杂乱,个股跌多涨少,全市场超3700只个股下跌。板块方面,华为手机、光刻机、汽车整车、飞行汽车等板块涨幅居前,农业、影视、游戏、白酒等板块跌幅居前。(财联社) -

巨丰投资张翠霞今天 07:08:12

4小时运行结束,总结全天市场运行,1)市场早盘受中概股大跌影响大幅低开,但抄底资金踊跃,市场低开高走,早盘修复为主,但盘口看热点快速轮动,炸板率较高,修复后的市场尾盘再次迎来“恐慌”跳水,高位股疲态尽显,市场量能从2.2万亿下滑至今日1.9万亿,短期市场进入震荡阶段,资金尝试高低切换,两会政策博弈也将逐步展开;2)量能,沪深两市今日成交额19255亿元,较上个交易日21154亿元减少1899亿元;3)行业板块方面,以加权涨幅来看56家行业4家红盘,通用机械、公共交通、工程机械等板块涨幅居前;传媒娱乐、电信运营、农林牧渔等板块跌幅居前;4)市场延续结构型行情,题材热点快速轮动。详细解盘,可关注《翠霞首席课》的“热点直击”和“操盘指南”~~~ -

宋谈股经今天 07:06:51

2月25日收评:沪指缩量调整跌0.8%,机器人(sz300024)概念股逆势走强1、市场全天震荡调整,三大指数尾盘一度均跌超1%。机器人(sz300024)概念股逆势走强,锋龙股份(sz002931)、卓翼科技(sz002369)、国茂股份(sh603915)、巨轮智能(sz002031)等多股涨停。汽车整车股拉升,安凯客车(sz000868)涨停。华为产业链表现活跃,福日电子(sh600203)、华映科技(sz000536)涨停。下跌方面,算力概念股走低,拓维信息(sz002261)、浙数文化(sh600633)、航锦科技(sz000818)跌停。个股跌多涨少,沪深京三市超3700股飘绿,今日成交1.93万亿。截止收盘沪指跌0.8%,深成指跌1.17%,创业板指跌1.13%。2、板块概念方面,机器人(sz300024)、汽车整车、华为产业链、低空经济等板块涨幅居前,农业、影视传媒、保险、券商等板块跌幅居前。3、两市共1473只个股上涨,64只个股涨停,3535只个股下跌,7只个股跌停,35只股票炸板,炸板率37%。 -

徐小明今天 07:04:58

【盘中直播】语音课见