双十一别人剁手你赚钱,飞天茅台等你拿!更有七大投资工具限时低价优惠,不容错过,[点击进入活动页面]

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

相关公司: 平安证券 中天国富 申万宏源 首创证券 西部证券 瑞银证券 兴业证券 海通证券 渤海证券 德邦证券 民生证券 中金公司 招商证券 东吴证券 湘财证券 国泰君安 东海证券 华安证券 开源证券 东莞证券 长城证券 华英证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

近日,华创阳安终于在定增批文快失效前,成功发行了股票,募资30亿元,较预案的80亿元计划缩水超6成。

在定增募资缩水的背后,华创阳安的业绩表现差强人意。今年前三季度,华创阳安的营收和扣非归母净利润同比分别下降31.83%和71.41%。

华创阳安的主要经营实体是华创证券。华创证券今年前三季度业绩大降的主要原因是公司“靠行情吃饭”的业务占比较高,IPO承销收入“颗粒无收”亦是原因之一。

具体到IPO保荐业务,华创证券最近两年退步明显:名义过会率低至25%、撤否率高达50%以上、储备项目减少、承销收入连续大降……背后的原因是华创证券保荐能力和保荐态度存在一定问题。

今年以来IPO撤否率高达67% 承销收入“颗粒无收”

公告显示,华创证券成立于2002年,由茅台集团、贵航集团、振华科技等发起设立,目前是贵州省唯一的区域性券商。

2016年,华创证券借壳宝硕股份登陆A股,后宝硕股份更名为华创阳安。目前,华创阳安持有华创证券100%的股权。

但华创阳安的股东极为分散,目前处于无实控人的状态,这在一定程度上会左右公司的发展。

从这次的定增募资用途看,华创阳安仍将业务中心放在自营投资等“靠行情吃饭”、同质化严重的业务上。能够代表差异化竞争方向的投行业务,仍不是华创证券的发力重点。

来源:华创阳安定增预案

来源:华创阳安定增预案而华创证券的投行业务,日渐式微。wind显示,2021年和2022年上半年,公司投行业务收入分别为3.85亿元、1.16亿元,同比下降8.23%、15.96%;投行业务利润分别为0.95亿元、0.1亿元,同比分别下降19.47%、81.25%。

华创证券2022年上半年投行利润大降8成的原因,是利润率相对较高的IPO承销业务“颗粒无收”。

wind显示,2020年、2021年、2022年前10月,华创证券IPO项目的承销额累计分别为17.87亿元、7.18亿元、0,IPO承销保荐收入分别为1.39亿元、0.67亿元、0。

华创证券IPO项目的承销额连续骤降的原因是储备项目减少,而储备项目减少的一个重要原因是公司撤否率高、名义过会率低。

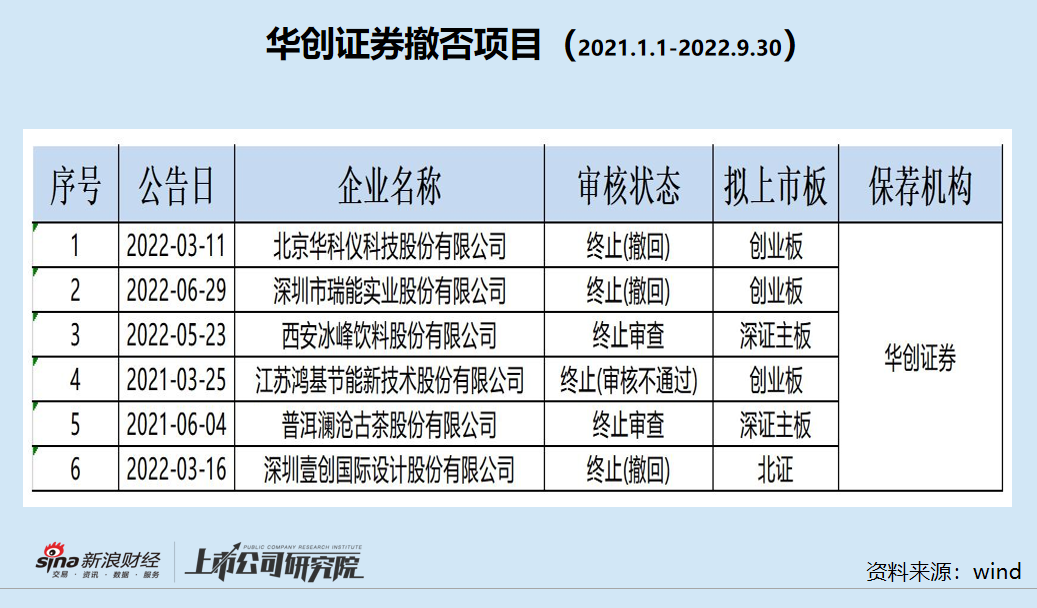

wind显示,2021年1月1日至2022年9月30日,华创证券共有12家IPO排队项目(以交易所或证监会受理为标准,下同),5家撤回,1家被否,撤否率高达50%。同期,华创证券共4家项目上会接受审核,过会1家,名义过会率仅25%。

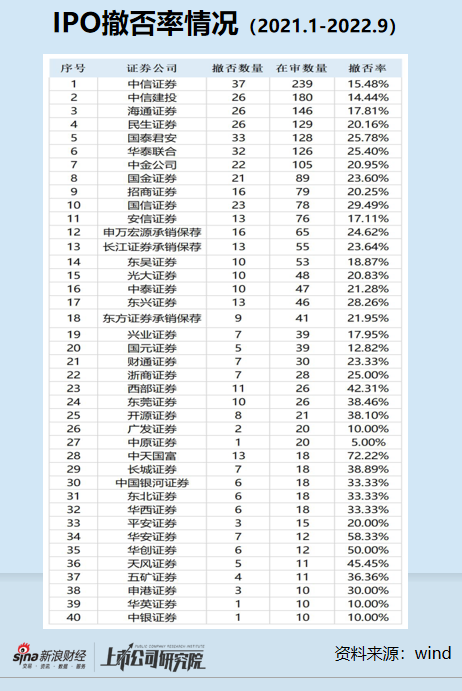

2021年1月1日至2022年9月30日,在IPO排队项目超过10家的40家券商中,华创证券50%的撤否率仅低于中天国富、华安证券,高居第三。25%的名义过会率,在41家上市券商中垫底。

2022年以来(截至11月15日),华创证券共有6家IPO排队项目,4家撤回,撤否率高达67%。

“佛系”保荐领罚单

资料显示,华创证券IPO撤否率较高的主要原因是:保荐项目存在或多或少的上市障碍,而华创证券“佛系”把关。

如北京华科仪科技股份有限公司(华科仪)项目,被监管部门指出招股书的信息披露有效性、重要性存在不足,如存在冗余、重复、无用信息,部分内容缺少客观数据或依据支撑,部分内容逻辑不够清晰,表述不够简明、清晰。问询回复中存在前后内容不一致或逻辑矛盾的情形,部分回复缺少量化分析、避重就轻。

再如因创业板定位被否第一股——鸿基节能,该公司所属行业明明在创业板负面清单之中,可华创证券仍助力闯关。

招股书显示,鸿基节能主营业务为地基基础及既有建筑维护改造设计和施工,按照证监会发布的《上市公司行业分类指引》,其属于E48的土木工程建筑业。

而“土木工程建筑业”,属于《深圳证券交易所创业板企业发行上市申报及推荐暂行规定》(下称《暂行规定》)第四条规定的不支持在创业板发行上市的行业。

不过,目前的监管规则对属于行业“黑名单”的企业并不是绝对禁止,前提是这些“黑名单”企业能够证明符合创新、创造、创意的特征,并与新技术、新产业、新业态、新模式深度融合。

但鸿基节能未能充分证明掌握并熟练运用行业通用技术属于传统产业与新技术深度融合,也未能充分证明既有建筑维护改造业务属于新业态。同时,公司招股书披露的新技术、新业态相关业务收入占比、毛利占比分别从2017年度的51.94%、60.24%下降到2020年1-6月的24.94%、29.30%。故,创业板上市委认为公司不符合IPO要求。

除了IPO项目存在未勤勉尽责之处,华创证券在债券承销中也因未充分尽调遭罚。

公告显示,华创证券在承销保千里(已退市)“16千里01”债券业务过程中,因未采取有效手段对保千里实际控制人庄敏的对外投资信息进行核查,亦未对部分大额其他应收款的形成原因、构成内容进行核查,未能勤勉尽责并保持应有的执业谨慎,被江苏证监局出具警示函。

同时,华创证券副总经理兼投资银行部总经理叶海钢、团队负责人吴宏茗、项目负责人葛源、项目组成员沈伟也被采取出具警示函的监管措施。

公告还显示,在受托管理阶段,华创证券对“16千里01”债合同执行与约定严重不符、实物流与资金流明显不匹配的2.75亿元募集资金使用情况(实际被保千里原实际控制人占用)也未予以充分关注,从而未进一步审慎核查并独立判断,导致保千里违规使用募集资金。

深陷国内首例私募债欺诈发行案 保荐失职还要上诉?

半年报显示,华创证券目前还深陷国内首例私募债券欺诈发行案 ——厦门圣达威服饰有限公司(下称圣达威)欺诈发行私募债券案。

法院判决书显示,2012年下半年,为顺利发行债券,圣达威实控人章爱民安排财务负责人胡某对会计师事务所隐瞒公司及章爱民负债数千万元的重要事实,并提供虚假财务账表、凭证,通过虚构公司销售收入和应收款项、骗取审计询证等方式, 致使募集说明书中的财报出现重大差错。

2013年5月3日,圣达威在深圳证券交易所骗取5000万元中小企业私募债券发行备案,并在当年内分两期完成发行。圣达威获得募集资金后,未按约定用于公司生产经营,而是用于偿还公司及章某所欠银行贷款、民间借贷(据悉是高利贷)等,致使债券本金及利息无法到期偿付,造成投资者重大经济损失。

华创证券作为圣达威2只违约私募债券的承销商及托管人,难辞其咎。

资料显示,圣达威案在近些年经历了“马拉松式”的诉讼。2018年4月16日,投资者国联安基金向厦门市中级人民法院(下称厦门中院)起诉,要求圣达威赔偿实际损失3,036.22万元,华创证券及章爱民承担连带责任。2019年8月27日,厦门中院出具一审判决,判决圣达威赔偿国联安基金认购款本金2,500万元及利息;章爱民对国联安基金的上述损失承担连带赔偿责任。2019年9月9日,国联安基金向福建省高级人民法院(下称福建高院)上诉。2021年6月7日,华创证券收到法院的《民事裁定书》,裁定撤销一审判决,发回厦门中院重审。

2022年6月,厦门中院做出重审一审判决,要求被告圣达威向原告国联安基金返还认购本金2500万元,支付利息510万元,赔偿逾期利息及实现债权的费用5万元;被告章爱民、华创证券对圣达威的上述全部债务承担连带赔偿责任;驳回国联安基金的其余诉讼请求。

对于厦门中院重新作出的一审判决,华创证券已向福建高院提起上诉。目前案件尚未判决。

相比2019年8月的判决,厦门中院2022年的判决将华创证券作为赔偿的连带责任者,这与证监会等监管部门出台的法规精神一致。

华创证券作为圣达威私募债的承销商及托管人,理应对圣达威的财务状况、审计报告等进行充分核查。作为保荐人的券商,不是有了审计机构的报告,就可以豁免核查义务。因为保荐券商对其他中介机构出具的报告,只是一种合理信任,而不是依赖。

至于“连带责任”,无论是《证券法》等法律,还是证监会出台的各项法规政策,都明确了保荐机构因未勤勉尽责导致投资者损失的,应承担连带赔偿责任。

诚然,华创证券有上诉的权利。但如果公司明知自己上诉胜诉无果而上诉,采取的就是一种拖延战术。毕竟,一般法院二审加执行期间,也要几个月时间。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)