炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

相关文章:①国泰君安 ②招商证券 ③东海证券 ④首创证券 ⑤西部证券 ⑥瑞银证券 ⑦兴业证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

近期,中央决定全面实行股票发行注册制。自2019年科创板率先实行注册制以来,A股IPO数量迅速增加。在全面注册制的预期下,IPO数量将继续增加,作为保荐机构的券商将继续受益。

注册制的核心是信息披露,拟IPO企业及保荐人是信披工作的第一责任主体。实务中,部分券商没有履行尽职调查和审慎核查的义务,导致拟IPO企业公司申请文件中出现虚假记载、误导性陈述或重大遗漏等信披违规问题。个别券商甚至与拟IPO企业达成“默契”,掩盖企业存在的问题,损害投资者利益。

我们以最近一年半(2021年1月1日-2022年6月30日)IPO失败的案例为研究对象,分析判断保荐券商有无履职尽责,是否对招股书信息披露内容进行审慎核查。

2021年1月1日-2022年6月30日,A股IPO失败的项目有422家(审核不通过、撤回、终止审查、终止注册数量之和),中信证券、华泰联合、国泰君安、国信证券、中信建投失败项目数量排名靠前。

也有些券商失败项目虽少但失败率高,如正冲刺A股的渤海证券,最近一年半的撤否率(撤回及被否企业数量/IPO排队数量)高达60%,且保荐业务频遭监管,投行业务收入更是在火热的注册制行情下大幅滑坡。在IPO储备项目为0的现状下,渤海证券的投行业务竞争力堪忧。

撤否率高且频遭监管 一项目从接受辅导到申报仅用俩月

wind显示,2021年1月1日-2022年6月30日,渤海证券共有5家IPO排队项目,其中2家顺利过会,3家撤回,撤否率高达60%

《关于注册制下督促证券公司从事投行业务 归位尽责的指导意见》指出,对投行项目撤否率高的证券公司,监管部门每年至少组织一次专项检查。

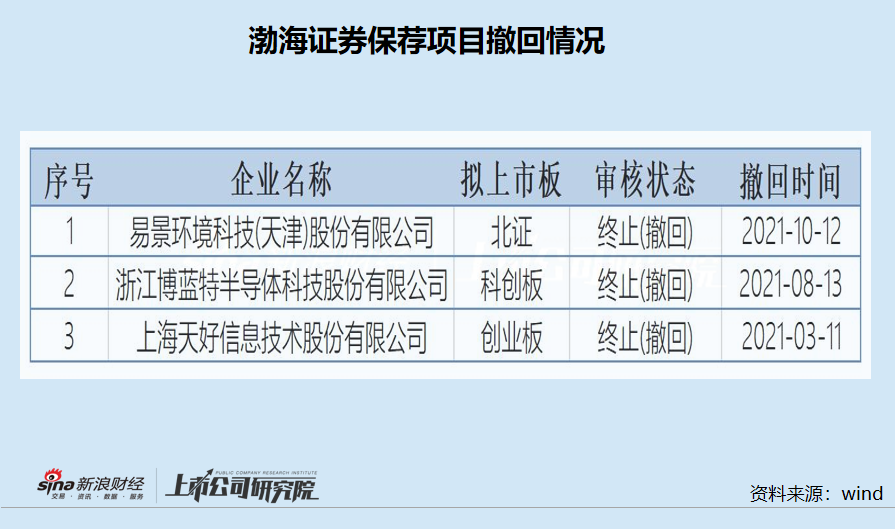

渤海证券3家撤回的保荐项目分别为易景环境科技(天津)股份有限公司(易景环境)、浙江博蓝特半导体科技股份有限公司(博兰特)、上海天好信息技术股份有限公司(天好信息)。

易景环境撤回IPO申请主要是因为业绩下滑,2021年甚至出现了亏损。博兰特撤回申请或主要因科创属性不足,达不到科创板最低的要求。天好信息在经历了创业板两轮问询后,突然撤回IPO申请,原因不明。

但可以明确的是,渤海证券保荐团队的效率“超高”,2020年5月初开始与天好信息进行接洽,5月27日辅导立项,2020年7月23日就递交了IPO申报稿。渤海证券在不足两个月的时间里就完了尽职调查等一系列工作。

证监会《首次公开发行股票并上市辅导监管规定》明确规定:“辅导期原则上不少于三个月”。从实务角度分析,一般拟IPO企业的辅导期在3-12个月,加上辅导完毕后还有验收、制作申报稿等工作,故从辅导开始到递交IPO申请至少4个月。

而渤海证券保荐天好信息的“神速”,不仅有违监管规定,从实务角度分析也缺乏合理性。

深交所曾问询天好信息, 保荐人项目组同时进行客户/供应商访谈、客户/供应商/银行函证、股东/高管/核心业务人员访谈、销售核查、采购及成本结转核查、银行流水核查、监盘的可实现性,在不到两个月的时间内完成所有尽调工作并制作申报材料的合理性。

天好信息回复称,渤海证券项目组资本市场业务经验丰富,公司同样体现出较高的配合程度与协调能力,公司内控制度完善,保荐人拟访谈的公司重要客户、供应商集中度相对较高等情况,可以证明不足两月完成尽调并申报IPO材料具备合理性。

那问题是,既然公司内控这么好,保荐人经验又丰富,且尽调没有发现IPO审核障碍,天好信息为何要撤回IPO申请?

不合常理的“高效”尽调往往与保荐不尽职相关。最近几年,渤海证券就因保荐业务频遭监管。

2020年11月9日,证监会对渤海证券出具警示函,原因是在天津津诚国有资本投资运营有限公司财务顾问项目中,渤海证券未严格履行内核程序;在中泰证券公开发行2019年公司债券(第二期)项目中,未在立项环节严格执行回避规定等。

2020年11月 9日,证监会对渤海证券子公司渤海汇金出具警示函,原因是渤海汇金投资银行类业务内部控制不完善,存在内核负责人管理与其职责相冲突的业务部门、项目主要人员收入递延支付机制不完善等违规问题。

2021年12月 23日,北交所上市审核中心对渤海证券保代出具口头警示,因公司保代董*征、陆*新签字保荐的项目重庆市泓禧科技股份有限公司,在向北交所提交申报的招股说明书中未披露资金占用情形。

投行业务利润率断崖式下降 IPO储备项目为0

最近两年,在注册制东风及再融资新政的那个利好下,券商投行业务迎来爆发。可渤海证券最近两年的投行业务收入连续大幅下降。

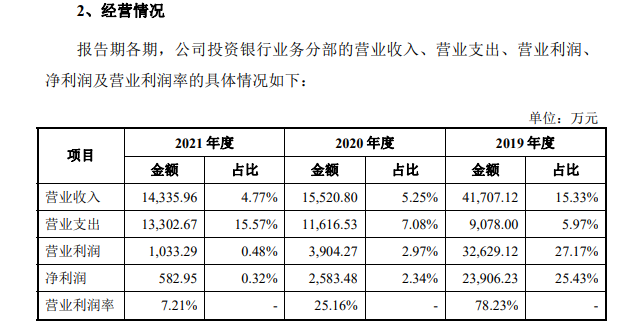

2019年-2021年,渤海证券投行业务收入分别为4.17亿元、1.55亿元和1.43亿元,占公司营业收入的比例分别为15.33%、5.25%和4.77%,占比大幅下滑。2020年和2021年收入同比下滑63.7%和5.99%,2021年的较2019年下降近七成。

来源:招股书

来源:招股书渤海证券称,投行收入下滑一是因每年项目不同,导致收入变化较大;二是投资银行业务成本主要为人员成本,人员成本主要由员工固定薪酬和变动薪酬组成,报告期内变动薪酬变化导致人员成本变动较大。

渤海证券的解释虽有一定合理性,但本质上是公司投行业务的竞争力不足。一个表现是投行业务的营业利润率急速下滑,另一个表现是公司投行储备项目不足。

2019-2021年,渤海证券投行业务的营业利润率分别为78.23%、25.16%、7.21%,呈现断崖式下降。

据中国证券业协会公布的数据,渤海证券2019-2021年投行业务收入在行业中的排名分别为第32名、68名和65名,由中上游水平跌落至下游水平。

研究认为,券商投行业务收入主要取决于项目储备、人员团队、监管政策、承销费率等因素。wind显示,截至目前,渤海证券没有一单IPO储备项目,投行业务的竞争力或将持续处于弱势。

“靠天吃饭”业务收入占七成以上

研究认为,投行业务是能够体现一家券商差异化和专业化的业务,是“拔高”的业务。而渤海证券的投行业务收入及占比,却在火热的融资环境下大幅下降,且越来越依靠“靠天吃饭”的经纪业务和自营业务。

2019-2021年,渤海证券经纪业务、自营业务收入合计占总营收的比例分别为71.68%、77.48%、76.87%,占比皆超过七成。

因这两项业务受市场行情影响较大,故渤海证券业绩存在较大的波动风险。此外,经纪、自营业务等传统业务是同质化非常严重的业务,竞争异常激烈。

招股书显示,渤海证券的经纪业务的佣金率严重高于同行,面临较大的下降风险。2019年、2020年及2021年,券商行业代理买卖股票和基金的平均佣金费率分别为0.29‰、0.26‰和0.25‰,而渤海证券同期佣金率分别为0.44‰、0.42‰和0.40‰。

在激烈的竞争环境下,各大券商纷纷下调佣金率,以增加客户数量及市场份额。而增加客户数量,对传统经纪业务向财富管理转型至为重要。

不仅是保荐项目屡屡折戟,渤海证券的A股IPO之旅也障碍重重,最致命的问题之一是公司接近20%的股份处于被质押状态。

截至本招股说明书签署日,渤海证券控股股东泰达国际已质押64335万股公司股份,占发行前总股本的8%;公司第二大股东泰达股份已质押93700万股,占发行前总股本的11.66%;前二大股东合计质押股份占本次发行前总股本的19.66%。

《首次公开发行股票并上市管理办法》第十三条规定:发行人的股权清晰,控股股东和受控股股东、实际控制人支配的股东持有的发行人股份不存在重大权属纠纷。

接近20%的股份被质押,显然对“股权清晰”的要求有不利影响。尤其是,渤海证券控股股东的大量股份被质押,对公司实控权的稳定性也都会有影响。

实务中,拟IPO企业的控股股东或实控人如果有大量股份被质押,一般都会在申报前及时解除质押,降低被否风险。渤海证券能否带“雷”过会,我们拭目以待。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)