财富管理“最后一公里”,谁是优秀的引路人?首届新浪财经·金麒麟最佳投资顾问评选重磅开启,火热报名中~~点击查看>>

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

相关公司:①平安证券 ②东海证券 ③申万宏源 ④首创证券 ⑤西部证券 ⑥瑞银证券⑦兴业证券 ⑧海通证券 ⑨渤海证券 ⑩德邦证券 ⑪民生证券 ⑫中金公司 ⑬东莞证券 ⑭东吴证券 ⑮湘财证券 ⑯国泰君安

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

近期,中央决定全面实行股票发行注册制。自2019年科创板率先实行注册制以来,A股IPO数量迅速增加。在全面注册制的预期下,IPO数量将继续增加,作为保荐机构的券商将继续受益。

注册制的核心是信息披露,拟IPO企业及保荐人是信披工作的第一责任主体。实务中,部分券商没有履行尽职调查和审慎核查的义务,导致拟IPO企业公司申请文件中出现虚假记载、误导性陈述或重大遗漏等信披违规问题。个别券商甚至与拟IPO企业达成“默契”,掩盖企业存在的问题,损害投资者利益。

我们以最近两年IPO失败的案例为研究对象,分析判断保荐券商有无履职尽责,是否对招股书信息披露内容进行审慎核查。

数据来源:wind、交易所官网

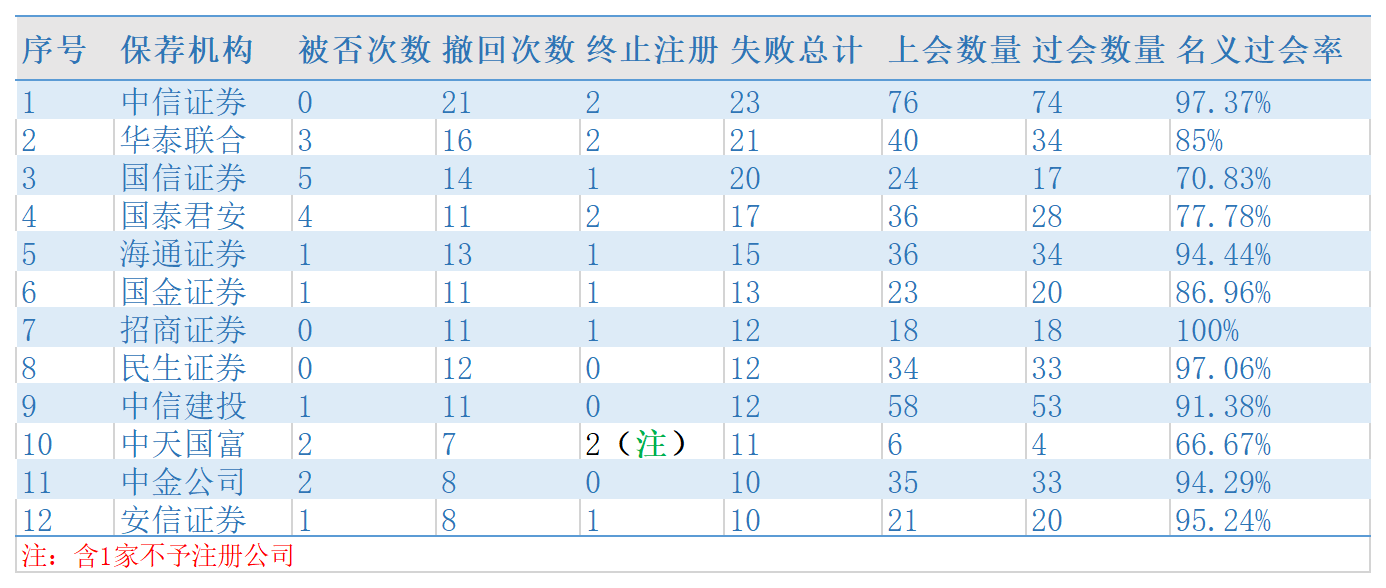

数据来源:wind、交易所官网2021年至今年一季度末,A股IPO市场共有37家企业直接被否;243家企业撤回上市申请;22家终止注册;1家不予注册,合计303家公司IPO失败。在303家IPO失败的公司中,中信证券以保荐23家居榜首,招商证券以12家位列第7。在失败项目靠前的保荐机构中,招商证券有一个特色:保荐的项目一旦被抽中现场检查就“一撤了之”。

所有被抽中现场检查项目均一撤了之

根据wind及交易所网站公开的信息统计,2021年至今年一季度末,招商证券共有12家项目保荐失败,其中包括11家撤回项目和1家终止注册项目,没有直接被否项目。换言之,招商证券2021年至今年一季度末的名义过会率高达100%(18过18)。

由于撤回IPO申请的数量也较高,招商证券的真实过会率(过会数量-终止注册数量/上会数量+撤回数量-取消审核数量)仅为58.62%。换言之,招商证券100%的名义过会率是建立在高撤回企业数量的基础上。

来源:wind

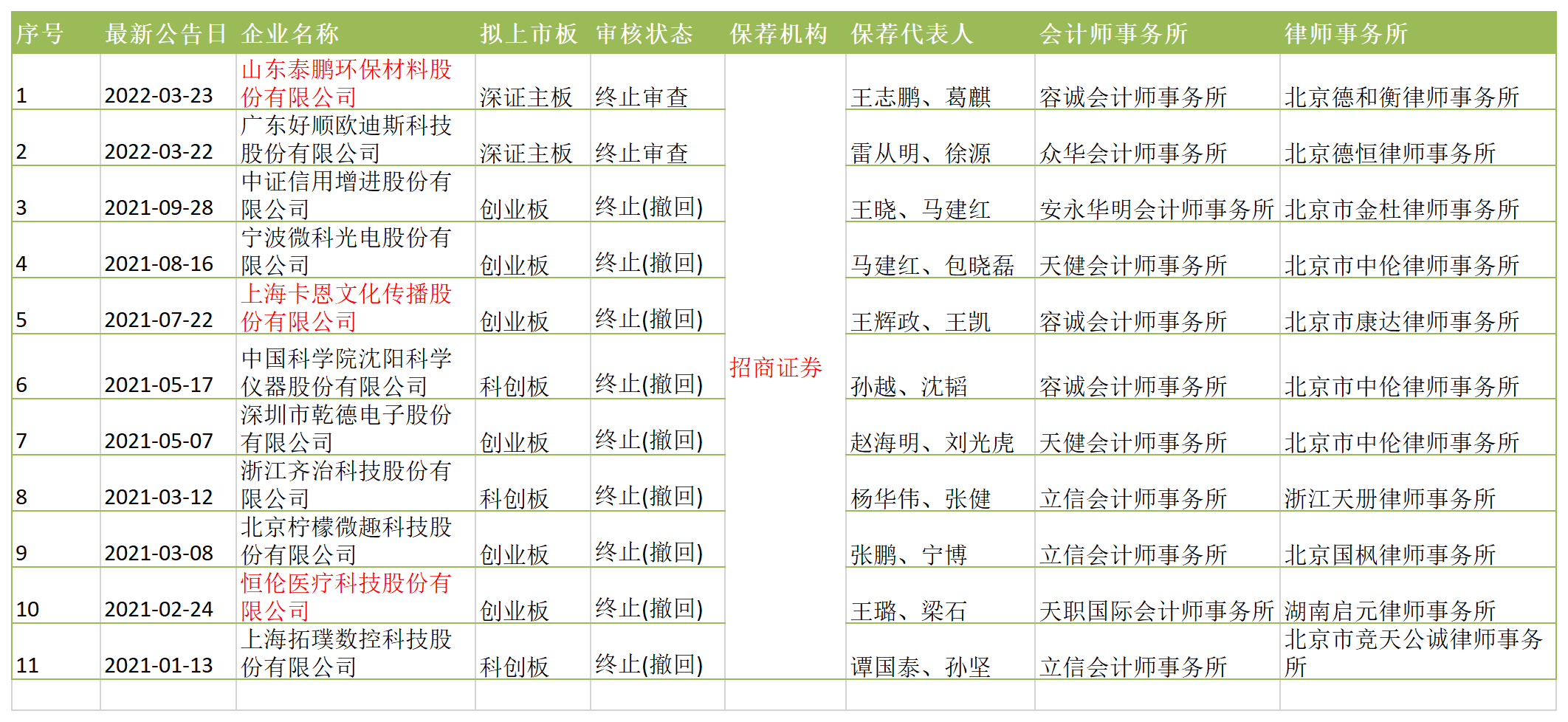

来源:wind在招商证券11家撤回的项目中,有3家被抽中现场检查,分别是山东泰鹏环保材料股份有限公司(泰鹏环保)、上海卡恩文化传播股份有限公司(卡恩文化)、恒伦医疗科技股份有限公司(恒伦医疗)。这3家保荐项目一旦被抽中现场检查,就“一撤了之”。

监管部门多次表示,坚决防止拟IPO企业“带病上市”,也决不允许被抽中现场检查的企业一撤了之。那么,上述3家一撤了之的企业有无“带病”?

卡恩文化的主营业务是通过销售促销品实现收益,同时提供文创工艺品。2018-2020年,卡恩文化分别实现营业收入2.76亿元、3.04亿元、3.32亿元。2021年7月4日,卡恩文化被抽中现场检查,7月19日便撤回申请,历时仅半个月。

卡恩文化为何匆匆地一撤了之?公开信息没有答案。结合与卡恩文化同时撤回IPO申请的醉清风分析,两家公司历史上都存在股权增资不甚规范的嫌疑,卡恩文化表现为员工持股平台主要为外部人员所持,外部人员持股比例占到55%。卡恩文化持股的外部人员主要为公司实控人陆平的胞兄——陆俊。陆俊合计持有卡恩文化14.77%的股份(直接持有公司4.62%的股份,通过持股平台间接持有10.15% 的股份),但招股书对陆俊投资入股公司的价格、原因等没有进行详细披露,存在较大的利益输送风险。

恒伦医疗的主营业务是口腔医疗服务连锁经营,包括义齿加工、教学培训、研发等。2021年1月31日,公司被抽中现场检查,2月24日,公司撤回IPO申请,历时仅24天。恒伦医疗通过非官方渠道对外宣称:撤回IPO申请是内部的战略调整。但事实果真如此?

据《恒伦医疗信息披露瑕疵多,IPO前夕财务总监蹊跷变动》等相关文章,恒伦医疗存在较多的信披问题:片面性、误导性、残缺性。因此,恒伦医疗撤回申请背后是带有信披“基础病”。

招股书显示,泰鹏环保的主营业务是非织造布产品的研发、生产及销售,主要产品有纺粘非织造布、针刺非织造布、熔喷非织造布、其他非织造材料、高温过滤材料等各类产品。2018-2020年,泰鹏环保分别实现营收2.92亿元、2.97亿元、4.17亿元,分别实现归母净利润0.17亿元、0.38亿元、1.06亿元,2020年公司业绩实现爆发式增长,主要系疫情期间口罩等防疫物资需求急剧扩大有关。

泰鹏环保于2021年6月递交招股书申报稿,2021年7月被抽中现场检查,今年3月份终止IPO。终止的原因有三类:主动撤回、消极撤回、存在IPO实质性障碍被动终止。消极撤回是指:首发公开发行的申请文件中记载的财务资料已过有效期且逾期3个月未更新的,终止审查。从三类终止的原因分析,泰鹏环保要么“带病”,要么自己主动或消极撤回IPO申请。

招商证券还存在1家过会后但却终止注册的企业——广东德冠薄膜新材料股份有限公司(德冠薄膜)。招股书显示,德冠薄膜目前产品主要集中在功能性BOPP薄膜领域,在BOPE薄膜、功能涂布等业务领域仍处于技术完善和市场开拓阶段。公司属于高端聚烯烃塑料制造行业相关产品收入占主营业务收入的比例为80%以上。

而据工业和信息化部印发《重点新材料首批次应用示范指导目录(2019年版)》,高强度聚乙烯膜材料(BOPE)列为先进基础材料,但德冠薄膜的功能性BOPP薄膜并未在目录中。

证监会要求德冠薄膜说明,公司从事的BOPP功能薄膜生产加工业务是否属于高端聚烯烃塑料制造业务,并请列明相关政策依据;结合公司现有无胶膜、标签膜、镭射膜等主要产品的技术水平,对比行业相关公司生产同类同种产品情况,分析公司技术工艺、市场等方面具备哪些优势;说明公司生产工艺和技术是否具有“硬科技”成色,是否符合科创属性和定位。

去年以来至今年一季度末,招商证券保持着100%的名义过会率,但随着今年4月份保荐的大丰农商银行失利,招商证券保荐的上会企业也不再是“百发百中”。大丰农商银行是第一家A股IPO被否的银行企业,公司客户主要集中于盐城市大丰区,被否主要原因是持续盈利能力存疑。

保荐业务频遭监管 保代流失人数靠前

与100%的名义过会率形成对比的是,近两年,招商证券频因保荐业务遭到监管警示。

2021年5月12日,证监会发布公告称,招商证券两名保荐代表人张燚、孙远航作为牧原股份可转债的保代,于2021年3月15日在有媒体对公司部分财务指标和关联交易等事项提出质疑、被深交所问询并要求核查说明的情况下,向证监会提交了牧原股份启动发行可转债相关材料,并出具书面意见,表示牧原股份不存在影响发行上市和投资者判断的重大事项。因上述行为违反了《证券发行上市保荐业务管理办法》第五条的规定,证监会对张燚、孙远航采取出具警示函的监督管理措施。

2021年3月9日,深交所对招商证券的保荐代表人闫坤、张阳采取书面警示的自律监管措施。 原因是在招商证券保荐的久盛电气首IPO过程中,闫坤、张阳两人作为招商证券指定的项目保荐代表人,履行保荐职责不到位,存在以下违规情形:未充分全面核查发行人关联交易情况,导致招股说明书相关信息披露与发行人实际情况不符;未按照审核问询要求进行回复和发表核查意见。

2020年8月,证监会发现科前生物在申请科创板IPO过程中,存在未披露2016年-2017年期间通过列支研发费用或其他费用将资金从发行人账户最终转到财务总监个人卡用于发放部分高管薪酬、奖金或支付无票据费用的情形;未披露员工李名义是经销商金华康顺的实际经营者;在首次提交的申报材料中未充分揭示非洲猪瘟疫情可能造成的业绩波动风险等方面问题。招商证券和保代林联儡、康自强二人在保荐 过程中,未发现上述问题,证监会决定对科前生物和招商证券采取出具警示函的行政监督管理措施。

2020年5月,上交所披露了对招商证券保荐代表人傅承、沈韬予以监管警示的决定。经上交所查明,傅承、沈韬在保荐安翰科技上市项目中,存在未充分关注发行人与第一大客户之间的采购合作安排,导致招股说明书及问询回复相关披露与实际情况不一致,以及未充分关注实际控制人资金流水异常两大方面问题。上交所认为,安翰科技与重要客户之间是否存在相关利益安排、实际控制人与重要客户之间是否存在异常资金往来等情况,系影响安翰科技业务是否独立、是否具备持续经营能力等审核判断的重要因素,也是影响投资者投资决策的重要信息。傅承、沈韬作为保荐代表人直接负责对安翰科技的尽职调查工作,履行相关保荐职责不到位,在多轮审核问询要求说明并核查的情况下,仍未充分关注增资过程中安翰科技第一大客户美年大健康所作的采购承诺及合作安排,导致招股说明书(申报稿)相关信息披露不规范、问询回复意见与实际情况不符。

今年以来,招商证券的保荐代表人流失人数较多。2022年1月1日至2022年5月15日,招商证券的保代共减少了11人,仅次于中天国富和光大证券(维权)。

而其他头部券商 中金公司、中信建投、中信证券、华泰证券保代人数分别增加了28名、22名、20名、18名。这在一定程度上说明,招商证券投行业务的吸引力有降低的趋势。

分类评级或将下降

招商证券最近最头疼的问题可能还不是保荐业务,其最近两个月内的两次交易系统宕机事件或将直接拉低公司的分类评级。

5月16日早盘期间,有投资者反映招商证券系统崩溃,PC与App端均无法登录。招商证券在官方微博称,“今早招商证券交易系统部分客户登录出现异常。目前已恢复正常。对此我们深感抱歉”。

而在3月14日,招商证券App同样在早盘期间出现故障。4月2日,因招商证券在3月14日宕机事件中存在变更管理不完善,应急处置不及时、不到位等问题,深圳证监局决定对招商证券采取责令改正措施。

招商证券最近两个月内的交易系统宕机事件,会给很多投资者带来损失,也会给公司带来诉讼麻烦。最重要的是,招商证券社会名誉将受损,宕机背后的内控、治理问题将会遭到监管处罚,进而影响分类评级。2020年和2021年,招商证券的分类评级都是AA。

2022年一季度,招商证券实现营业收入36.96亿元,同比下降38.01%;实现归母净利润14.9亿元,同比下降42.99%。公司业绩大降的原因是自营业务受到打击。按照“投资净收益+公允价值变动损益-对联营合营企业的投资收益”的公式计算,招商证券2022Q1的自营收入约为1.76亿元,同比下降91%。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)