财富管理“最后一公里”,谁是优秀的引路人?首届新浪财经·金麒麟最佳投资顾问评选重磅开启,火热报名中~~点击查看>>

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

6月17日,中国证券业协会公布了《证券公司2021年经营业绩指标排名情况》。2021年,所有证券公司合计实现营业收入5024.10亿元,同比增长12%,实现净利润1911.19亿元,同比增长21.3%。

其中,所有证券公司投行业务收入为699.52亿元,较2020年的670.67亿元同比增长4.3%。其中,高盛高华增幅最高,投行收入由2020年的908万元增至15926万元。瑞银证券投行收入降幅最大,为81.45%;此外,中邮证券、摩根士丹利中国、首创证券的降幅皆超过了60%。

注:根据中证协数据整理

注:根据中证协数据整理最值得关注的是首创证券,因为其正处在IPO的关键阶段,且投行业务全线下滑。wind显示,首创证券自2020年12月末至今,已经连续 18个月没有股票承销收入进账。

在IPO项目储备方面,首创证券储备是几家担任主办券商的、拟登陆北交所的新三板企业,可以说是在“吃老本”。而拟登陆北交所的企业募资额普遍较小,而公司又是“老中介”,未来承销收入较为有限,而公司在主板、创业板、科创板都没有储备的IPO项目。去年以来,公司有近4成保代流失,投行业务可谓遭到重大打击。

股票承销连续18个月交白卷

公开资料显示,首创证券前身为首创经纪,成立于2000年2月3日。截至目前,首创证券的控股股东为首创集团,实际控制人为北京市国资委。

2021年,首创证券投行业务实现收入1.05亿元,较2020年的2.71亿元同比大降61.08%。收入大降的原因是:股票承销收入“颗粒无收”、债券承销收入和财务顾问收入也大幅下降。可以说,公司投行业务全线下滑。

首先看股票承销收入,首创证券2020年的收入为6264万元,2021年直接下滑至0。换句话说,公司2021年没有成功承销过任何一家拟发行股票的企业。

wind显示,截至2022年6月20日,首创证券依然没有完成任何一家股票承销项目。自2020年12月18日承销的同兴环保上市以来,首创证券已经连续18个月没有股票承销(包括IPO、增发、配股、可转债等)项目上市。

再看其他业务。2021年,公司债券主承销收入为0.51亿元,同比下降36.04%;财务顾问收入为0.25亿元,同比下降58.62%;担任资产证券化管理人家数10家 ,较2020年的13家减少3家。

首创证券没有披露投行业务收入下降的原因。招股书显示,首创证券2019年和2020年分别完成1家IPO承销项目,分别是八亿时空首发和同兴环保首发,首创证券分别赚得承销费6004.08万元和6305.93万元,承销费用率分别高达5.66%、7.26%,平均为6.37%。

来源:首创证券招股书

来源:首创证券招股书值得一提的是,超过6%的IPO承销佣金率在同行中不算低。如“券商一哥”中信证券2019年和2020年的IPO承销佣金率(IPO承销收入/承销项目金额,下同)分别为3.16%和5.3%;中信建投2019年和2020年的IPO承销佣金率分别为4.95%和3.21%;中金公司2019年和2020年的IPO承销佣金率分别为2.12%和4.31%。

并且,首创证券承销的两个项目募资额并不低,八亿时空和同兴环保的IPO募资额分别为10.6亿元和8.69亿元,皆超过了8亿元,但承销佣金率并没有因为募资额大而有所降低。

正是因为头部券商专业性强、承销佣金率低、保荐成功率高,占据了越来越多的市场份额,而像首创证券这种中小券商的生存空间越来越小。2021年,首创证券投行收入在行业中位列第73名,较2020年的第55名下降18名。

2021年以来保代流失近四成

研究认为,投行业务收入主要取决于项目储备、人员团队、监管政策、承销费率等。除了承销费率较高之外,首创证券的IPO项目储备、人员团队竞争力也比较差。

wind显示,截至6月20日,首创证券IPO保荐项目被交易所或证监会受理的数量为0。换言之,未来一段时间,首创证券将继续维持IPO承销收入为0的尴尬状态。

目前,首创证券手中有5家辅导的拟IPO企业,但这5家企业全部来自新三板,拟登陆的板块也是北交所。wind显示,拟登陆北交所的企业募资额整体偏低,低于2亿元的企业数量约占六成。并且,首创证券已经是这5家拟IPO企业的“老中介”,收取的承销费用不可能太高。因此,首创证券未来的IPO承销收入将保持较低的趋势。

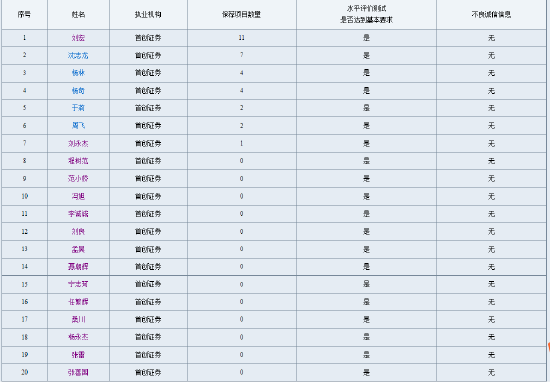

保荐代表人团队的变动最能生动地体现一家券商投行的兴衰。choice数据显示,2020年12月31日,首创证券的保代人数为32人。2022年6月20日,公司保代人数仅为20人。这意味着,在最近一年半时间里,首创证券的保代流失了37.5%,接近四成。

来源:中证协官网

来源:中证协官网在首创证券目前20人的保荐团队中,有13人还没有成功保荐的经验,且有12人是2020年10月后才正式登记为保荐代表人。储备项目少、保代流失严重、团队新人多的首创证券,未来如何在竞争激励的市场中分得一杯羹?

“靠天吃饭”成色几何?

2016-2021年,首创证券分别实现营业收入11.02亿元、9.31亿元、8.15亿元、13.4亿元、16.58亿元、21.13亿元,同比分别增长-32.56%、-15.56%、-12.39%、63.9%、 23.77%、27.47%;分别实现归母净利润4.28亿元、3.15亿元、1.75亿元、4.34亿元、6.11亿元、8.59亿元,同比分别增长-40.28%、-25.4%、-44.58%、133.87%、40.71%、40.61%。

2016-2018年,首创证券营收、净利润皆大幅下降,而2019-2021年又大幅增长,犹如过山车。公司业绩剧烈波动与业务结构有关。

招股书显示,首创证券自营业务(投资类业务)收入约占总收入的40%左右,经纪类业务收入占比在20%左右,两项收入占比合计在60%左右。

由于经纪业务、自营业务是典型的“靠天吃饭”的业务,即受市场行情波动的影响较大。因此,首创证券未来的业绩仍将有较大的波动。要避免剧烈波动,首创证券可适当减小自营仓规模,或开展衍生品业务进行风险对冲。

光大证券(维权)研究认为:从收益率来看,自营业务去方向化,将降低市场波动风险。与美国证券行业“交易和投资收益”中大部分是做市交易带来的价差收入,且通过对冲锁定风险,风险和波动性相对较低不同,我国证券行业的自营风险散口相对较大,虽然固收类占比约在八成以上,但各品种投资收益率波动均较大。自营业务给券商业绩带来较大的不确定性。预计后续整个行业,通过对冲手段控制风险敞口、拓展低风险资金使用渠道是重要趋势。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)