感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

新浪财经上市公司研究院 大眼楼管/肖恩

近些年,以世茂、阳光城、旭辉、泰禾、正荣、融信为代表的一干闽系房企突飞猛进,形成了仅次于以“碧万恒”为代表的粤系房企的第二阵营,在闽系房企凭借着高杠杆冲规模的背后,激进的扩张策略也带来了很多问题。正荣地产也是其中一员,尽管销售规模已进入行业前20,但当前公司面临的高管频频离职等不利局面也暴露了公司内部治理的缺陷,正荣地产或面临要“重修内功”的窘境。

低权益比、高杠杆的操作模式让正荣地产可以在以较低利润率经营的同时,却能保持着较为可观的ROE水平。但当行业处于当前的低谷期,房企融资大幅收紧,正荣地产此前的模式所蕴含的风险也逐渐暴露了出来。千亿之后,降本增效或是正荣地产的出路。

闽系房企以快著称 正荣低权益比冲规模

由于乘改革开放之东风的粤港澳地区有着独特的区位优势,在粤港澳崛起的房企一直以来引领着中国房地产行业的发展,远到以万科为代表的房改拓荒者,近到以佳兆业为代表的旧改之王,也包括以恒大为代表的未来多元化业务的探索者。相比之下,海西经济区的发展要稍慢一些,但近年来闽系房企的规模却呈现突飞猛进之势,其中欧氏兄弟欧宗荣和欧宗洪及其各自名下的正荣地产和融信中国便是典型的代表。

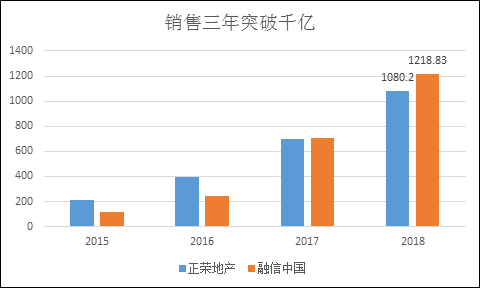

2015年,二哥欧宗荣的正荣地产和三弟欧宗洪的融信中国仅是偏居福建一隅,规模仅在200亿左右的小房企,在三年后的2018年双双突破千亿大关,融信中国更是从119亿增长至1218亿元,增长了10倍之多。

欧氏“一门三杰”,一直被莆田人津津乐道,早年间三兄弟均从事建筑行业,老大欧宗金随后转行进入投资行业,依托在福建的资源成立了欧氏投资集团。老二欧宗荣则在1999年从建筑行业进入下游的房地产业,乘上了地产造富的大浪潮,随后2003年老三受到二哥生意的启发,则是从路桥行业辗转进入房地产行业,创立了融信中国。

欧氏兄弟的迅速发家离不开三个因素:

一是大哥欧宗金的资金支持。

但作为高杠杆生意,正荣地产和融信中国对于资金的需求是不言而喻的,两公司发展过程中资金或不少是来自于大哥欧宗金及其资源的支持。

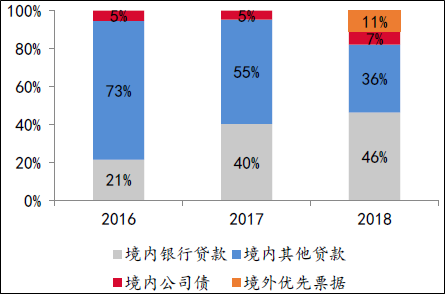

克尔瑞张旭东曾表示,部分福建房企之所以能够快速崛起,与福建民间资本的支持有着较大关系。除了做生意的资本,一些闽商往往会将多出的资金委托给熟人,通过机构进行投资。投资公司成为嫁接福建资本与开发商之间相当重要的桥梁。据正荣地产招股说明书,在其前几年的有息负债中,境内其他借款占比颇大,2016年占比都达到73.2%,2014年或更高。

二是敢于承担逆势拿地的风险。

2013年至2015年是房地产行业上一轮调整期,事后证明当时逆势拿地的房企都获得了巨大的收益。正荣地产的迅速发迹是以2013的全国化布局及2014年逆势拿地开始的, 公司迅速将业务从海西拓展至上海、南京、苏州、长沙、西安、天津等城市,2014年,正荣地产“在建物业及持作出售的已完工物业增加”现金流出高达162.31亿元,而当年公司的总收入仅30.40亿元,全年销售额也只约160亿元。

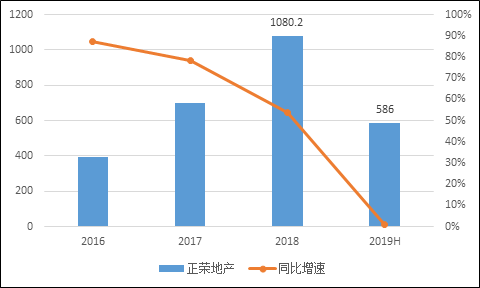

反而在楼市火爆的2016年公司相关的现金流出反而减少了,而在2017/2018调控趋紧的环境再度加大逆势拿地,正荣地产尝到了逆向思维的甜头。不过在调控力度不断加大的2019年,强如融创也暂停了拿地,而正荣地产上半年收购了22块地,建筑面积为290万平方米。据克而瑞数据,正荣地产上半年拿地金额为213亿元,较去年同期的312亿元下降了32%,但与上半年586亿元的销售金额之比为0.36,尽管拿地强度有所下降,但考虑到公司销售增速放缓,正荣地产的土地储备依然保持在一个较为平稳的水平。

三是高杠杆、低权益比快速突进。

2019年上半年,正荣地产和融信中国的总资产分别达到1552.73亿元、2009.81亿元,资产负债率分别为81.29%、80.21%,早在正荣地产起步全国化突飞猛进的2014年,公司资产负债率达到96.16%,净负债率超过1700%,当年的借贷成本曾高达12.5%。

如果将正荣地产开发项目的低权益比情况考虑在内的话,正荣地产当前的杠杆率更高。克而瑞数据显示,公司近几年的销售额权益比例由2017年的82%下降至今年50%左右。不得不说,低权益比的合作开发模式是正荣地产快速突破千亿门槛的关键策略。

行业调整时才知道内功有多重要

多年来,房地产行业都在一路狂奔,跑马圈地,除了部分龙头外,多数地产公司都在经营着无差异的业务,品牌力、房子、利润率、周转率都差不多,甚至是最后的盈利能力也是接近的。

但是,闭着眼睛就能挣钱的日子或许已经一去不复返了。

2016年10月以来,地产行业的调控已持续3年多,并仍有趋紧之势。据悉,今年以来破产的房企近500家。在行业调整和洗牌的时候,“内功”的重要性更加凸显。

对于正荣地产来说,今年上半年的销售增速骤然下降至0.81%,这还是权益比持续下降至50%左右情况下的销售业绩。销售增速的回落已经给公司的管理层敲响了警钟,加上一直以来较低的利润率水平,毛利率长期在20%出头,净利润率仅有8%左右,如若公司不得不降价促销或者因滞销而产生大量费用等,正荣地产的盈利能力或将面临考验。

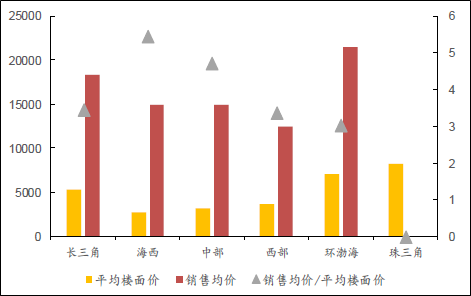

土地方面也将面临压力,截至2018年末公司总土地储备的平均楼面价格为4216元/平方米,正荣在长三角、海西等各个区域的销售均价与楼面价之比均有3倍左右的空间,但利润率水平却明显偏低,可见,公司在项目施工管理以及公司内部管理效率方面均有较大的提升空间。

值得注意的是,在2018年正荣新增土地储备的平均楼面价格为4829元/平方米,而2019年内已新增土地储备平均楼面价格为8592元/平方米,大幅上升的土地成本将对正荣偏低的利润率进一步形成供给端的压力。

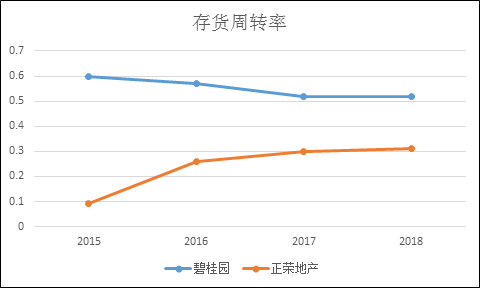

正荣地产近年来坚持聚焦改善型住宅开发。对于自居“改善大师”的正荣地产来说,现实是残酷的。公司的利润率明显承压,杠杆率在当前的融资环境下很难再提升,加上权益比例已低至50%左右,很难再有下降空间,存货周转率多年来也不高,与体量更大、以快周转著称的碧桂园相比也有明显差距。无论是利润率水平,还是大规模操盘,抑或是周转率的高低,无不反映着一家房企的运营能力和效率,迈入千亿规模的正荣地产,“内功”仍有待提高。

经营压力大 高管频离职

高管在各房企之间流动本是常事,但今年正荣地产高管的大面积离职引起市场多方关注。

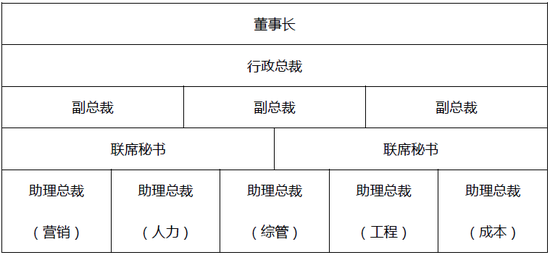

欧宗荣作为甩手掌柜,正荣地产的一应事务均交由职业经理人、正荣地产董事长黄仙枝统筹,而整个正荣的管理层则形成了以黄仙枝为首的“1+1+3+2+5”的格局。即1名董事长,一名行政总裁,还包括3名副总裁、2名联席秘书、5名助理总裁。

原先正荣地产由黄仙枝、林朝阳、王本龙组成的核心管理层,随着林朝阳和王本龙的先后离职,如今只剩下黄仙枝。值得注意的是,王本龙2014年加盟正荣地产,2018年才进入高层,而王本龙的行政总裁职位暂由黄仙枝兼任。

不仅是总裁,此前正荣地产的两位副总裁刘翔和肖春和先后离职,刘翔转而加盟祥生地产,而肖春和去向仍未定。

据悉,包括正荣资本总经理江晨、正荣地产人力资源副总裁袁变革、正荣法务审计负责人杨震麟、正荣设计管理中心总经理陈伟、正荣产业财务总监郑琳琳、正荣地产财务总监及联席公司秘书谈铭恒等高管也在今年选择离开正荣。

上半年,正荣地产销售增速大幅滑坡,若按照克而瑞发布的权益销售额计算,同比下降21.63%,管理层压力骤升。此外,当前公司账面249亿元短期债务占总债务比近50%,比例不尽合理,且250亿元的账面货币资金远算不上充裕 。

再者,截止上半年,正荣地产的土地储备货值约为4700亿元,按照2019年1300亿元的销售预估,土储仅可满足3年的销售,补充土地储备一直在正荣的议程之中。

在当前环境下,正荣的销售回款牵一发而动全身,影响着债务偿还和再融资的成本、拿地计划、项目开工和竣工,也包括员工福利……

千亿之后 正荣地产需降本增效

多年来,在地产行业,在融资圈内,房企的销售规模似乎成为了一个标尺,规模越大,往往代表着实力越强,其中的偿债能力、品牌力、产品力以及主体信用也能更被认可,从而提升房企在拿地、融资及销售等方面的竞争力。

而正荣地产就是凭借着高杠杆、低权益比的方式快速突击,以迈入千亿门槛,但是由于公司在管理、运营、综合竞争力等方面的能力仍有待提升,使得正荣地产一直在以一种高风险的模式经营着“薄利多销”的生意。而自从成为了上市公司之后,面临着市值管理的压力,这种模式似乎很难停下来,杠杆率低了,但权益比也低了,留给管理层的压力越来越大,加上当前的市场环境似乎要掏空这种“薄利多销”模式中的最后一点利润,留给正荣地产的腾挪空间越来越小。

唯有“降本增效”,才能提升公司的盈利,并改善公司的现金流和融资能力。公司或可考虑利用当前土储成本仍不算高的优势,降低各项费用率,进一步提升毛利率、净利率,提高内部运行效率,加快存货周转率快速造血。但是,改革是艰难的,不仅考验甩手掌柜欧宗荣的视野,同样也考验职业经理人黄仙枝的能力。

责任编辑:公司观察

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)