原标题:海通首席荀玉根:牛市第二波加速前的热身,看好科技和券商

文 | 荀玉根、李影

1. 市场大格局:牛市主升浪的起点

远景:牛市第二波上涨即主升浪将徐徐展开。我们分析过牛市有三个阶段,第一是孕育期,盈利回落,流动性改善推动估值修复,市场进二退一,第二是爆发期,估值盈利双升,戴维斯双击,市场主升浪,第三是泡沫期,盈利平稳,资金大量流入,估值走向市梦率,市场冲顶。

今年1月4日上证综指2440点是牛市反转点,2440点到4月8日3288点是牛市第一波上涨,之后下跌是进二后的退一,我们分析过,基本面数据回落会使市场溜车。最终上证综指8月初最低跌至2733点,周报中我们提出,从基本面趋势和技术形态看,市场已经处于调整末期,牛市二波上涨即对应波浪理论中的3浪(主升浪)即将展开。借鉴05-07年、08-10年、12-15年三轮牛市,牛市第二波上涨需要基本面、政策面的共振,近期稳增长政策持续加码,基本面可能正在赶底。目前政策面已经出现明显变化,7月30日召开的中央政治局会议,宏观政策表述更积极,强调“国内经济下行压力加大”。8月31日国务院金融稳定发展委员会会议提出,要加大宏观经济政策的逆周期调节力度,下大力气疏通货币政策传导。9月4日国务院常务会议,部署精准施策加大力度做好“六稳”工作。

财政政策方面,加快发行使用地方政府专项债券,提前下达明年专项债部分新增额度;货币政策方面,加快落实降低实际利率水平的措施,及时运用普遍降准和定向降准等政策工具。9月5日全国金融形势通报和工作经验交流电视电话会议召开,研究部署金融领域重点工作。9月6日,央行全面下调存款准备金率0.5个百分点,并额外对城商行定向降准1个百分点,合计释放资金约9000亿,政策在持续加码。

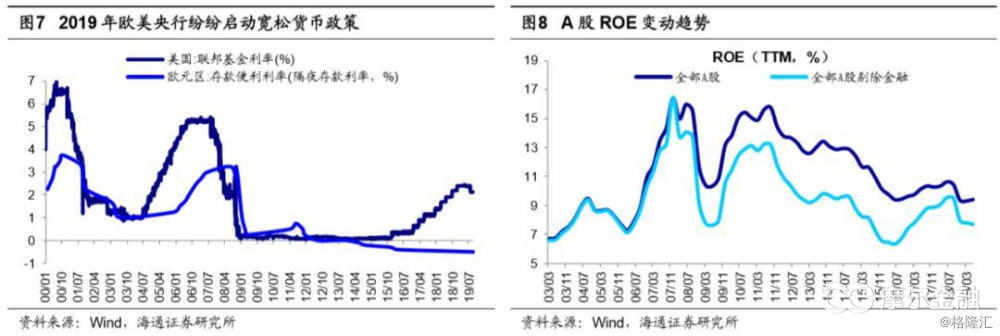

基本面见底还有个确认过程,我们预计19Q3的A股归母净利同比为0%,2019年为5%,ROE为9%。往后看1.5年是业绩回升期,预计届时GDP增速稳定在6-6.5%左右,A股归母净利润增速有望回升至10-15%,ROE至12%以上。8月全国制造业PMI为49.5%,较7月小幅回落,但仍高于5月和6月水平,并且8月发电耗煤增速降幅已经收窄至-2%,或意味着生产仍保持韧性,回落态势开始放缓,未来确认基本面数据好转仍需跟踪月度PMI、工业增加值等高频数据。

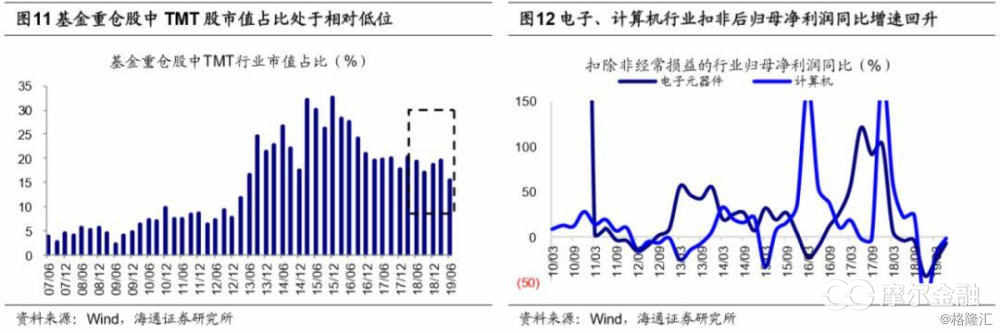

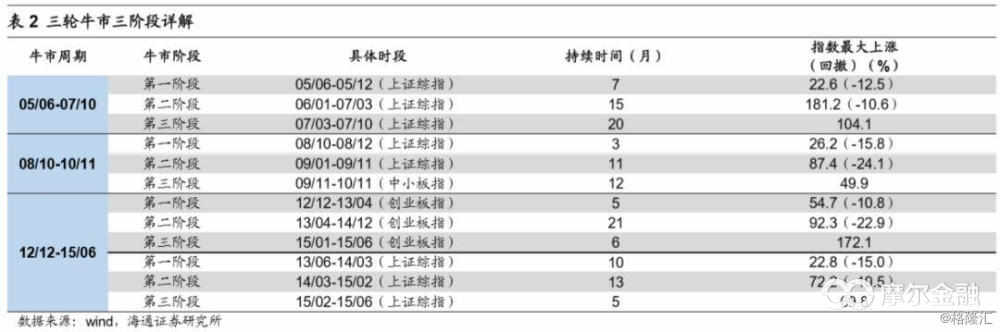

主升浪加速上涨前有个热身阶段。借鉴05-07年、08-10年、12-15年三轮牛市,牛市第二波上涨需要基本面、政策面的共振。回顾05/6-07/10、08/10-10/11、12/12-15/06(创业板指)的三轮牛市,前两轮牛市中第一波上涨持续3-7个月,上证综指最大涨幅在22%-26%之间;牛市第二波上涨持续时间为11-15个月,上证综指最大涨幅在87%-181%之间;牛市第三波上涨持续12-20个月,上证综指最大涨幅为50%-104%。

12/12-15/06期间主要是创业板指的牛市,这次牛市第一波上涨持续约5个月,创业板指最大涨幅约54%;牛市第二波上涨持续21个月,创业板指最大涨幅约92%;牛市第三波上涨持续约6个月,最大涨幅约172%。由此可见,牛市第二波上涨的时间和空间都会明显大于第一波上涨,因为基本面见底回升,盈利和估值戴维斯双击。

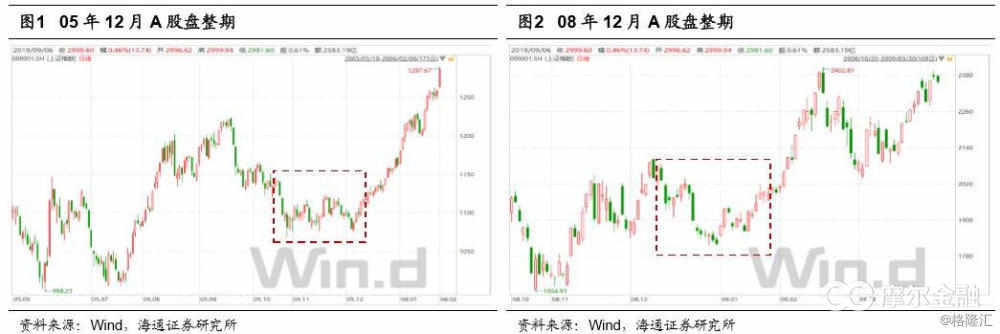

正是因为牛市第二波上涨是牛市主升浪,在第二波上涨开始的前期市场仍可能出现反复,因为需要确认基本面数据是否见底,或者确认政策面是否宽松。反复的这个阶段可能让投资者疑惑到底是第二波上涨的开始,还是前面调整的筑底,其实差异不大,只要指数不明显创新低,这个阶段就是布局期。如05年底,上证综指在05/10/28跌至最低点1067点,11月22日涨至1122点,12/6再次跌至1074点之后持续上涨。

如08年底,上证综指跌至08/12/31最低1814点,至09/1/13的低点1861点期间盘整,之后持续上涨。再如14年,上证综指最低跌至14/3/12的1974点之后,在14/3-14/6期间持续在1974点-2146点之间窄幅震荡,直到14/7开始持续上涨。上证综指始于2733点的上涨较大概率是牛市第二波上涨的起点(即市场未来即便有反复,明显低于此低点的概率偏低,这是情绪恐慌的低点),目前政策面较暖,市场氛围较好,未来仍需要密切跟踪国内外政策和事件的变化,以及基本面数据,牛市第二波上涨初期市场仍可能有反复。

2. 市场节奏跟踪国内外政策事件

外部因素:美欧央行降息、中美贸易谈判、英国脱欧。外部因素方面,9月欧美央行降息有助打开我国利率下行空间,10月中美贸易谈判和英国脱欧情况仍需跟踪,这些事件会影响股市投资者情绪。2019年9月12日欧洲央行宣布将存款利率下调10个基点至-0.5%,创历史新低,为16年3月以来的首次降息。此外,还宣布将从11月1日起重启QE,规模为每月200亿欧元,并将开始实施利率分级制度。

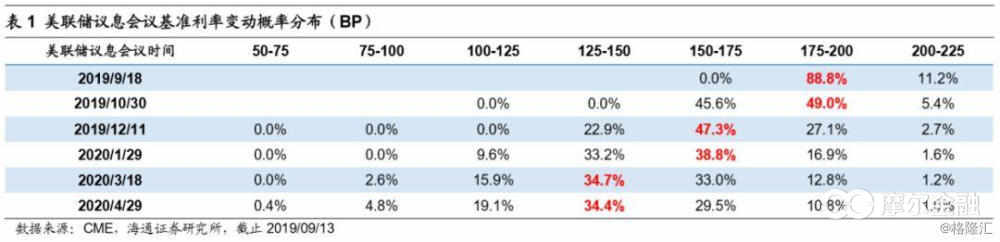

2019年9月19日美联储将召开议息会议,目前芝加哥利率期货显示这次降息25个BP的概率为88.8%,9月美联储大概率将启动年内第二次降息,全球货币政策将进一步宽松。2018年中美贸易摩擦开始升级,之前双方已宣布互征关税,但近期略有缓和。据新华网报道,特朗普总统北京时间9月12日发推特,宣布推迟新的关税计划,将2500亿美元中国商品关税税率增加到30%的计划从10月1日推迟到10月15日以后。

9月12日商务部新闻发言人高峰表示,对于美方释放的善意的行动表示欢迎,据了解中方企业已开始就采购美国农产品进行询价,大豆、猪肉都在询价范围,希望中美双方相向而行,为磋商创造良好条件。根据新华网援引中央广电总台国际在线,中美双方同意10月初在华盛顿举行第十三轮中美经贸高级别磋商,此前双方将保持密切沟通;工作层将于9月中旬开展认真磋商,为高级别磋商取得实质性进展做好充分准备,后续进展还需跟踪。

2016年6月英国全民公投决定离开欧盟,此后3年内英国一直为脱欧而纠结,按照目前的法规英国将于10月31日脱离欧盟,以约翰逊为代表的英国政府坚持脱欧,这与议会意见相左。关于英国脱欧,后续可能出现的情景包括:一是无协议脱欧,若英国与欧盟一直无法达成新的协议,10月31日英国将依法脱离欧盟;二是修改脱欧协议,英国议会已多次投票反对无协议脱欧,而现有的脱欧协议由前首相特蕾莎·梅耗时两年达成,却被议会多次否决,后续修改版或可获得更多支持;三是申请延期脱欧,议会议员提出申请再次延迟脱欧,在此之前已有先例,但究竟能否延迟,还需要欧盟成员国的一致同意。

内部因素:宏观政策、改革进展、三季报业绩。内部因素方面,继续跟踪政策和基本面,确认牛市第二阶段上涨的条件。为对冲MLF到期等因素,9月9日央行开展了1200亿元逆回购操作,利率维持2.55%不变,市场利率下降的预期落空。央行通过逆回购对冲MLF到期,意味着将MLF到期资金通过OMO过渡到9月16日,届时正是全面降准落地时点,这意味着9月7日到期、9月17日到期的MLF大概率都不再续作。未来央行更多通过OMO调整流动性,9月17日、11月5日MLF分别到期2650、4035亿元,这些都是观察市场利率是否下调的时间窗口,需要进一步跟踪。

财政政策方面,加快发行使用地方政府专项债券,提前下达明年专项债部分新增额度,具体新增额度和进展还需进一步跟踪。总体上,预计国内货币和财政政策的进一步宽松,需结合外部环境,在欧美降息落地后,对冲中美贸易摩擦及外部经济恶化的影响,10月后政策落地可能性更大。中共中央政治局8月30日召开会议,决定今年10月在北京召开中国GCD第十九届中央委员会第四次全体会议,主要议程是,中共中央政治局向中央委员会报告工作,研究坚持和完善中国特色社会主义制度、推进国家治理体系和治理能力现代化若干重大问题。

9月9日中央深改委第十次会议召开,主题是落实党的十八届三中全会以来中央确定的各项改革任务,提出前期重点是夯基垒台、立柱架梁,中期重点在全面推进、积厚成势,现在要把着力点放到加强系统集成、协同高效上来。未来跟踪完善国家治理、推进改革的相关措施,这是提振市场风险偏好的重要因素。10月31日A股三季报将全部披露完毕,我们预计全部A股归母净利同比增速三季度见底,ROE四季度见底。

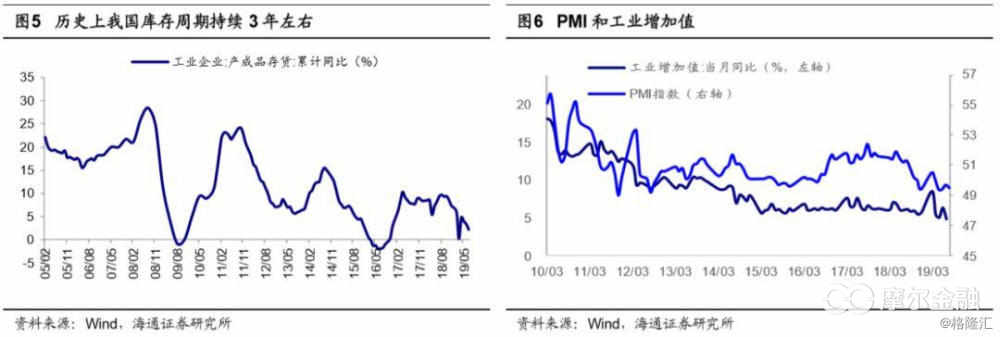

主要是从两个角度分析:一是从周期因素看,盈利周期与库存周期对应,根据历史上库存周期平均持续39个月推断,本次库存周期底部在9月左右,最新公布的7月工业企业产成品存货增速继续回落至2.3%,正在逼近历史底部0%附近。二是从政策传导看,历史上政策转向积极到盈利见底中间时滞5-9个月,今年1月金融数据见底回升标志货币政策发力,对应盈利见底也在今年3季度。未来确认基本面数据好转,仍需跟踪月度PMI、工业增加值等高频数据。

3. 应对策略:战略乐观

逐渐布局,中期科技和券商最优。我们前期报告分析过,1月 4日上证综指2440点是牛市反转点,上证综指2440-3288-2733点,是牛市第一阶段的进二退一。对比历史上牛市第二波上涨的政策面、基本面背景,上证综指2733点很可能是牛市第二波上涨的起点,对应波浪理论的3浪,即牛市主升浪。牛市第二波上涨的时间和空间都会明显大于第一波上涨,因为基本面见底回升,盈利和估值戴维斯双击。正是因为牛市第二波上涨是牛市主升浪,历史上,主升浪加速上涨前都有个热身阶段,所谓热身就是在加速跑的起点附近折返跑,即初期行情往往有所反复,因为需要确认基本面数据是否见底,或者确认政策面是否宽松。

战略上乐观,牛市第二波上涨初期是很好的布局期,战术上循序渐进,中期看好科技和券商。在前期报告分析过, 从人口、技术、政策三个决定性的影响因素来看产业周期与更迭,当前中国与1980年代的美国十分相似,面临着类似的发展机遇,科技和服务消费有望成为新时代经济由大变强的主导产业。其中科技细分领域包括 5G产业链、新能源汽车、人工智能、大数据、物联网,服务消费领域包括医疗服务、教育产业。

就牛市第二阶段而言,前期报告分析过牛市的第二阶段进入盈利驱动阶段,行业间分化以盈利为基准,盈利上升陡峭行业涨幅居前形成主导产业。而每轮牛市主导产业都符合时代背景,“科技+券商”有望成为本轮主导产业。我国进入后工业化时代,步入信息化时代,重点发展的产业是科技类行业,而为科技类行业提供融资服务的是券商,所以未来进入牛市爆发期时的主导产业将会是科技+券商。

对科技股来说,政策面产业政策向科技倾斜,科创板、融资放开等举措将带动VC/PE为科技企业注入增量资金,同时伴随着5G等新技术的推广应用,将带动行业需求回暖以及产生新需求、增加订单,推动ROE改善。随着大股权时代来临,券商业务有望更多元化,成为综合性投行。9月5日外管局为促进非银金融机构外汇业务发展,批准华泰证券和招商证券等3家券商结售汇业务试点资格,允许其在风险可控的前提下开展自身及代客即期结售汇业务,这有助于促进国内证券公司本币和外币业务均衡发展,加快培育国际一流投行。资本市场增量改革不断推进,并且监管鼓励大行加大对券商融资的支持,券商金融债发行、短融增额,均有利于券商降低资金成本,提高杠杆率,从而提升ROE。

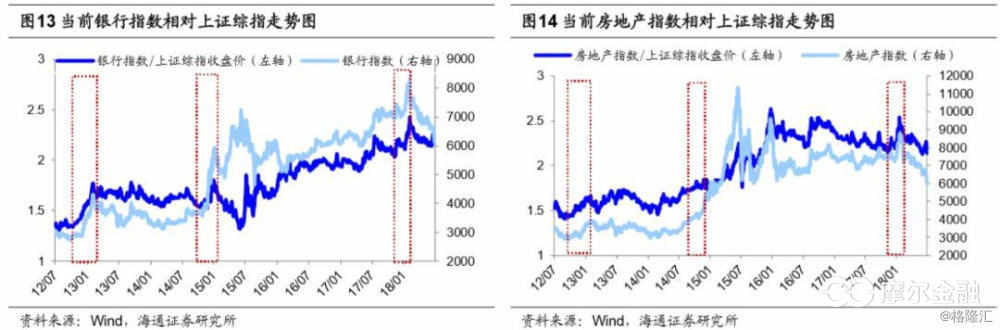

岁末年初注意阶段性异动,如银行地产。回顾历史,我们发现岁末年初时银行、地产往往有异动行情,因低估值、高股息的价值属性类似,二者通常联动,代表性时间如12年12月-13年1月、14年11-12月、18年1月。2012年11月8日中共十八大召开,改革预期升温点燃股市行情,2012/11/30-2013/2/4期间银行指数最大涨幅54.2%、房地产34.1%,上证综指25.2%。

2014年11月22日央行采取非对称方式下调金融机构人民币贷款和存款基准利率,货币政策出现重大转向,2014/11/20-2015/1/6期间银行指数最大涨幅62.5%、房地产43.2%,上证综指39.3%。2017年底受益于利率下行,A股迎来开门红的春季躁动,2017/12/20-2018/2/7期间银行指数最大涨幅19.2%、房地产23.0%,上证综指9.9%。总体上,地产和银行异动的原因是当时估值偏低、前期涨幅少、机构持仓低和政策催化。

今年需注意银行地产岁末年初异动的可能性:第一低估值,当前银行、地产板块最新PB(截止2019/9/12)分别为0.85倍和1.48倍,分别对应2005年以来估值从低到高的6%和7%分位,最新PE为6.6倍、10.3倍,分别对应2005年以来估值从低到高的43%、6%分位;第二低配置,根据最新基金持仓统计,19Q2银行机构持仓比例为5.7%、房地产为4.5%,分别对应2005年以来持仓占比从低到高的31%、44%分位;第三低涨幅,2019年以来银行、房地产涨幅为20.4%、19.3%,低于上证综指的21.5%、沪深300的31.9%;第四政策与事件催化,为了应对经济下行风险,国内宏观政策已经展现宽松信号,9月6日央行宣布全面降准0.5%,随着9月欧美央行降息落地,我国利率向下空间将打开。

9月9日中央深改委第十次会议召开,主题是落实党的十八届三中全会以来中央确定的各项改革任务,10月我国还将召开十九届四中全会,议题是推进国家治理体系和治理能力现代化若干重大问题,未来跟踪完善国家治理、推进改革的相关措施,这些都是提振市场风险偏好的催化因素,风险偏好提升时最低估的板块容易修复估值。

风险提示:向上超预期:国内改革大力推进,向下超预期:中美关系恶化。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)