新浪财经讯 距科创板7月22日正式开市还有7个交易日,市场各方对第一批上市企业展开热烈讨论。

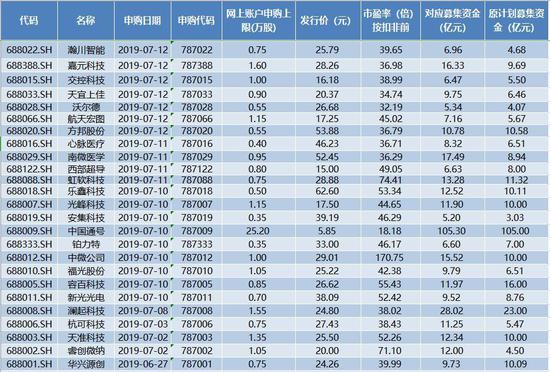

昨日晚间,首批科创板的最后7家公司——瀚川智能、嘉元科技、交控科技、天宜上佳、沃尔德、航天宏图、方邦股份均陆续公布了发行价。至此,25家科创板首批公司发行价全部敲定。按照2018年度扣非前归母净利润计算,对应发行后市盈率这一口径,平均市盈率为37.77倍。

科创板新股定价突破了以往以23倍市盈率为上限的定价模式,以市场化定价为主导,参照同类上市公司市盈率水平,这导致科创板个股平均定价远高于此前主板、创业板等个股的定价。

据统计,25家科创板公司的总体募资金额为370.17亿元,比原先预期募集资金总和310.89亿元,多了59.28亿元。对比最新数据来看,多数公司确定的发行价所对应的募集资金超过原先计划的资金需求。

以下为即将登录科创板的首批公司之方邦股份信息盘点:

方邦股份主营业务为高端电子材料的研发、生产及销售,现有产品包括电磁屏蔽膜、导电胶膜、极薄挠性覆 铜板及超薄铜箔等,其中电磁屏蔽膜为方邦股份主要收入来源。公司16-18年营业收入分别为1.90亿元、2.26亿元以及2.75亿元;归母净利润分别为8313.42万元、1.00亿元以及1.23亿元。

方邦股份:发行价53.88元/股

网上申购代码:787020

对应市值:40.10亿元

市盈率:36.79倍(按2018年扣非前归母净利润除以发行后总股本计算,下同)

募集资金:若发行成功,预计募集资金总额10.78亿元

原计划募集资金10.58亿元,用于挠性覆铜板生产基地建设项目、屏蔽膜生产基地建设项目、研发中心建设项目以及补充营运资金项目

申购时间:7月12日

顶格申购:网上最多可申购5500股 顶格申购需要5.5万元市值

战略配售:本次发行最终战略配售数量80万股,占发行总量约为4%

华金证券发布研报,预计方邦股份的整体估值区间为38.1亿至49.1亿元,以现有总股份数结合拟发行股份数量的合计值计算,公司的发行区间为每股发行价格为47.6元至61.4元。

中国银河发表研报称,在不考虑超额配售情况下,考虑到方邦股份作为稀缺标的,估值存在一定溢价空间,我们认为公司此次发行的估值区间位于32-38x是比较合理的,发行后的每股内在价值为49.3-58.5元。

责任编辑:田原

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)