新浪财经讯 距科创板7月22日正式开市还有7个交易日,市场各方对第一批上市企业展开热烈讨论。

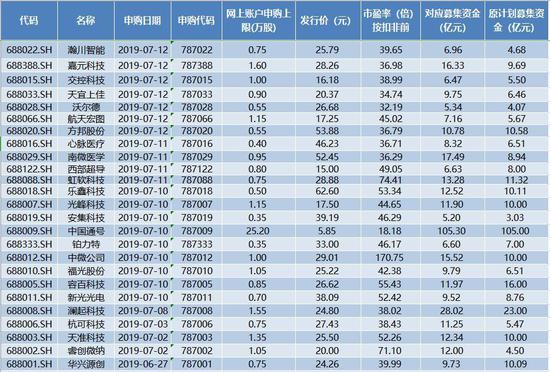

昨日晚间,首批科创板的最后7家公司——瀚川智能、嘉元科技、交控科技、天宜上佳、沃尔德、航天宏图、方邦股份均陆续公布了发行价。至此,25家科创板首批公司发行价全部敲定。按照2018年度扣非前归母净利润计算,对应发行后市盈率这一口径,平均市盈率为37.77倍。

科创板新股定价突破了以往以23倍市盈率为上限的定价模式,以市场化定价为主导,参照同类上市公司市盈率水平,这导致科创板个股平均定价远高于此前主板、创业板等个股的定价。

据统计,25家科创板公司的总体募资金额为370.17亿元,比原先预期募集资金总和310.89亿元,多了59.28亿元。对比最新数据来看,多数公司确定的发行价所对应的募集资金超过原先计划的资金需求。

以下为即将登录科创板的首批公司之睿创微纳信息盘点:

公司是一家专业从事非制冷红外热成像与MEMS传感技术开发的集成电路芯片企业,致力于专用集成电路、MEMS传感器及红外成像产品的设计与制造。

睿创微纳发行价20.00元/股

网上申购代码:787002

对应市值:89亿元

市盈率:71.10倍(按2018年扣非前归母净利润除以发行后总股本计算,下同)

募集资金:公司拟募集资金4.5亿元,主要投向于非制冷红外焦平面芯片技术改造及扩建、红外热成像终端应用产品开发及产业化和睿创研究院建设,投资额分别为2.5亿、1.2亿和0.8亿元,超募资金7.5亿元。

申购时间:7月2日

顶格申购:网上最多可申购10500股 顶格申购需要13.5万元市值

据发行结果公告,网上投资者认购股份数为1145.77万股,弃购股份数为6829股;网下投资者认购股份数2698.67万股,无弃购。战略配售数量为164.88万股。

中信证券:睿创微纳合理股价区间16.03元/股-24.04元

中信证券投资价值研究报告建议区间16.03元/股-24.04元/股内。根据机构人士提供的主承销商投资价值报告来看,睿创微纳2019年至2021年营业收入预计为6.61亿元、9.97亿元、14.54亿元,对应增速分别为72%、51%和46%;归母净利润预计分别为2.22亿元、3.22亿元、4.42亿元,对应增速分别为78%、45%和37%。同时,投价报告按照市盈率(P/E)、现金流量折现法(DCF)两种估值法估值,确定的参考市值区间为71.3至107.0亿元,对应发行价格区间为16.03元/股至24.04元/股。

华鑫证券:睿创微纳合理估值为9.35元/股 对应2019年PE为26.79倍

华鑫证券在报告中称,鉴于科创板的特点及定位,华鑫证券预计公司上市之初具有较为充沛的流动性;另外,长期来看红外成像市场增长将趋于平缓,因此我们同时选取A股公司大立科技以及美股上市公司雷神公司作为可比公司。目前,可比公司股价对应2019年PE平均值为27.4倍。因此,睿创微纳的合理估值为9.59元/股(IPO摊薄后)。同时,使用现金流折现法(DCF)测算的话,得到的公司合理估值为9.35元/股。对应2019年PE为26.79倍。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)