原标题:阿根廷股汇债闪崩 全球市场影响几何

□本报记者 张枕河

股汇债“三杀”

12日,阿根廷股市、汇市、债市遭遇“三杀”。

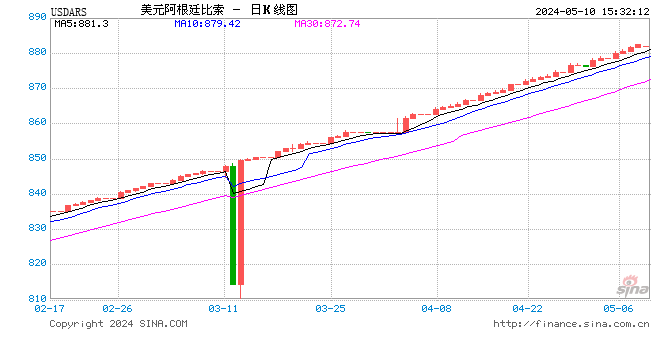

当日盘中,阿根廷比索兑美元汇率最低跌至62比索兑1美元,较前值(45.25比索兑1美元)跌幅高达37%。阿根廷主要股指SP MERVAL指数收盘下跌38%,盘中最低跌至27450.34点,最大跌幅达到38.11%,仅一天就回吐了过去三个多月的涨幅。如果以美元计价SP MERVAL指数单日暴跌48%,为全球94个主要股票指数中自1950年以来第二大单日跌幅。

此外,12日的信用违约掉期(CDS)数据显示,阿根廷在未来五年发生债务违约的可能性当前为72%,明显高出上周五(8月9日)的49%,这一衡量债券风险的五年期信用违约掉期一天内激增逾800个基点。2017年发行的阿根廷100年期“世纪债券”价格跌27%,至54.66美分。

另据媒体报道,12日阿根廷银行同业拆借利率飙升至90%至120%,上周五该利率平均水平为61%。

在金融市场出现大幅震荡之后,国际三大评级机构之一惠誉警告称,阿根廷市场进一步恶化将影响其评级。摩根士丹利将阿根廷股票评级从“中性”下调至“跑输大市”,将阿根廷主权债券由“中立”下调至“减持”,并预计阿根廷比索还将贬值20%。

缘何出现抛售潮

分析人士指出,阿根廷大选初选(PASO)无疑是造成其市场大幅波动的主因。

阿根廷将在今年10月27日举行2019年总统大选。初选虽不具选出总统的法律效力,但对10月选举具备风向标作用。

根据阿根廷宪法,阿根廷大选采取两轮制。在10月27日第一轮投票中,候选人如果获得超过45%的有效票数或者获得不足45%但超过40%的有效票数,且领先第二名超过10个百分点,都将获胜。

本次初选中,民粹倾向候选人费尔南德斯获得超过47%的选票,远超处于第二名的现任总统马克里的32%。鉴于这一差距巨大,在10月投票前可能难以弥补,市场预计费尔南德斯在10月大选第一轮中获胜概率已经很大。

费尔南德斯是由阿根廷前总统克里斯蒂娜推举的。

业内人士指出,民粹政府上台可能中断阿根廷正在进行的财政改革。2018年夏天的汇率崩溃后,阿根廷总统马克里选择与IMF合作应对危机。按计划,IMF在36个月内向阿根廷提供560亿美元贷款,阿根廷实施紧缩性财政改革,削减福利支出,降低财政赤字。2018年6月至今,IMF已向阿根廷累计发放四轮441亿美元贷款。阿根廷2018年实施紧缩性财政政策后,经济陷入负增长、高通胀困境。

然而最近一段时期,阿根廷通胀开始回落,经常账户也在改善。但如果有民粹倾向的费尔南德斯当选,市场担忧福利支出将再度扩张,财政纪律将再度崩溃。因此,费尔南德斯选票大幅领先的消息公布后,投资者大幅抛售阿根廷资产。

在出现抛售潮后,阿根廷央行进行了干预,在外汇市场卖出1.05亿美元以捍卫遭遇大规模抛售的比索。有交易员称,这是阿根廷央行自去年9月以来首次使用自身储备进行拍卖。

风险外溢概率低

目前投资者最为关心的是阿根廷市场风险外溢的可能性有多大,哪些资产将相对受到利好。

高盛分析师表示,从盘面看,黄金等避险资产在短期有望获得提振,但这更多是一种情绪上的支撑,阿根廷市场本身对于全球金融市场的直接影响有限,但接下来如果有更多与阿根廷经济基本面类似的国家也出现问题,不排除担忧情绪进一步蔓延的可能性。

分析人士指出,阿根廷出现暂时的危机主要是由其高通胀、高外债等自身原因决定的,并不意味着新兴市场将陷入整体危机。最新数据显示,2019年7月份,阿根廷国内CPI同比涨幅仍高达55.8%,2018年以来不断恶化的通胀形势促使现任总统实施财政紧缩政策,但这也在短时间对经济造成了巨大的打击。

中金公司最新发布的研究报告指出,此次新兴市场面临的外部环境与2018年夏天大有不同,新兴市场整体跟随阿根廷动荡可能性相对较小。在市场层面,阿根廷市场2018年夏天的动荡导致市场对全球风险资产尤其是新兴市场资产抛售。但与2018年新兴市场面临的四种情况——美联储快节奏加息;美元大幅走强;中国强势去杠杆;贸易摩擦加剧等“四座大山”压顶不同,此次前三座大山压力已部分消除或者缓解,因而新兴市场虽然可能受到冲击,但跟随阿根廷市场动荡可能性相对较小。在经济层面,全球银行对阿根廷货款风险敞口约420亿美元,主要集中在西班牙、英国及美国等少数国家,对全球性影响相对有限。

展望未来,市场人士指出,新兴市场资产分化趋势或进一步凸显。一些经济基本面相对较为薄弱,即面临高外债、低外储、高通胀的新兴经济体可能最先受到冲击,特别是美元仍未进入下降通道,强美元的压力依然存在。但其它基本面相对健康的新兴经济体因为外汇储备充裕、经济发展稳定,因此即使美元重新走强,所受到的负面冲击也相对有限。

12日,阿根廷的总统大选初选结果给市场投下了一颗重磅炸弹,当日阿根廷股汇债市出现“三杀”。实际上,阿根廷市场本身并不令市场过于担忧,然而其接下来会否蔓延至新兴市场,乃至全球市场才是投资者最为关注的焦点。如果市场避险情绪进一步升温,哪些资产将最为受益?新兴经济体资产将出现什么分化?

责任编辑:郭建

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)