去通道、降杠杆的严监管之下,证券公司的资产管理规模已经连续两年下降,2018年规模再降3.63万亿,降幅达到了22%。

但与此同时,资产证券化业务却逆势增长,经过4年的探索和发展,累计发行规模已达2.6万亿元,比2017年底增加了1万亿元,成为证券公司2018年资管业务中独树一帜的亮点。

国金证券资管分公司相关负责人表示:“从宏观看,资产证券化业务虽然经历了快速的发展,但相比债券市场以及我国存量资产情况,仍处于初级阶段,无论是去杠杆还是盘活存量资产,资产证券化都将是一个重要的金融工具。未来,随着从业人员专业化程度的提升,市场环境的改善以及资产种类的突破创新,资产证券化业务必将迎来大发展。”

资管规模再降22%,ABS逆势增62.5%

日前,中基协公布最新的资管数据显示,截至2018年12月末,证券期货机构私募资管规模为22.66万亿,比2017年底下降了6.37万亿,券商资管规模下降最多达3.63万亿,其次是基金子公司专户下降2.06万亿。

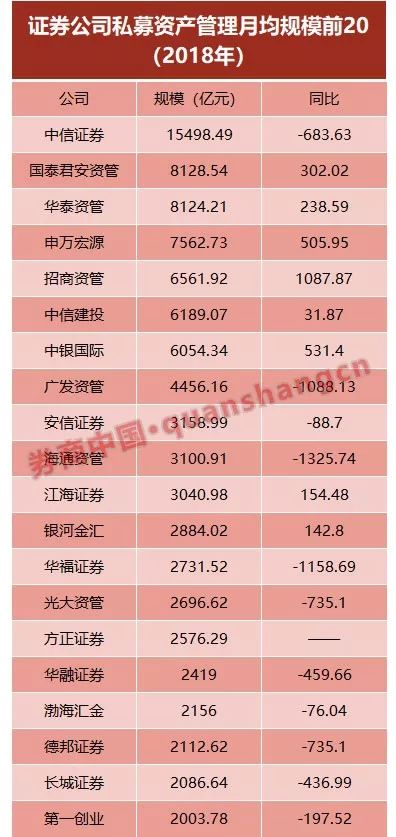

其中,券商资管的规模下降最明显,2018年12月底规模仅剩12.91万亿元,比2017年底16.54万亿减少了3.63万亿,降幅高达22%。前20家券商的资管月均总规模达9.35万亿元,占比达到72.42%。

从前20家券商资管规模来看,各家规模有增有减,但整体上通道业务和主动业务都在下降,而前者下滑的幅度远远大于后者。

月均规模同比增长的有9家券商,3家规模增长超过500亿元,分别是招商资管增长1087.87亿元、中银国际证券增加531.4亿元和申万宏源证券增加505.95亿元。

月均规模同比出现下滑的有10家,3家规模下降超过1000亿元,分别是海通资管、华福证券和广发资管,分别减少了1325.74亿元、1158.69亿元和1088.13亿元。

值得注意的是,就在券商资管规模以“万亿”的速度下降时,有一类资管业务却逆势增长,那就是资产证券化。

根据中基协近期一次培训中透露的数据,截至2018年底,资产证券化累计发行规模已达2.6万亿元,比2017年底增加了1万亿元,增幅达62.5%。

而在2017年年底,当时的资产证券化发行规模还只有16135.20亿元,当时还较2016年底累计规模增长了133.56%。过去几年,资产证券化如雨后春笋般增长迅猛,成为资管业务中的亮点。

ABS业务“仍处于初级阶段”

自实行备案制以来,资产证券化已经持续4年快速发展,2018年发行规模增加超过1万亿,目前各家券商资管都在大力推进,但未来还有多大空间?存在哪些问题?

回顾过去几年的轨迹,国金证券资管分公司相关负责人接受券商中国记者采访时总结道:

第一,资产证券化的基础资产类型层出不穷。例如,2015年以公用事业收费权主导,2016年以融资租赁主导,2017年则为消费金融主导,2018年又是供应链的大年。

第二,专业从事资产证券化的人才短缺。由于资产证券化产品结构以及资产的灵活多样性,使得该业务具有一定的技术门槛,包括产品设计、后续管理甚至是前台的承揽、承销都有别于传统债券,需要经过长时间、不间断的培养。

第三,存量资产支持专项计划整体评级一般会高于传统债券评级。但是,二级市场目前流动性并不理想,直接导致发行价格偏高以及投资人投资意愿偏弱,侧面促使发行人发行意愿降低。

不过他对券商中国记者表示,任何一个金融工具的创设初期都会面临各类问题,但这些政策的大背景是要鼓励标准化产品的发展。

据了解,国金证券从2013年开始筹建专业化的资产证券化团队,也是备案制以来第一批参与资产证券化业务的机构,同时也是唯一一家连续三年获得上交所优秀资产支持专项计划管理人奖的机构。目前专业从事该业务的人员近60人,累计发行规模约650亿元,发行单数超过60单,行业排名一直位列前十。

中基协拟制订大类资产尽调指引

此前,中国基金业协会在一次培训上透露,将制订大类资产尽职调查指引,进一步完善资产证券化业务自律规则体系,积极推进REITs业务的发展。

券商中国记者获悉,资产证券化近年来也步入了严监管和规范时期,快速发展的背后也暴露了一些问题。

业内人士表示,资产证券化涉及的基础资产类型很多,而且层出不穷,每种基础资产的特点大相径庭,在监管以及日常管理中存在各种不标准性,因此制定大类资产尽职调查指引必然、必须、也必要。但总体来说,不论是哪类资产、哪种创新,都必须坚持资产证券化的本源“基础资产是独立的、现金流是可预测且稳定的”。

资产证券化业务虽然是备案制、基础资产负面清单管理,但作为标准化的、具备流动性的产品,必须以监管体系、监管制度的完备性为前提。在促使从业人员专业素质提高的同时,也有利于帮助投资人更准确地判断风险,从而提高投资人的参与度,有利于市场的长期稳定发展。

REITs在国外资产证券化业务中具有较高的市场地位,但在国内市场仍存在一定的问题。国金资管相关负责人表示,整体来说,除了解决政策性问题外,仍然存在市场性问题,主要问题包括:

第一,国内商业物业整体租售比较低,虽然存量资产庞大,但真正好的资产标的仍然稀缺。

第二,在REITs推行过程中,税收问题一直有待解决,期待税收政策进一步明朗。

第三,投资者参与的问题——预期银行仍将是最重要的参与机构,如何调动投资人对新产品、新领域的积极性将影响行业的发展前景。

尽管如此,该负责人仍很肯定地说:“我国REITs市场具备庞大的市场潜力,在不远的将来REITs将是证券化业务的最重要的方向以及资产构成。”

借助“区块链”管理资产

近年来新的资产类型不断涌现,,像CMBS、 REITs等都有较大的发展空间,但同时作为管理人的券商需持续履行管理人职责。随着存量业务越来越大,如何去管理资产、预测风险等也是一个不小挑战。

国金证券透露,深耕资产证券化业务多年,一直将自己定位为“资产管理人”而非单纯的“计划管理人”。鉴于资产证券化基础资产类型的独特性以及多样性,除了打造持续学习型的系统外,必须以“人”为核心,坚持专业化的后续管理人才培养,同时要求后台人员前台化。

而广发证券则更多借助技术手段,去年自主研发了ABS云平台,第一期主要就包括了数据收集和区块链存证等功能,实现资产精准化、智能化管理和实时化监控。广发证券对券商中国记者表示:“ABS市场目前存在着很多问题,希望利用最新的技术手段来帮助证券化业务发展,比如用区块链技术使底层资产信息更加透明,帮助实现穿透式的监管等。”

据了解,目前广发还在开发ABS云平台的2期功能,首先是满足广发证券自己作为计划管理人的需求,未来有可能发展成为一个开放式的平台,通过SAAS或者提供接口的方式提供服务,起到为ABS生态链中各个机构服务的目的,包括了作为计划管理人的券商,也包括了原始权益人、资金方、律师事务所、评级机构等其他参与方。

不过区块链归根结底是用来解决信任问题的工具,然而金融机构接受严格监管,机构间的信任度比较高,因此在很多场景下采用中心化的方案可能更有效率,适用于区块链的应用场景也许并不是看上去那么多。

另外,他们也认为,联盟链的治理是一个非常难的问题,特别是通常缺乏激励机制,难以形成一个平台。最后从技术上讲,区块链技术目前还不算成熟,人才相对匮乏。这些问题都是金融机构使用区块链的障碍。

因此,广发证券认为比较务实的方式是,先在非交易业务中尝试使用区块链,比如从数据存证入手,逐步提升使用区块链的产品技术能力,然后过渡到在核心交易系统中使用区块链技术。

责任编辑:张国帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)