文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 徐高

目前黄金作为商品的供需格局更可能是供大于求,金融属性中的避险和保值属性可能带来黄金价格的阶段性波动机会,但全球整体经济温和复苏、通胀保持低位的态势决定了未来一年黄金价格大幅上行的空间不大。

一年内黄金大幅上行的空间不大

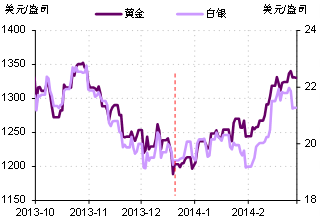

一年内黄金大幅上行的空间不大2014年初以来黄金价格出现小幅反弹,但未来上行空间不大。受2013年底美联储宣布逐步退出QE、新兴市场持续动荡、美国经济数据低于预期等一系列避险情绪推动,国际黄金价格自2013年底以来持续走强,两个月以来涨幅达到12.5%(图1)。

图1. 黄金和白银价格2014年初出现上涨

图1. 黄金和白银价格2014年初出现上涨相比本轮金价高点2011年的每盎司接近1900美元,目前金价(每盎司1329美元)已下跌超过30%,最低点时(每盎司1103美元)跌幅更达到42%。2014年在新兴市场国家持续动荡的背景下,目前黄金价格是否已具有吸引力?

我们认为,目前黄金作为商品的供需格局更可能是供大于求,金融属性中的避险和保值属性可能带来黄金价格的阶段性波动机会,但全球整体经济温和复苏、通胀保持低位的态势决定了未来一年黄金价格大幅上行的空间不大。具体原因如下。

首先,最为重要的是,发达经济体的风险度已经相对前几年明显下降,美联储宽松货币政策也开始逐步退出。金价能在2011年一路冲高至接近2千美元的高位,很大程度上是受次贷危机、欧债危机所带来的避险情绪,以及发达国家央行[微博](尤其是美联储)宽松货币政策所推动。进入2014年,发达经济体整体向好,而美联储也开始逐步退出其宽松货币政策。这让金价失去了一个最重要推动力量。

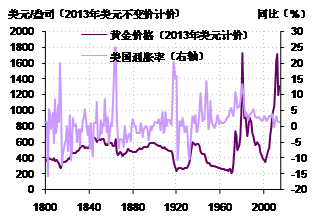

其次,虽然金价已有所调整,但仍处于历史相对高位。直观来看,虽然金价距离2007年以来的上涨已调整过半,但是无论从名义价格还是通胀调涨后价格来看,目前黄金价格仍处于历史相对高位。按2013年不变美元价格计算,1980年代黄金均价峰值达到的每盎司672美元相当于现在的每盎司1911美元,这与2012年黄金均价的每盎司1700美元相差仅200多美元,而1980年代对应的是美国达两位数的高通[微博]胀时期(图2)。

图2. 通胀调整后黄金价格仍处于历史相对高位

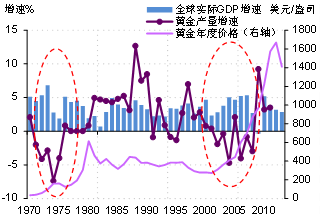

图2. 通胀调整后黄金价格仍处于历史相对高位再次,目前黄金产量增速已明显超出全球GDP的增长。黄金的特质和历史决定了其兼具商品和金融属性。1973年的布雷顿森林体系崩溃和1976年的牙买加协议彻底废除了金本位,由此确定了黄金非货币化。

自此,黄金开始由货币属性主导的阶段向商品属性回归的阶段发展。时至今日,黄金仍被作为一种具有金融属性的特殊商品,影响其供需面的因素众多,一般来说包括珠宝首饰需求、医疗需求、工业需求、官方储备以及投资需求。但我们大致可以近似的认为,黄金产量的变化应与全球实际GDP产出增速相匹配。

历史数据显示,1970年和2000年之后黄金的两轮长达十年的牛市均对应着黄金需求大于供给的格局(图3)。而近些年来黄金产量处于过去十多年来的相对高位。同时全球经济增速又因为次贷危机的爆发而持续走低。这意味着单纯从黄金的供需面来看,金价难以再次出现大牛市。

图3. 黄金产量增速与全球GDP增速比较

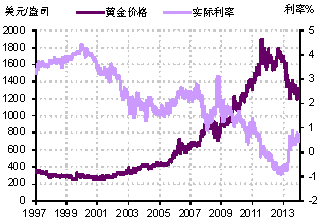

图3. 黄金产量增速与全球GDP增速比较最后,实际利率抬升意味着持有黄金的机会成本增加,不利金价走势。历史数据显示,黄金价格与实际利率负相关:当实际利率上升时,持有货币和债券的收益增加,而黄金不能带来利息收入,实际利率抬升增加了持有黄金的机会成本,黄金吸引力下降;反之亦然。2013年中期以来随着美国经济复苏日趋明朗,全球实际利率水平开始回升,未来黄金投资需求也将减弱,不利金价走势(图4)。

图4. 黄金价格与实际利率走势

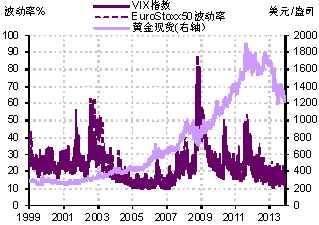

图4. 黄金价格与实际利率走势短期避险情绪升温可能带来金价的阶段性波动机会,但大幅上行概率较低。当然,我们并不否认黄金的金融属性对价格的强大支撑。70年代以来黄金价格的涨跌除了商品的供需基本面外,避险和通胀保值属性也发挥了重大作用。

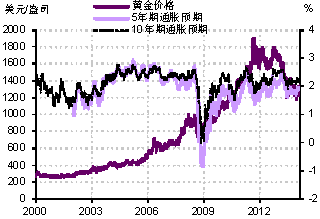

1970-1980年代黄金牛市叠加黄金非货币化和通胀保值需求;2007-2011年金价上涨叠加次贷和欧债危机引发的避险需求。目前来看,我们认为,2014年尽管全球经济仍然充满变数,但是整体经济温和复苏趋势不变,在全球通胀维持低位的情形下,黄金的避险和通胀保值需求不太可能全面爆发(图5-6)。QE退出的不确定性、新兴市场局部动荡以及发达国家经济数据低于预期等因素可能带来金价的阶段性波动机会,但大幅上行概率较低。

图5. 黄金价格与避险情绪

图5. 黄金价格与避险情绪 图6. 黄金价格与通胀预期

图6. 黄金价格与通胀预期

(本文作者介绍:2011年5月加入光大证券股份有限公司,任首席宏观分析师。2014年任光大证券首席经济学家。 )

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

鏂版氮璀︾ず锛氫换浣曟敹璐归娴嬪僵绁ㄤ細鍛樼瓑骞垮憡鐨嗕负璇堥獥锛岃鍕夸笂褰擄紒鐐瑰嚮杩涘叆璇︽儏