文/新浪财经专栏作家 洪灏

我们不应对中国的未来过分保守。这个国家的前景必将最终改变世界的格局。李约瑟曾经观察到,中国这个在科技上曾如此具有创造力、在古代就为世界发展贡献了许多发明的古老文明。当下,中国的蜕变就在我们眼前发生。

2015年中国的五个意外

2015年中国的五个意外查尔斯-麦基:“人,不但集体思考,也会集体疯狂,但只会各自慢慢地回复清醒。”

摘要:在本报告中,我们讨论2015年中国市场可能出现的一些意外,这些事件尽管发生的概率小,但是发生的概率比市场共识的认知要高。2015年,房价小周期的回暖将会使央行[微博]的宽松力度低于市场预期、大宗商品将出现熊市反弹、金融市场将绑架各国央行的货币政策,而上海股市或临门失手,不能一举有效突破3,400点的理性预期,最终延迟大牛市的到来。

尽管如此,我们不应对中国的未来过分保守。这个国家的前景必将最终改变世界的格局。李约瑟曾经观察到,中国这个在科技上曾如此具有创造力、在古代为世界发展贡献了许多发明的古老文明,后来竟然有如仲永,而到了18和19世纪更沦为了爱默生口中的“庸碌之国”。然而当下,中国的蜕变就在我们眼前发生。

这是一个充满活力、神秘、自由和伟大的国度。翻天覆地的变化和创业精神的时代终将来临。相信各位也正身在其中,感同身受。在此,我祝各位和至亲圣诞快乐和新年吉祥。

定义市场一致预期:上海股市最近的升势令许多人目瞪口呆。其超买程度前所未见。无论是证监会[微博]调查劵商两融业务,又或者是人民日报批评投机行为的评论均无法动摇市场上行的决心。

然而,最近市场在略高于3,000点的水平开始遭遇阻力并巨幅震荡,而3,100点正是我们在12月4日的报告《中国市场的价格与价值:上证等于3400》中首次提出的市场短期内的重要阻力位。近日,我有幸向一班顶尖的私募基金经理讲述我的2015年投资展望。这场活动由一所传奇的然而直到近年仍非广为人知的商品交易学院组办。

在讨论的过程中,我发现人群里只剩下我对市场的前景还保有一丝审慎。与会的专家把任何正面消息都拿来支持其看好观点。而私募基金经理们,其中不乏连续多年排列行业前五名的大师则鲜有异议。这种近乎于被共识催眠的状态总是让我隐隐地担忧。

在其写于互联网泡沫最高峰时的经典著作《非理性繁荣》的倒数第二页里,罗伯特•席勒教授纪录了一个鲜有人知的而简单的事实-过去一个世纪美国股市的升跌根本就是超乎常理的,而他的测试显示市场的波幅持续大于基本面的变化。

“许多人义无反顾地把生产力、利润和价格变化和市场的起伏当成相同的事情来论述……这种做法让喜欢讲故事的人很容易地就编织出一个有关新纪元的故事,一个只能更好不能更坏的单行道时代。”而现在的情况让人担心似乎是历史的重演,只不过换了地方和语言而已。

在我们的报告《风险重新定价》(20141211)中,我们观察到由于过去几年央行的持续干预,许多重要的市场趋势均被演绎得淋漓尽致,到达极端水平。我的同僚以“希望”,或者叫幻想,来支持他们强烈看多的观点,而没有任何数据或严密逻辑的支持。

然而对我们来说,更重要的事情是清楚地知道市场价格里到底已经反映了多少预期。当趋势濒临极端水平时,市场将很容易出现不同于市场共识的意外情况,也就是那些小概率但是超出市场预期的事件。

没有集体意见的支持,市场趋势很难被推到极端水平。因此,了解哪些市场趋势处于极端,有助我们理解市场共识的观点并根据情况制定交易策略,也有助我们预测2015年市场在哪些方面会出乎意料。

意外#1:中国房价小周期回暖:最近,资产由房地产向股票重新配置的呼声越来越高。有些专家甚至认为应该“卖房买股”。但风险偏好的转变往往来自于老龄化,因此在短期内很难出现长期的转变。如是,长期资产的重新配置将假以时日。就在“卖房买股”的呼声越来越响之时,房地产价格的小周期正悄悄地出现拐点(图表1)。

例如,我们看到房价下跌的速度在放缓、一/二线城市销售增速加快,以及近期减息后按揭利率急跌。如果房价小周期将见底回暖,那么在周期底部卖房并非明智之举。

有些人认为房价回升将利好股市。我们不能完全同意。我们的研究发现股市周期往往领先房价周期约六个月。换而言之,股价一般早于房价复苏,而随着房价回暖,股票的回报将逐渐减弱。这个情况并不意外,因为一旦市场对房价预期发生转变,房地产将再次成为吸收流动性的海绵,分流原可以流向股市的资金。房价回升对股市來说并非坏事,但却会限制股票的上升空间。因此,中国房地产未必会像许多人想象的那样应被弃之如敝屐。

图表1: 中国房地产价格小周期正见底回暖。

图表1: 中国房地产价格小周期正见底回暖。意外#2:央行宽松力度低于预期。市场憧憬央行将进一步加大宽松力度。但如果房价周期的确见底,则央行的宽松力度将低于预期。我们看到的是不可交收利率掉期(NDIRS)急速下跌,而金融板块的相对强势迅速飙升(图表2)。

这些对利率敏感资产的波动显示了这些资产的价格已在很大程度上计入了央行将进一步大力宽松的预期。NDIRS当前的下跌速度堪比2008年底,而当时正值央行进行近十年来最大规模的货币宽松。因此,市场是否过度乐观仍有待观察。万一市场对宽松的预期落空,则交易的逆转将来得简单粗暴。

图表2: NDIRS和金融板块已反映央行进一步宽松的预期。

图表2: NDIRS和金融板块已反映央行进一步宽松的预期。此外,在《货币政策的拐点》(20141024)一文中,我们讨论了计入房地产价格和通胀影响的实际利率已经达到历史上曾经触发减息的高水平。如果房价见底回暖,那么实际利率将会降低,令央行又少了一个宽松的理由,甚至或会重燃决策层对房地产泡沫的忧虑。

有些人可能认为,潜在的降准或动用更多常备借贷便利(SLF)和中期借贷便利(MLF)将是大幅宽松的信号。但不要忘记,潜在降准的部分目的是抵销2015年推出存款保险制度的影响,而注入更多基础货币只是为了抵销外汇占款增长的放缓。如是,这些举动不应被视为大幅宽松。

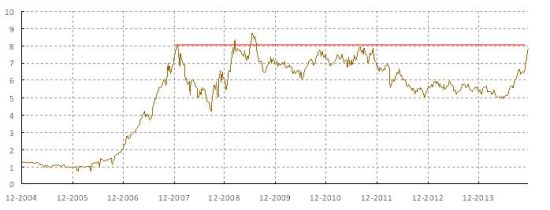

意外#3:商品价格从超卖水平反弹,但难以扭转长周期下行的趋势。在我们去年发表的2014年投资策略中,我们讨论了全球资产回报率见顶以及其暗示的全球产能过剩和商品超级周期结束(《黑马与黑天鹅》,20131206)。2014年,这个主题在主要大宗商品,特别是石油和铁矿石的大跌中演绎的淋漓尽致。商品价格大跌对通胀产生巨大下行压力。

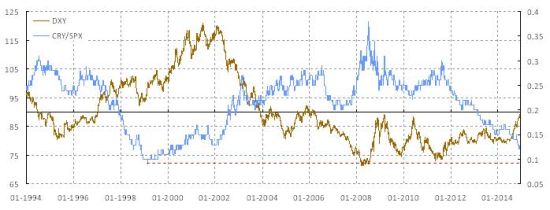

然而,经过近期的猛烈抛售后,商品价格指数相对其他资产类别的超卖程度已经回到2008年底的水平,即金融危机的底部。虽然现在迟到了一年的看空大宗商品的声音不绝于耳,2015年大宗商品应该至少有一波技术反弹,而这个熊市反弹的力度将足以让市场怀疑商品的长期下行趋势是否已经结束。有些人或许会指出,美元的强势往往会压抑商品价格。但我们注意到,在90年代后期开始的上一个商品周期中,即使美元走强,商品的相对回报率仍然见底回升(图表3)。

图表3: 商品价格将从超卖水平反弹。

图表3: 商品价格将从超卖水平反弹。意外#4。金融市场绑架央行货币政策走向:鉴于商品价格低迷,通账预期彻底瓦解,历史上当通胀的预期暴跌到如此严峻的程度的时候,美联储及其他央行都不得不祭出货币宽松措施(图表4)。在撷写本报告的时候,瑞士央行破天荒地采取负利率以鼓励风险投资。

美联储有了新的措辞,声称对加息要保有“耐心”,并表示加息将不在“往后数个会议”的议程里。日本央行则持续“放水”,而欧央行看来亦已准备就绪。央行政策目标总是在通胀和通缩风险之间取得平衡,在此微妙的平衡之间,当下通缩风险上升显然是对当前央行政策运行的一大挑战。

美联储下一步政策的风险在于在通账预期正常化前过早地采取紧缩政策。债券市场预期美联储将以更慢更温和的节奏加息,但美联储最新的议程显示着其将于第二季开始加息。若是,全球的金融市场将突然被打个措手不及,失足暴跌,例如,美国市场可以于一日内下挫超过5%的风险将上升,直至美联储收回过早收紧的举措。

图表4:通胀预期暴跌至有史以来的低点;金融市场绑架央行货币政策。

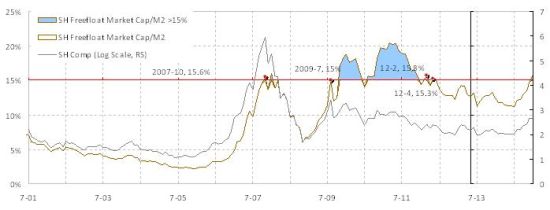

图表4:通胀预期暴跌至有史以来的低点;金融市场绑架央行货币政策。意外#5。中国上证指数不能一举有效突破3,400点的合理预期水平;大牛市的到来延期:过去15年来,当中国市场的市值与M2的比率达15%时,市场往往会见顶。我们在2013年3月26日刊发的报告《股市见顶 何时何地》中首次讨论这个现象。此外,我们注意到中国的市值与全球市值的比率亦已见顶(图表5)。

我们相信15%的比率与中国家庭如何配置资产有关,而全球的比率则解释全球投资者在现时的限制下分布资金的决定。如果上证综合指数(3361.3960, -17.72, -0.52%)要打破这些重要比率的限制,要飙升到5000多点或甚至是某些专家的10,000多点的水平,那么必须国内外资产重新配置的方法需要发生根本的改变。

而这些改变可以是把原来投资于理财产品、储蓄、房地产及债券的资金大量转移至股票,还可能是由于中国被纳入MSCI全球指数。然而,这些转变并不能一蹴而就,意味着上证指数升幅短期内将受到的局限。

尽管如此,上证指数正以强劲的势头高歌猛进。投机性资本,尤其是江浙一带曾大规模投入房地产市场的投机性资本,现正纷纷涌入股票市场。这些资金如同洪水猛兽,势头堪比过往逼空华东沿海地区许多城市的房地产市场的资金操盘的手法。

我们的理性分析和建立在历史数据的严谨的量化模型这次或未能解释这种非理性的“动物精神”。否则,我们之前提出的上证指数3,400点的目标水平将会维持一段时间,大牛市最终来临的日期也将推迟。如是,第5个意外将是上诉所有意外里最令人吃惊的,尤其在一片市场强烈看多的声音里。

图表5:15%的市值与M2比率历史上对应市场高点;中国占全球市值比率也已经见顶。

图表5:15%的市值与M2比率历史上对应市场高点;中国占全球市值比率也已经见顶。(本文作者介绍:交银国际董事总经理兼首席策略师。CFA,毕业于北京对外经济贸易大学和澳大利亚新南威尔士大学。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

新浪警示:任何收费预测彩票会员等广告皆为诈骗,请勿上当!点击进入详情