文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 冯明

传统的汇率分析通常侧重于从宏观经济基本面来看问题,所拿捏的理论工具是国际经济学和开放宏观经济学中的汇率理论。从这个角度出发,很多人得出“人民币汇率不存在持续贬值的基础”的结论。但却忽视了三点要素。

“人无贬基”看漏的三点因素

“人无贬基”看漏的三点因素“人无贬基”最近成为一个热门词汇,有人将其评选为2016年的年度成语,认为这四个字深得古代成语的精髓,与叶公好龙、掩耳盗铃等经典成语有异曲同工之妙,都微妙地蕴涵着讽刺意味:一方面,主流媒体宣称人民币汇率不具有大幅贬值的基础;而另一方面,人民币兑美元汇率却从6.1贬到了6.9,贬值幅度超过10%。

这当然只是开玩笑的说法,不必当真;但是,对于人民币汇率的讨论却是很严肃的事情,却不能不当真:

其一,汇率是一个基础价格,直接或间接地影响着开放经济中的所有物价。人民币作为世界第二大经济体和第一制造业大国的法定货币,人民币汇率可以说是全球经济系统中成千上万个价格里最重要的之一。

其二,对人民币汇率走势的判断,直接关系到企业和居民的资产估值以及资产配置策略。

其三,在人民币贬值的过程中,中国的外汇储备已经由接近4万亿减少到3.1万亿,加上贸易顺差带来的外汇流入并扣除非美元外汇资产缩水的因素,实际资本流出数额也在一万亿之上。

其四,人民币汇率当前正处在一个较为特殊的窗口期:一方面, “8.11”汇改迈出了重要一步,但是人民币汇率形成机制改革尚未完成,仍在路上;另一方面,当前国内外经济形势及经济政策取向呈现分化格局,特别是美联储加息和特朗普上台之后的政策调整很可能对原有的国际经济秩序带来冲击。

因而,分析预判人民币汇率走势成为当前讨论宏观经济形势绕不过去的一个焦点问题。然而,正是在这一焦点问题上,不同观点之间存在较大的分歧。分歧产生的原因在于不同观察者所采取的观察视角和所操拿的分析工具有所差异。

传统的汇率分析通常侧重于从宏观经济基本面来看问题,所拿捏的理论工具是国际经济学和开放宏观经济学中的汇率理论。从这个角度出发,很多人得出“人民币汇率不存在持续贬值的基础”的结论:

首先,中国经济增速尽管有所下降,但不论是相对于美国,还是相对于世界经济,仍然是较高的。

第二,在开放经济学理论中,看汇率是否均衡最重要的一个参考是看经常项目收支是否大致平衡,目前中国的经常项目仍然保持着较大额度的顺差,据此,很难认为人民币汇率存在高估、有贬值压力。

传统的汇率分析看漏了三点

但是,传统的汇率分析看漏了如下三点因素。这三点都与金融市场有关。

一是“被动的人民币汇率形成机制”遇上强势美元周期,造成的扭曲需要修复。

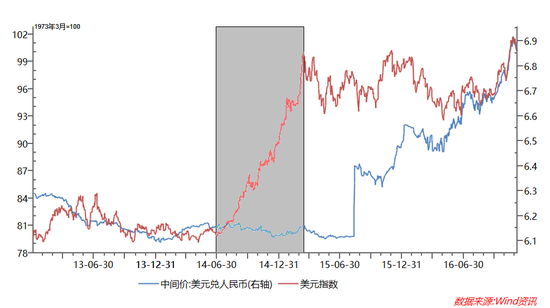

“8.11”汇改之前,盯住美元的人民币汇率形成机制导致人民币币值被动跟着美元走。最典型的是2014年下半年到2015年第一季度,受美国经济复苏和美联储加息预期影响,美元出现了一轮强势的上涨热潮,美元指数由80上升到100,涨了25%。而在此期间,人民币兑美元汇率中间价和市场即期价格几乎没有动。这就导致人民币对其他货币的汇率被动地跟随美元大幅升值。之后在“8.11”汇改期间人民币兑美元汇率一次性贬值,可以看做是对之前扭曲的修复;但修复仍是不完全的,远低于之前跟随美元被动升值的幅度。

简言之,对于2015年第三季度以来人民币兑美元汇率贬值的认识必须建立在“被动的人民币汇率形成机制”遇上强势美元周期这一背景之上。对此,政策当局已经做出了回应,即推进人民币汇率形成机制改革——“8.11”汇改实现了“收盘价汇率+一篮子货币汇率”定价规则,2015年12月11日央行进一步明确了这一规则。

“收盘价汇率+一篮子货币汇率”定价规则意味着人民币向浮动汇率迈出了重要一步;但是仍需注意,即便前期的扭曲全部消除,在该规则下,只要美元指数走强,也必然意味着人民币兑美元汇率中间价下调。这一制度刚性从央行货币政策报告公布的公式中显而易见。

图:当“被动的人民币汇率形成机制”遇上强势美元周期 数据来源:Wind数据库。

图:当“被动的人民币汇率形成机制”遇上强势美元周期 数据来源:Wind数据库。二是非对称的货币再配置需求加剧了贬值压力。

汇改的导向意义是明确的,即人民币将逐步实现与美元脱钩。以往,由于人民币与美元挂钩,扣除稳定的升值或贬值预期之后,持有美元和持有人民币是等效的,所以与中国相关的国际贸易、国际金融参与者几乎不需要持有大量人民币,也不需要大规模操作人民币远期资产对未来不确定性进行对冲锁定;而当人民币与美元脱钩之后,在人民币汇率浮动或者半浮动的背景下,不论是境内企业和居民,还是境外企业和居民,就都产生了货币再配置的需求——境内企业和居民需要再配置外币资产,境外企业和居民需要再配置人民币资产。

在脱钩预期之下,理论上会产生双向的货币再配置;但在实践中,过去一年多时间以来表现出来的主要是境内企业和居民再配置外汇的需求,例如居民购汇、海外买房,再如企业归还美元外债、突击式地并购海外资产等;而境外再配置人民币的需求暂时没有表现出来。

造成这种对称性的原因有两方面:

第一是因为人民币在纠正前期扭曲的过程中存在贬值预期,在这期间内持有人民币会受损,是不划算的。这一因素的影响是暂时的。

第二是由于人民币离岸金融市场太薄、在岸金融市场开放度又较低,境外企业和居民再配置人民币的渠道仍然不畅,需求受到抑制。这一因素的影响是长期的。

三是资产价格变动倒逼汇率调整。

一般认为实际汇率变动依靠两条“腿”来实现:一是名义汇率的调整,二是国内外相对物价的调整。但实际上还有第三条“腿”——国内外资产相对价格的调整,这一点在传统的汇率分析中往往被忽略。

但是,在全球货币“大宽松”、实体经济投资需求不振的环境下,第三条“腿”的作用越来越重要。过去几年,以消费品篮子衡量的相对物价调整不大,中国CPI和美国CPI之差的变动几乎可以忽略不计。而国内外资产相对价格则发生了大幅变动——主要是由中国一二线城市房价的上涨来实现的。

根据“百城住宅平均价格”数据,2015年到2016年10月一线城市房价上涨了40%以上。相对于一二线城市房价而言,人民币的购买力显然是大幅度下降了。既然经济基本面不支持这么大幅度的实际汇率上升,那么第三条“腿”的上调必然会通过另外某一条腿的下调来对冲。要么是一般物价通缩,要么是名义汇率贬值,两者必居其一,现实中发生的是后者。

前段时期广受争论的“保房价”还是“保汇率”问题,本质上就是实际汇率三条“腿”动那一条的问题。有反对者认为房地产和汇率是两个市场,硬生生地放在一起来谈没有意义。这种观点是错误的。房地产可以说是影响当前人民币汇率的最重要的因素之一。要知道中国居民70%以上的资产配置是在房产上。而且影响汇率的主要是一二线城市房价,三线以下城市房价变动对汇率的影响很小。这是因为参与外汇市场的居民绝大部分在一二线城市。

2008年金融危机之后,主流经济学届反思的一大重点就是如何将资产价格纳入宏观经济分析。传统经济学理论中,这一点是缺失的。典型的是货币政策理论:过去,中央银行货币政策的政策目标是盯住通货膨胀,即一般消费品物价变动。宏观经济理论和央行货币政策思路的渊源很大程度上来自于1970年代“滞胀”。

但危机表明,问题恰恰不是出在一般消费品物价上,而是出现在资产价格、特别是房地产价格上。全球经济形势已经发生深刻转型——就一般消费品而言,1970年代全球还是短缺经济,而现在早已是过剩经济。短缺经济天然地容易滋生通货膨胀;然而在过剩经济中,除非来自资产价格传导,否则很难想象会发生普遍性地通货膨胀。

短缺经济下非常需要管理通胀的宏观经济学,像美联储前主席沃克尔这样能驯服通胀的中央银行家也容易被赞誉为英雄;而在过剩经济中,强调控制一般物价的宏观经济学和中央银行家则失去了用武之地。宏观经济学和中央银行应该更多关注资产价格。

其实,不仅货币政策需要考虑资产价格,汇率政策同样也需要。美元是超级国际货币,美国经济学家和政策制定者可以不太关注资产价格对汇率的影响,但对于中国而言,汇率政策非常重要,必须加强研究,推动汇率理论与时俱进。

遏制贬值预期需要在改革和金融市场建设上下功夫

一般而言,基本面分析侧重于长期,而金融市场分析侧重于短期。但通过上述讨论我们可以发现,造成人民币汇率下行压力的三个因素并不局限于短期,都是需要通过结构性改革和长期制度建设来加以改进的:

首先,要改变“被动的人民币汇率形成机制”,就需要进一步深化汇率形成机制改革;

第二,要纠正非对称的货币再配置需求,就需要加强人民币在岸和离岸金融市场建设、提供更多可供海外投资者购买的优质金融资产;

第三,要解决一二线城市房价快速上涨的问题,就需要在建设用地指标配给、城市规划、住房体制改革等方面多管齐下。

(本文作者介绍:清华大学经济学博士,现供职于中国社会科学院财经战略研究院,中国金融四十人论坛(CF40)青年研究员。曾任哈佛大学经济系访问学者。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

闂傚倸鍊搁崐鎼佸磹閹间礁纾归柟闂寸绾惧綊鏌熼梻瀵割槮缁炬儳缍婇弻鐔兼⒒鐎靛壊妲紒鎯у⒔閹虫捇鈥旈崘顏佸亾閿濆簼绨奸柟鐧哥秮閺岋綁顢橀悙鎼闂侀潧妫欑敮鎺楋綖濠靛鏅查柛娑卞墮椤ユ艾鈹戞幊閸婃鎱ㄩ悜钘夌;闁绘劗鍎ら崑瀣煟濡崵婀介柍褜鍏涚欢姘嚕閹绢喖顫呴柍鈺佸暞閻濇牠姊绘笟鈧埀顒傚仜閼活垱鏅堕弶娆剧唵閻熸瑥瀚粈瀣偓瑙勬礈閸忔﹢銆佸鈧幃鈺冨枈婢跺矂妫峰┑鐘垫暩閸嬬娀骞撻鍡欑闁逞屽墴閺屾稓鈧綆浜滈埀顒€娼¢悰顔锯偓锝庝簴閺€浠嬫煕閹般劍娅囬柍褜鍓氬钘夘潖閾忓湱纾兼俊顖氭禋娴滎亜鐣烽姀銈呭唨妞ゆ劧绲芥惔濠囨⒑缁洖澧茬紒瀣浮閹ょ疀濞戞瑧鍘卞銈嗗姧缁茶法绮婚幘缁樼厓鐟滄粓宕滃▎鎾崇疅闁挎稑瀚惌澶屸偓骞垮劚椤︻垳绮诲杈ㄥ枑婵犲﹤鍟ㄩ埀顒佸笚缁绘繂顫濋鐘插妇闂備礁澹婇崑鍛崲閸儺鏁佹俊銈傚亾闂囧绻濇繝鍌氼伀缂佺姵岣跨槐鎺撴綇閵娿儳顑傞梺褰掝棑婵炩偓闁瑰磭濞€椤㈡鍩€椤掑嫬鐒婚柣銏犳啞閳锋垿姊婚崼鐔衡姇妞ゃ儲鐟х槐鎺楀焵椤掍胶鐟归柍褜鍓熷畷娲閳╁啫鍔呴梺闈浨归崕鎶筋敊閹烘鈷戦柛婵嗗濡插綊鏌涢妸褍鏋涚€规洘鍨块獮妯肩磼濡厧寮抽梺璇插嚱缁插宕濈€n剝濮冲┑鐘崇閳锋垿鏌i悢鍝勵暭闁诡垰鐗婃穱濠囶敃閿濆孩鐣风紓浣稿€哥粔褰掔嵁閸℃凹妾ㄥ┑鐐存尭椤兘寮婚弴銏犻唶婵犻潧娲ゅ▓妤€顪冮妶鍛劉妞ゃ劌鐗忓Σ鎰板箳閺冨倻锛滃┑鈽嗗灠濞存碍绂嶉鍫熸櫜闁绘劕澧庨悿鈧梺鐟板綖閻掞箑顪冩禒瀣ㄢ偓渚€寮崼婵堫槹濡炪倖鎸嗛崘鈺傛瘑闂傚倸鍊烽懗鍫曞箠閹捐瑙﹂悗锝庡枟閸嬧晜銇勮箛鎾跺闁搞劌鍊搁埞鎴︽偐鐎圭姴顥濋梺娲诲幗椤ㄥ﹪寮诲☉銏犲嵆闁靛ǹ鍎虫禒顓㈡⒑閹惰姤鏁遍柛銊ユ健瀵鈽夊Ο閿嬵潔濠殿喗顨呴悧濠囧极閸撗呯=濞达絾褰冩禍楣冩⒑閸涘﹤濮﹂柛鐘愁殘閳ь剚鑹鹃幊妯侯嚕閸洖閱囨慨姗嗗幗閻濇牜绱掗悙顒€鍔ら柕鍫熸倐瀵鈽夊顐e媰闂佸憡鎸嗛埀顒€危閸垻纾藉ù锝堫嚃濞堟洟鎮介銈囩瘈鐎殿喛顕ч鍏煎緞鐎n亞妾┑鐘灱閸╂牞鎽梺瀹狀嚙閻楀﹦鎹㈠┑鍡忔灁闁割煈鍠楅悘鈧梻浣呵归鍡涘箲閸パ屾綎婵炲樊浜滅粻浼村箹鏉堝墽宀涙俊鎻掔墦閺岋絾鎯旈姀鐘叉瘓闂佸憡鎸婚悷鈺呫€佸鑸垫櫜濠㈣泛顑嗛崕顏勵渻閵堝棗濮傞柛濠冾殜閹線宕奸妷锔规嫼濠殿喚鎳撳ú銈夋倶閸欏绠惧ù锝呭暱鐎氼噣銆呴悜鑺ョ叆闁哄洨鍋涢埀顒€缍婇幃锟犲即閵忥紕鍘繝鐢靛仜閻忔繈宕濋妶澶嬬厱闁冲搫顑囩粔顕€鏌″畝鈧崰鏍€佸▎鎾村€锋い鎺戝€告慨鑺ヤ繆閻愵亜鈧呯不閹寸姷绀婂┑鐘叉搐閽冪喖鏌i弮鍌楁嫛闁轰礁顑夐弻娑㈠焺閸愵亝鍣梺浼欑畱閻楀棝鈥旈崘顔嘉ч柛鎰╁妿娴犻箖姊洪悜鈺傛珦闁搞劌鐖奸悰顕€宕橀妸銏$€婚梺鐟扮摠閺屻劍绂嶆ィ鍐╃厽闁靛繈鍨洪銏㈡喐閻楀牆绗х€规挷鑳堕埀顒€绠嶉崕鍗炍涢弮鍌涘床闁糕剝绋掗悡蹇涙煕椤愶絿绠栭柟鍏煎姍瀹曨垶骞栨担鍏夋嫼缂備礁顑嗛娆撳磿閹扮増鐓熼柍鍝勶工閻忥附顨ラ悙鎻掓殭閾伙綁鎮跺☉鎺戝⒉闁哄倵鍋撻梻浣筋嚙閸戠晫绱為崱娑樼;闁告洦鍨伴悞鍨亜閹烘垵鏆欓柣鎾村姍閺屾洟宕惰椤忣剛绱掗悩宕囨创妤犵偞岣块幑鍕瑹椤栨稒绶梻鍌氬€烽懗鍓佸垝椤栫偛绠板┑鐘崇閸嬶紕鎲搁弮鍫濇槬闁逞屽墯閵囧嫰骞掗幋婵冨亾瑜版帒鍚归柍褜鍓熼弻锝嗘償閵忕姴姣堥梺鍝ュУ椤ㄥ﹤顕i懠顒佸磯濞达絾娲樺Λ鍐ㄧ暦閵娾晩鏁囬柣鎰綑閸旀帡姊婚崒娆戝妽闁诡喖鐖煎畷鏇㈩敋閳ь剙顕i浣虹懝闁逞屽墮閻g兘骞嬮敃鈧粻濠氭煛閸屾ê鍔滈柣蹇庣窔濮婃椽宕滈懠顒€甯ラ梺鍝ュУ椤ㄥ﹪骞冨Ο渚悑濠㈣泛顑傞幏娲⒑閼姐倕鏋斿褎顨婂畷顖炴倷濞村鏂€闂佺粯鍔橀婊堢叕椤掑嫭鐓熸繛鎴濆船濞呭秶鈧娲橀敃銏ゃ€佸▎鎴濇瀳閺夊牄鍔庣粔閬嶆⒒閸屾瑧绐旀繛浣冲洦鍋嬮柛鈩冪☉缁犵娀骞栨潏鍓ф偧闁绘粎绮换娑㈠箣閻愬灚鍣紓浣叉閸嬫捇姊绘担鍦菇闁搞劏妫勫玻鑳槻闁烩槅鍙冨缁樻媴閸涘﹥鍠愰梺鍝ュУ閸旀洟鈥﹂崹顔ョ喖宕崟顓滃亽闂傚倸鍊风粈渚€骞栭鈷氭椽濮€閵堝懎鐎┑鐐叉▕娴滄粓鎮¢弴銏$厵闁绘垶锚濞堫喚鎲搁悧鍫濈瑲闁哄懏鐓¢弻娑㈩敃閵堝懏鐝″┑鈽嗗亜鐎氭澘顫忓ú顏勫窛濠电姴鍟板▓銈夋⒑绾懏鐝柟鐟版喘瀹曟椽鎮欓崫鍕吅闂佹寧姊荤划顖炲疾閳哄懏鈷戠紓浣姑慨锕傛煕閹剧澹樼悮娆撴煕椤愮姴鍔滈柛濠勬暬閹嘲鈻庤箛鎿冧痪缂備讲鍋撻柛鎰典簽绾惧ジ鎮归崶顏勭毢濠⒀勬礃閵囧嫰寮撮鍡櫺滃Δ鐘靛仦閿曘垽銆佸▎鎾村癄濠㈣泛顦伴惈蹇涙⒒閸屾瑧鍔嶉柣顏勭秺瀹曠懓煤椤忓秵鏅╅梺鍝勭▉閻忔盯鏁愰崶鈺冪厯闁圭厧鐡ㄩ幐濠氬棘閳ь剟姊绘担铏瑰笡闁挎岸鏌h箛鏂垮摵鐎殿喗濞婇崺鈩冩媴閸欏鏉告俊鐐€栧Λ浣规叏閵堝洨绀婇柟杈鹃檮閸嬪倿鏌曢崼婵愭Ч闁绘挸绻橀悡顐﹀炊瑜滈崕蹇涙煃瑜滈崜姘洪悢鐓庣畺闁绘劕鎼崹鍌涖亜閹邦喖小缂併劌顭峰娲偡閻楀牊鍎撳┑鈽嗗亝椤ㄥ棛绮嬪鍡愬亝闁告劏鏂侀幏铏圭磽娴e壊鍎忛悘蹇撴噹椤斿繘濡烽敂鍓ь啎闁诲繐绻戦悧鎴﹀磻閹惧磭鏆﹂柛銉e妽椤旀洘绻濋悽闈涗粶婵☆垰锕ョ粋宥呪堪閸喎鈧寧绻涘顔荤凹闁绘挻娲熼弻鐔煎箥椤旇姤姣勯梺鍛娚戦惄顖炲蓟濞戙垹围闁告劑鍔夐崑鎾斥攽閸♀晜缍庡┑鐐叉▕娴滄粌顔忓┑鍡忔斀闁绘ɑ褰冮銏ゆ煟閿濆懌鍋㈡慨濠呮缁瑥鈻庨幆褍澹嬮梻浣呵归鍥窗閺嶎厾宓侀煫鍥ㄥ搸娴滃綊鏌熼悜妯诲鞍婵炲懌鍨藉铏圭磼濡浚浜炴竟鏇㈩敇閵忕姴鍋嶉梺鐟板⒔缁垶宕戦埄鍐瘈濠电姴鍊搁顐︽煟椤撶喎绗ч柍褜鍓濋~澶娒哄Ο鐓庡灊闁瑰墽绻濈换鍡樻叏濠靛棛鐒炬俊鎻掑⒔缁辨挻鎷呴幓鎺嶅濠电姷鏁告慨鏉懨洪敃鍌涘亗闁哄洢鍨洪悡鍐煃鏉炴壆顦﹂柡鍡楃墢缁辨捇宕掑☉姘兼殹闂侀潧娲ょ€氫即宕洪埄鍐╁闁告縿鍎甸悰鎾剁磽閸屾瑨鍏岀紒顕呭灣閹广垽宕橀鍛簥濠电娀娼ч鍛閸忚偐绡€濠电姴鍊搁弸銈夋煛閸♀晛浜炵紒杈ㄦ崌瀹曟帒鈻庨幒婵嗘暭闂備胶枪椤戝棝骞戦崶顒€钃熸繛鎴炵煯濞岊亪鏌熼鍡楁噹婵煡姊绘担濮愨偓鈧柛瀣尭闇夐柣妯烘▕閸庢劙鏌i幘璺烘瀾濞e洤锕、娑樷攽閹邦剚顔勭紓鍌欐祰鐏忔瑧鍒掗鐐参﹂柛鏇ㄥ枤閻も偓闂佹寧绻傞幊宥囪姳娴犲鈷戞慨鐟版搐閸旀潙霉濠婂簼绨婚柣锝呭槻楗即宕遍埡鍌傗晠姊哄Ч鍥х労闁搞劋鍗抽幃銉╂偂楠烆剚绋掗幏鍛存偡閹殿喚鐛梻浣哥秺閸嬪﹪宕㈡ィ鍐ㄧ煑闁糕剝銇涢弨浠嬫煟濡偐甯涙繛鎳峰嫪绻嗘い鎰靛亜楠炴牠宕¢柆宥嗗仭婵炲棗绻愰顐ょ磼閻樿崵鐣洪柡宀€鍠栧畷姗€骞撻幒鎾斺晠姊洪崫銉ユ灁濠电偐鍋撻悗娈垮枔閸斿秶绮嬮幒鏂哄亾閿濆骸浜愰柟绋垮暣濮婃椽骞栭悙鎻掑Η闂侀€炲苯澧寸€殿喚枪椤撳吋寰勭€n剙寮虫繝鐢靛█濞佳兾涘▎鎰窞闁告洦鍏欐禍婊勩亜閹板墎绋荤紒鈧€n喗鐓涚€光偓閳ь剟宕伴弽顓炵畺婵犲﹤鍠氬ḿ銊╂煕閳╁啞缂氶柡鍡愬劦濮婄粯鎷呯憴鍕╀户闂佸憡眉缁瑩濡撮崘顔煎耿婵☆垰鐨烽弨铏節閻㈤潧孝婵炴潙鍊垮顐㈩吋閸℃ê寮垮┑顔筋殔濡鐛Δ鍛厱閹兼番鍨虹亸鐢电磼鏉堛劍灏伴柟宄版噺椤︾増鎯旈妶鍥╁炊闂傚倷绶氬ḿ鑽ょ礊閸モ晝绀婂〒姘e亾闁绘侗鍣e畷姗€濡告惔銏☆棃鐎规洘锕㈤崺鈩冩媴閸︻厸鍋撻銏♀拻濞达絽鎲¢崯鐐寸箾鐠囇呯暤鐎规洘绮岄埥澶愬閳╁啯鐝繝娈垮枟閵囨盯宕戦幘瀛樺弿濠电姴鍟妵婵堚偓瑙勬磸閸斿秶鎹㈠┑瀣妞ゅ繐瀚Ч鏌ユ⒒閸屾瑧鍔嶆俊鐐叉健瀹曘垽鎼圭憴鍕靛仺濠殿喗枪濞夋稓绮婚弽銊﹀弿婵$偠顕ф禍鎯旈悩闈涗沪閻㈩垱甯熼悘鍐╃箾鏉堝墽鍒扮€殿喖澧庨埀顒佽壘閵堢ǹ顫忕紒妯诲闁告盯娼у﹢閬嶅箲閵忕姈鏃堝川椤撶媴绱遍梻浣告贡婢ф顭垮Ο鐑樼函闂傚倷绀佸﹢閬嶆惞鎼淬劌绐楁俊銈呮噺閸嬪倹绻涢幋娆忕仾闁绘挻娲樼换娑㈠箣濠靛棜鍩為梺鍝勵儍閸婃繈寮婚敐澶樻晣闁绘棃顥撻悷鎻掝渻閵堝啫濡搁柛搴f暬楠炲啫鈻庨幘宕囩厬婵犮垼鍩栬摫闁挎稑妫濆缁樻媴閼恒儯鈧啴鏌i幒鐐电暤鐎规洘绻傞埢搴ょ疀閺囩喐顔曢梻渚€娼ц墝闁哄懏绋撴竟鏇㈠礂閼测晝顔曢梺鐟邦嚟閸嬬喖骞婇幇顓濈箚妞ゆ劑鍨归弳锝嗘叏婵犲懏顏犻柟椋庡█閸ㄩ箖鎼归銈勭爱闂傚倷绀侀幖顐﹀箠閹邦厽鍙忕痪鎯ь儑娴滈亶姊绘担鍛婂暈闁告梹鍨垮畷婵囧緞婵烆澁缍佸畷濂告偄閸撲胶鐣鹃梻渚€娼ч悧鍡涘箠鎼淬劌姹查柣鎰暯閸嬫挾鎲撮崟顒傤槶闂佸摜濮甸悧鏇綖韫囨梻绡€婵﹩鍓涢敍婊冣攽閻愬弶顥為柛鏃€顨婃俊鍫曞级濞嗙偓瀵岄梺闈涚墕濡瑩鎳栭悩缁樼厱婵炴垵宕弸娑㈠箹閺夋埊韬慨濠冩そ閹兘鏌囬敃鈧▓鑸电節濞堝灝娅嶆繛浣冲洦鍋╅柣鎴f閽冪喖鏌曟径娑橆洭闁告ê宕—鍐Χ閸℃顫庢繝娈垮枟閹稿啿鐣峰┑瀣ч柛銉到娴滈箖鎮峰▎蹇擃仾閻忓浚鍋嗙槐鎺楀焵椤掍胶鐟归柍褜鍓熼崹楣冩晝閸屾岸鏁滃┑掳鍊撶粈浣糕枔濠靛鈷掗柛灞炬皑婢ф稓绱掔€n偄鐏撮柨婵堝仜椤撳吋寰勭€Q勫闂備礁鎲$换鍌溾偓姘煎弮瀹曞啿煤椤忓懐鍘靛銈嗘⒒閸樠囧焵椤掆偓閻忔繈顢氶敐鍡欑瘈婵﹩鍘藉▍婊堟⒑閸涘﹦鈽夐柛濠傤煼瀹曚即寮借閺嗭附銇勯幇鍓佺暠缂佲偓鐎n偁浜滈柟鍝勭Х閸忓本淇婂顔婚偗婵﹤顭峰畷鎺戔枎閹搭厽袦闂備胶顢婇婊呮崲濠靛宓侀柡宥庡幖閻撴盯鏌涘☉鍗炲箻闁绘挻鍨垮娲川婵犲倸袝闂佺粯鎸搁悧鍡楃幓閸ф鍐€妞ゆ挾鍠撻崣鍕椤愩垺澶勬繛鍙夛耿瀹曠敻鍩€椤掑嫭鐓熼幖杈剧磿娴犳盯鏌i幙鍕瘈鐎殿喖顭烽弫鎾绘偐閼碱剙鈧偤姊虹€圭姵銆冩俊鐐村笧閸掓帡宕奸弴鐔叉嫼闂佸憡鍔栬ぐ鍐ㄎg紒妯镐簻闁挎棁顕ч悘锕傛煕閳哄啫浠辨鐐差儔閺佸倿鎸婃径鍡椾壕闁绘垼濮ら悡娆戠磽娴e顏嗙箔瑜嶈灃闁绘ê寮跺婵堢磼鏉堛劍灏伴柟宄版噽缁數鈧綆浜濋鍕⒑鐠囨彃顒㈤柛鎴濈秺瀹曟娊鏁愰崨顖涙濠殿喗枪濞夋稓绮婚搹顐$箚闁靛牆鍊告禍楣冩⒒娴gǹ鑸规繛宸弮瀵顓兼径濠傜€┑鐐村灦閻燂箓鎮甸弮鈧换娑氣偓娑欋缚閻帞绱掗悩宕囧⒌鐎殿喖顭锋俊鎼佸Ψ閵忊剝鏉搁梻浣虹《閸撴繃绗熷Δ鍛劦妞ゆ帊绶″▓婊堟煛瀹€瀣?闁逞屽墾缂嶅棝宕滃▎鎾冲嚑婵炴垯鍨洪悡娑㈡倶閻愭彃鈷旈柕鍡樺浮閺屽秷顧侀柛鎾卞妿瀵板﹪鎳為妷锔界彿闁硅壈鎻徊鍧楁儗閹炬番浜滈柡鍥殔娴滈箖姊洪崫鍕効缂佽鲸娲樼粋鎺楁晝閸屾氨顦悷婊冮叄瀹曟艾鈽夊▎鎴犵槇缂佺偓婢橀ˇ杈╁閸ф鐓曢煫鍥ㄦ閼板潡鏌e☉鍗炴灓闁逞屽墾缂嶅棙绂嶉弽顓炵哗濞寸姴顑嗛悡鏇㈡煏婢跺鐏ラ悗姘舵敱缁傛帡鍩¢崨顔规嫽闂佺ǹ鏈悷褔宕濆澶嬬厱闁规儳顕。鑼磼閸屾氨效闁诡喗鐟╁畷顐﹀礋椤掑倵鍋撻鍕厽闁绘ê寮堕幖鎰繆椤栨熬宸ュ畝锝呮健瀵粙顢橀悢鍝勫及闂傚⿴鍋勫ú锕傚箰閼姐倖瀚婚柨娑樺濡垶鏌熼鍡楀暞閸婎垱绻涢敐鍛悙闁挎洦浜妴浣糕槈濮楀棙鍍甸柡澶婄墑閸斿骸顬婇妸锔剧瘈缁剧増蓱椤﹪鏌涚€b晝绐旂€规洘绻堥獮瀣攽閹邦厾绋侀梻浣瑰劤缁绘劕锕㈤柆宥嗗剹婵炲棙鎸婚悡娆戠磼鐎n亞浠㈡い鎺嬪灮閳ь剝顫夊ú妯荤箾婵犲偆娼栭柣鎴炆戞慨婊堟煟濡も偓閻楀繘濡堕弶娆炬富闁靛牆妫欓懖鐘绘煕閵夈劌鐓愰柡鍜佷邯濮婃椽骞愭惔锝囩暤濡炪倧缂氱划娆忣嚕椤愶箑绀冩い鏃傛櫕閸橆亪妫呴銏℃悙闁挎洏鍎遍埢宥夊川鐎涙ḿ鍘靛銈嗘濡嫰鎮樼€涙ɑ鍙忓┑鐘插暞閵囨繄鈧娲忛崝宥囨崲濠靛洦濯撮柧蹇撴贡閻f娊姊婚崒娆戝妽闁诡喖鐖煎畷婵堜沪閻e本娈惧銈嗗笒鐎氼剟鎮″┑瀣厵闁硅鍔﹂崵娆撴煕濡や礁鈻曢柡灞炬礉缁犳稒绻濋崘閿亾閸℃稒鐓欓梺鍨儐閵囨繃鎱ㄦ繝鍐┿仢鐎规洏鍔嶇换婵嬪礋閵婏富娼旈梻鍌欑劍鐎笛兠鸿箛娑樼9闁哄稁鍘肩粻鐐烘煏婵炵偓娅呴梺鍗炴喘閺屾洘寰勫☉姗嗘喘闂佸憡锕㈡禍鍫曞蓟閻斿吋鍤冮柍鍝勫婢舵劖鐓冪憸婊堝礈濠靛棌鏋嶉柡鍥╁€幒妤€绠涢柣妤€鐗冮幏娲倵鐟欏嫭绀€婵炲眰鍔庨弫顔尖槈閵忥紕鍘甸梺鑽ゅ枔婢ф骞栭幇顓滀簻闁哄浂浜炵粙鑽ょ磼缂佹ḿ绠撴い顐g箞椤㈡牠鍩為崹顔碱潎闂佸搫琚崝鎴濐嚕椤曗偓瀹曞爼鎳滈悽鐢敌ラ梻浣筋嚙鐎涒晠鎳濇ィ鍐ㄎх紒瀣儥濞兼牜绱撴担鑲℃垶鍒婇幘顔界厱婵炴垶锕銉╂煛閸℃澧㈢紒杈ㄦ尰閹峰懘宕滈幓鎺戝闂備焦鎮堕崝灞结缚閳ユ剚鍤曟い鎰剁畱缁€鍐┿亜閺傛寧顫嶉柕濞у嫬鏋戦棅顐㈡处缁嬫帡宕曞Δ鍛厱闁斥晛鍟伴埊鏇㈡煟閹惧啿鏆熼柟鑼归オ浼村醇濠靛牜妲堕梻浣虹帛閺屻劑銆冩惔鈾傜細闁哄秲鍔庣粻鍓р偓鐟板閸犳洜鑺遍崗绗轰簻闁靛鍎虫晶娑氱磼缂佹ḿ娲存鐐差儔閹瑩宕归銏$彛濠碉紕鍋戦崐褔鎳欒ぐ鎺戠柧婵犻潧顑呴悞鍨亜閹哄棗浜鹃梺鍛娚戠划鎾崇暦閹达箑绠荤紓浣贯缚閸欏棗鈹戦悩缁樻锭婵☆偅绋掗弲璺衡槈濮樿鲸锛忓銈嗘尵閸嬬喖宕洪敐澶嬬厸閻忕偛澧藉ú瀛橆殽閻愭潙娴鐐达耿閹煎綊顢曢妷褎顎囨繝纰夌磿閸嬫垿宕愰幋锕€鍨傛繛宸簼閺呮繈鏌曡箛濠傚⒉闁告瑥绻橀弻宥堫檨闁告挾鍠栧濠氭晲閸涘倻鍠撻崰濠冩綇閵婏富鍞剁紓鍌氬€风粈浣哥暦椤掆偓椤曪綁宕滄担鐟板簥濠电娀娼ч鍡涘磻閵娾晜鈷掗柛顐ゅ枔閳绘捇鏌$€n亝鍣归柍瑙勫灴閹瑩寮堕崹顔炬闂備礁鎲℃笟妤佺濠婂嫮顩查柣鎰靛墯閸欏繑鎱ㄥ璇蹭壕濠碘槅鍋夊▔鏇㈡嚍鏉堛劎绡€婵﹩鍓氶悗顒勬⒑閸撴彃浜為柛鐘茬Ф閹广垽宕卞☉娆戝帾闂佸壊鍋呯换鍐闯濞差亝鐓曢柨婵嗘閵囨繈鏌$仦鐣屝ч柡灞诲妿閳ь剨缍嗘禍鐐村瀹€鍕拺闁告繂瀚悞璺ㄧ磽瀹ュ嫮绐旀鐐插暣婵偓闁靛繈鍨婚悡鎾斥攽閻愬弶顥犻柛瀣崌钘熼悗锝庝簴閺€浠嬫煟閹邦剚鈻曢柛銈囧枎閳规垿顢欑拠鎻掔ギ閻庤娲濋~澶岀矉閹烘柡鍋撻敐搴濈敖闁伙絽鎼埞鎴炲箠闁稿﹥鍔欏畷鎴﹀箻濞n兛绨诲銈嗗姧缁茶法绮婚悙鐑樼厵妞ゆ梻鎳撴晶鏌ユ煙椤栨稒顥堝┑顔瑰亾濡炪値鍋掗崢濂杆夊顑芥斀闁绘ê鐏氶弳鈺佲攽椤旇宓嗙€规洝顫夌缓浠嬫閳哄啰鈼ゅ┑鐘灱濞夋盯鍩婇弴鐏绘椽顢旈崨顓濈盎闂備胶绮幐鍝モ偓娑掓櫊閹顢楅崟顑芥嫼闂佽崵鍠愬姗€鍩涢弮鍌滅<妞ゆ洖鎳庨悘锔锯偓娈垮枟閻擄繝鐛弽銊﹀闁革富鍘煎鎶芥⒒娴h櫣甯涙繛鍙夌墵瀹曟劙宕烽娑樹壕婵ḿ鍋撶€氾拷闂傚倸鍊搁崐鎼佸磹閹间礁纾归柟闂寸绾惧綊鏌熼梻瀵割槮缁炬儳缍婇弻鐔兼⒒鐎靛壊妲紒鐐劤缂嶅﹪寮婚敐澶婄闁挎繂鎲涢幘缁樼厱闁靛牆鎳庨顓㈡煛鐏炲墽娲存鐐达耿閹崇娀顢楁径瀣撴粓姊绘担瑙勫仩闁告柨绉堕幑銏ゅ礃椤斿槈锕傛煕閺囥劌鐏犻柛鎰ㄥ亾婵$偑鍊栭崝锕€顭块埀顒傜磼椤旂厧顣崇紒杈ㄦ尰閹峰懘骞撻幒宥咁棜婵犵數濮伴崹鐓庘枖濞戙埄鏁勯柛鏇ㄥ幗瀹曟煡鏌涢埄鍐姇闁绘挸绻橀弻娑㈩敃閿濆洨鐣洪梺闈╃稻濡炰粙寮诲☉銏℃櫜闁告侗鍠涚涵鈧紓鍌欐祰妞村摜鏁敓鐘茬畺闁冲搫鎳忛ˉ鍫熺箾閹寸偛绗氶柣搴濆嵆濮婄粯鎷呴崨濠冨創闂佹椿鍓欓妶绋跨暦娴兼潙鍐€妞ゆ挾濮寸粊锕傛⒑绾懏褰х紒鐘冲灩缁鈽夐姀鈾€鎷婚梺鍓插亞閸犳捇鍩婇弴鐔翠簻闁哄倸鐏濋顓熸叏婵犲嫮甯涢柟宄版嚇瀹曘劍绻濋崒娑欑暭婵犵數鍎戠徊钘壝洪敃鈧—鍐╃鐎n偅娅滈梺缁樺姈濞兼瑧娆㈤悙鐑樼厵闂侇叏绠戦崝锕傛煥閺囩偛鈧綊鎮¢弴銏$厸闁搞儯鍎辨俊濂告煟韫囨洖啸缂佽鲸甯¢、鏇㈠閳跺灕鍥ㄧ厸閻忕偛澧藉ú鏉戔攽閿涘嫬鍘存い銏$懇瀹曪綁濡烽妸锔烩偓妤呮⒒閸屾瑦绁版い顐㈩槸閻e嘲螣閼测晝鐓嬪銈嗘磵閸嬫捇鏌熼鎯у幋妤犵偛绉归幖褰掝敃閿濆棙鐤侀梻鍌氬€风粈浣圭珶婵犲洦鍋傞柛顐犲劚缁愭鏌熼悜姗嗘當缁炬儳顭烽弻鐔煎箲閹伴潧娈梺鍛婂姀閸嬫挻淇婇悙顏勨偓鏍礉瑜忓濠囨嚍閵夛箑鍔呮繝鐢靛Т閸婄敻寮ㄦ禒瀣厽闁归偊鍘界紞鎴︽煟韫囨洖鏋涢柡灞剧洴婵℃悂濡烽敃浣侯攨缂傚倷绶¢崰鏍€﹂悜钘夋瀬闁归偊鍘肩欢鐐烘倵閿濆骸澧鐐搭殜濮婄粯绻濇惔鈥茬盎濠电偠顕滅粻鎴︼綖韫囨哎浜归柟鐑樺殾閿曞倹鐓熼柡鍐ㄦ祩閸熷繘鏌i悢绋款棎闁割偒浜弻娑㈠即閵娿儱绠婚梺缁樻尭椤︻垶鈥旈崘顔嘉ч柛鎰╁妿娴犻箖鎮楅崗澶婁壕闂佸綊妫跨粈渚€寮告笟鈧弻鐔兼焽閿曗偓楠炴牜绱掗崜浣镐粶闁宠鍨块幃鈺呭箵閹烘繀绱濋梻浣告憸閸嬬偤骞愰崘宸綎缂備焦蓱婵绱掔€n偄顕滈柛濠庡灡缁绘稓鈧稒岣块惌鍡欑磼椤旂晫鎳冮柣锝囧厴瀵挳鎮㈤崫銉ら梻渚€娼ц噹閻忕偛澧介妶顐⑩攽閿涘嫬浜奸柛濠冪墵閹冣堪閸繄锛涢梺缁樺姇閹碱偊鎮¢弴銏$厵閺夊牓绠栧顕€鏌i幘瀵告噰闁哄被鍊曢湁閻庯綆鍋呴悵鏃€绻涚€电ǹ校缂侇喗鎹囧璇测槈閵忕姵顥濋柣鐘叉处缁佹挳宕戦幘鏂ユ斀閻庯綆浜i幗鏇炩攽閻愭潙鐏︾紒顔奸叄閹潡鍩€椤掑嫭鈷戦柛婵嗗閳ь剛枪铻炴い鎾跺枔椤╁弶銇勮箛鎾跺闁诲繑濞婇弻鈥愁吋閸愩劌顬嬬紓浣叉閸嬫捇姊绘担瑙勫仩闁稿孩鎸冲畷娲冀椤撶偟鏌у銈呯箰閻楀﹪鍩涢幋锔解拺妞ゆ劑鍊曟禒婊堟煠濞茶鐏¢柡鍛閳ь剛鏁哥涵鍫曞磻閹炬枼鏋旈柛顭戝枟閻忔洖顪冮妶鍡樿偁闁搞儜鍛绩濠电姰鍨煎▔娑滃闂佸搫顑呴柊锝夊蓟閻斿吋鐒介柨鏇楀亾濠⒀屽枛閳规垿妾辨繛鍛礃缁岃鲸绻濋崶銊モ偓閿嬨亜韫囨挸顏ら柛瀣崌瀵粙顢橀悢铚傜綍婵犲痉鏉库偓鏇㈠疮娴煎瓨鍎楁繛鍡樻尰閻撴瑩寮堕崼鐔峰姢闁伙附绮撻弻鈩冩媴缁嬪簱鍋撻崸妤€钃熼柕濞炬櫆閸嬪棝鏌涚仦鍓р槈妞ゅ骏鎷�