文/新浪财经意见领袖(微信公众号kopleader)机构专栏 中欧视角 作者 芮萌(中欧国际工商学院金融与会计学教授)

在不久的将来,或许在2020年或者是2030年,当我们这一辈人要退休的时候,要卖掉房子的时候,这个时候就会出现房子的富余,那时候的价格一定会往下走。中国会出现房地产的多余。

20年后谁来为你的房产接盘?

20年后谁来为你的房产接盘?有一次,在和夫人吃饭的时候聊到了退休的话题。当计划中的65岁来临,想把房子或者股票卖掉以安享晚年时,是否有人愿意接盘房子和股票?这促使我第一次认真思考人口结构和资产配置的话题。

我们一般将资产分成两类,一类叫做动产,一类叫做不动产。动产又可以分成三个大类:第一类是权益类的,比如股票或者公募基金等。第二大类是固定收益类的,比如银行存款、货币基金、银行理财等。最后一类我们统称为另类投资,比如说贵金属、私募基金、期权等。

经济学认为,人口结构中的年龄结构、中产和富裕人士所占比例等都会影响到我们的消费习惯、对金融产品的需求,进一步也会影响到一个国家的经济。

三十而立,六十耳顺,人口结构如何影响资产的价格和配置?

经济学有一个古典的理论指出,国家的经济增长取决于四个要素:资本,自然资源,生产效率和劳动力(人口)。

经济学家发现,人们通常在成家立业30岁以后开始考虑投资增值,65岁以后开始计划退休,因此介于这两个年龄段之间的就是净投资金融资产的人群。

有数据表明,一个国家居民的年龄结构与GDP增长率是正相关的,当一个国家没有任何人口的增长,它正常的经济增长率是2.5%,当人口劳动力的比例每增长1%的时候,人均GDP就会增加0.67%。

人口结构会影响到经济,自然也会影响到资产的价格和资产的需求和估值。经济学家发现,股票的收益率和人口数量有正相关的关系,如果这个国家没有任何的人口增长,股票的年化收益率应该维持在2.5%。人口每增加1%,股票的收益率会增加1.4%。

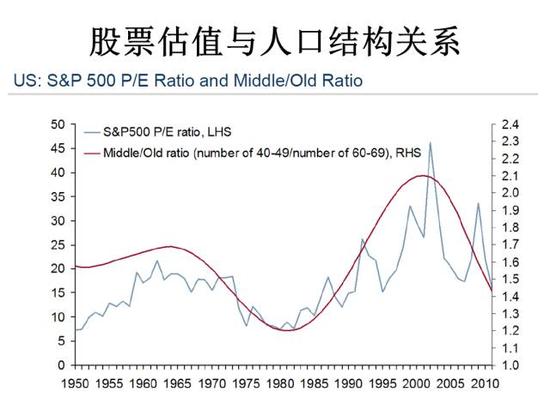

通常用市盈率来衡量一个股市的价值,我们会发现人口结构跟市盈率存在正相关。

图1

图1美国联储旧金山分行的报告中,可以看到随着40到49岁股票投资主力军的人口比重增加,对股票的需求增加,美国股市的估值就在上升,反之在下降。学者也发现,债券的收益率跟人口结构也有正相关的关系。

此外,人口结构还将影响到人对风险的偏好程度。人的本性是厌恶风险的,随着年龄的增大,他对风险偏好的程度在减弱。一个人在30—40岁阶段是承受风险的顶峰,他会把他的大部分资产配置成高风险的权益类等等,但是当他慢慢步入老龄的时候,他的风险偏好在下降,他的资产组合会从高风险重新调整到低风险。

中产或者富裕人士所占的比重影响资源配置

除了年龄外,另外一个重要因素是我们人口结构中中产和富裕人士所占的比重,因为这些人是中国消费的主力军。

去年波士顿咨询公司的一项调研中将家庭月收入在12000到24000元界定为中产阶层,24000元以上称之为富裕人群。据悉,去年这两组人群对消费的贡献超过50%。

随着中国的人口结构不断调整,中产的比例不断增加。这些人群有什么特征呢?第一,学历比较高。第二,他们不再强调价廉物美而强调品牌,对品牌有非常高的忠实度。第三,他们不崇洋媚外,越来越多的新生代更关心国内的品牌。

所以从产业发展及产业投资角度,我们要了解新的消费主力军的偏好从而调整投资组合,迎合中国这些不断崛起的中产和富裕人士消费的习惯。随着第三产业占整个GDP的比重上升,中国将会步入到服务型社会,一些如游学、教育、医疗、卫生、娱乐等服务类产业未来都具有很大的增长潜力。

此外,随着人口结构的调整,人口的老龄化的提升,有一些与老人相关的新兴行业也因此会有很大的发展前景。比如说养老的住房,养老的保险、医疗、教育、娱乐、卫生等等,这些都是未来的新兴的行业。

未来20年,中国房价是否还会涨涨涨?

对一个普通的中国家庭来讲,大多数的财富都投资在了不动产即房地产。人口结构到底怎样来影响房地产投资的回报呢?首先我们来看一下谁有能力来购买房地产。

对一个成人来讲,他的第一次置业的时间基本在成家立业时的30岁。30岁到40岁之间,家庭规模可能增加了,有了一到两个孩子,原来第一次置业的房子已经不够大了,需要改善住房,所以我们发现在42岁的时候,又出现了第二次置业的高潮。但是到了65岁,当孩子已经大学毕业,已经离开这个家的时候,就不需要住原来那么大的房子了。很多人会把原来大的卖了,换一个小的。所以在一个国家,它的人口结构当中30岁到40岁的人群比例越高的时候,它对房地产的需求越大。

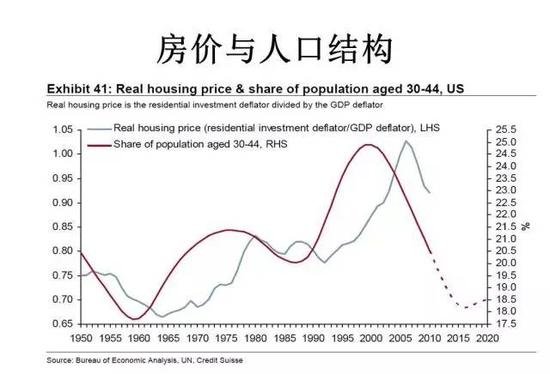

图2

图2以美国为例,这张图说明的是美国30岁到44岁占人口的比重与房价指数的关系,随着30岁到44岁的人口比例的上升,它的房地产指数的价格在上升,反之在下降。

在我们过去十年当中,恰恰是中国30岁到40岁的人口比重不断增加的十年,所以在过去十年中,一线城市房地产的价格翻了10倍,背后有它经济学的原因。

当下,中国的人口红利在慢慢消失。人口红利衡量的指标有两种,一种是人口中18岁到64岁之间的劳动力的比例从2010年开始下降。因此,过去五年当中,大家都会明显地感觉到中国的劳动力成本越来越贵。

第二个来衡量人口红利的消失的依据是中国1-15岁青少年的比例。在国际上,当1岁到15岁占总人口的比重介于15%到18%时称为严重少子化的现象,中国已经从70年代的42%下滑到了今天的16%,已经落入了联合国认为严重少子化的现象。

当人口红利消失的时候,对不动产的需求自然会下降。中国普通家庭拥有房子的比例是多少?如果我们把父母的房子都加在里面,中国房屋的拥有率是在90%以上,而全世界平均比例为50%—60%。另一个指标就是看人均居住面积:全世界人均居住面积是20平方米,按照官方的数据,中国去年的人均居住面积已达33平方米。

所以房屋的拥有率和居住面积这两个指标都说明在不久的将来,或许在2020年或者是2030年,当我们这一辈人要退休的时候,要卖掉房子的时候,这个时候就会出现房子的富余,那时候的价格一定会往下走。中国会出现房地产的多余。

70岁退休,拿什么支撑一个幸福晚年?

同样,随着人口红利的消失,人口结构老龄化现象的日益严峻,我们不久的将来将面临一个残酷的事实就是不得不推迟退休的年龄。

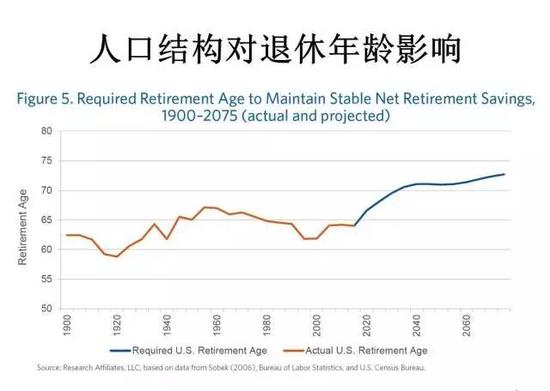

图3

图3这张图显示的是美国平均的退休年龄随着时间的变化而发生的改变,今天美国人的平均退休年龄可能是64岁,但是20年以后,平均退休年龄就到了73岁。

我们要尽早地为自己的未来做一个打算,什么时候退休,如果我们的寿命不是今天中国人的平均预期寿命76岁,如果我们推测,到了2050年的时候,那时候我们中国或者全球的人均寿命随着基因检测和医疗水平的提高而提高至95岁或100岁的时候,你有没有足够的财富来支撑自己过一个丰富幸福的晚年?

你不理财,财不理你,如何打破“富不过三代”的魔咒?

每年,世界的财富以8%的速度在增长,中国作为全世界财富增加最快的亚太地区冉冉升起的“新星”,不管是企业还是普通的老百姓,消费能力都在逐步走强。过去的30年,中国的社会普通家庭积累了大量财富。据波士顿咨询公司去年的一个调查显示,在中国,2015年约有120万个家庭可支配资金在1000万人民币以上,这个高净值群体所拥有的资产已达100万亿人民币。

中国有句老话:“富不过三代”。在中国普通家庭财富日益增长的今天,如何来管理这些财富,使得财富基业常青,是我们目前所面临的一个艰难的挑战。

一个家庭如何合理配置财富呢?对于一般的中产的家庭来说,可以把财富配置分为四种类型:第一类叫做生活用钱,通常占收入的10%。第二部分叫做保命用钱,即人身和健康的保险,占收入的20%。第三部分是用来“生钱”的钱,占30%。最后一类,是用来保值的钱,包括为旅游、子女教育和今后退休所预备的钱,差不多占财富比重40%。

一般来讲,一个国家的财富管理行业会经历以下三个发展阶段:第一阶段是销售产品,第二阶段是财富的咨询,第三阶段是财富的管理。跟其他发达的资本市场相比,中国在财富管理这个领域还处于刚刚起步的阶段,产品提供方和投资者都存在不成熟的方面。

中国普通家庭大部分的资产是不动产和存款,投资组合不够多元化。其次,中国的投资者大多数的资产或者财富都是配置在国内,但是随着人民币的国际化,资本项目的开放,越来越多的中国普通家庭意识到资产配置国际化的重要性。第三,中国的投资者或者富裕人士对专业人士缺乏足够信任,他们的理财或者投资的决策通常都是亲力亲为,普遍不愿为专业服务买单。第四,中国的投资者因为存在刚性兑付的错误概念,对风险的认识不足,存在过高的投资回报的预期。

随着中国普通家庭的财富的增加,我需要为家庭设计好一个关于财富配置的计划,接受专业的团队来管理财富,把我们的财富配置在国内外多元化的市场,来抵御我们一生当中所面临的生老病死这些风险,这才是一个正确的理财观。

(本文作者介绍:中欧国际工商学院是由中国政府与欧洲联盟共同创办,专门培养国际化管理人才的非营利性高等学府。微信号:CEIBS6688)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。