文/新浪财经意见领袖(微信公众号kopleader)专栏作家 黄志龙

继续上调利率不仅无益于金融降杠杆,还可能造成市场流动性恐慌和进一步抬升实体经济融资成本,对稳增长目标形成压力。

中国央行加息缩表可能性较低

中国央行加息缩表可能性较低近期,美联储是否再次加息成为市场关注焦点。从美联储5月31日发布的经济褐皮书和5月25日议息会议纪要来看,再度加息可能性大增,但更值得市场关注的是,“缩表”行动也正式进入了美联储议事日程。

一般而言,美联储收紧货币政策大体经过三个阶段:退出QE、加息和缩表,当前正处于第二阶段向第三阶段迈进时期。下半年,全球经济可能面临美联储加息和“缩表”的双重冲击。

那么,美联储加息和缩表节奏将怎样呈现?加息与缩表会面临哪些不确定因素?中国央行会否跟进加息和缩表行动?这些都是我们试图探讨的问题。

美联储加息、缩表,一个都不能少

今年一季度美国经济出现了暂时的放缓,但劳动力市场短缺带动工资上涨,加上马克龙当选法国总统排除了外部黑天鹅事件,使得6月中旬美联储加息几无悬念。

在经过多次加息后,缩表也开始进入美联储的议事日程。具体来看,支撑美联储加息和缩表一个都不能少的政策取向,来自于就业和通胀指标持续不断改善。

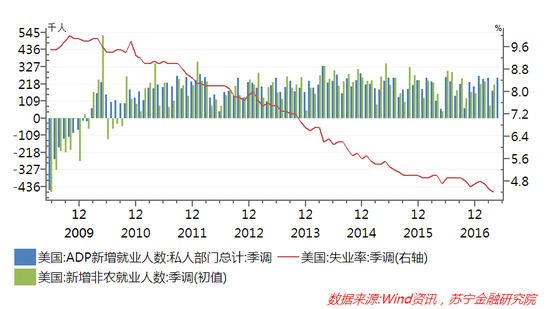

一方面是失业率创历史新低。今年4月美国失业率为4.4%,与2008年金融危机前的历史低位水平持平。4月新增非农就业岗位数在经历3月短暂回落后,再度上升到21.1万个岗位的高位水平,最新公布的5月份美国ADP新增就业数更是爆增了25.3万人(参见下图)。有分析甚至认为,美国的失业率已经低于自然失业率,如果美联储迟迟不收紧货币政策,势必面临通胀膨胀攀升的麻烦。

图1

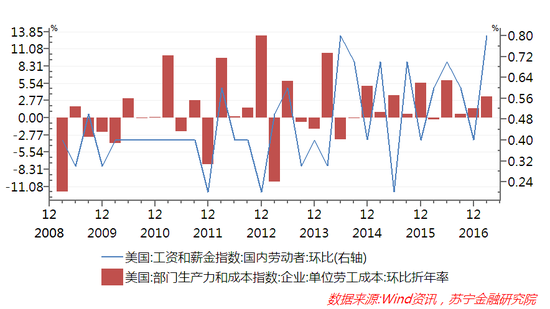

图1另一方面是劳动力成本上升将抬升美国通胀中枢。受1-4月恶劣天气和通信运营商大幅降价等短期负面影响,美国通胀水平近两个月来微幅回落至2.2%,但仍高于美联储2%的目标值。值得注意的是,从影响美国长期通胀水平和经济是否过热的劳动力成本看,受美国失业率屡创历史新低的影响,今年一季度劳动力成本中的工资和薪金指数已上升到0.8%,最近四个季度环比累计涨幅为2.5%,非农生产力中的单位劳工成本环比折年率已升至3.4%(参见下图)。与此同时,美国制造业和采矿业PPI同比涨幅继续保持在3.8%和21.3%,后期上升压力不容小觑。

图2

图2加息、缩表同步进行将面临哪些障碍?

从上述就业和通胀两大经济基本面关键指标看,美联储加息、缩表进程势在必行,但是加息幅度与节奏、“缩表”规模还将面临诸多不确定因素,具体看有以下三方面:

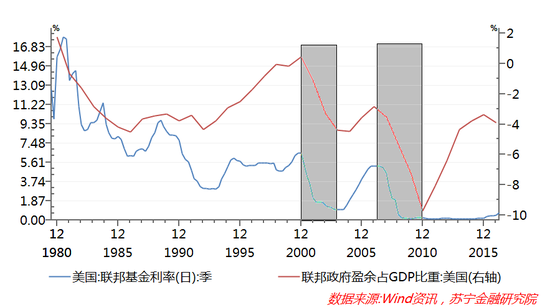

首先,特朗普政府大规模减税和基建投资政策将对加息和缩表形成掣肘。随着特朗普政府强力推进减税政策,必然会伴随着美国财政赤字的上升。历史上看,小布什政府第一任期前三年、奥巴马第一任期前三年,美国联邦财政赤字均大幅攀升,相应地,美联储联邦基金利率也都持续走低(参见下图)。与此同时,特朗普政府将在下半年推进基础设施建设投资,也需要低成本的资金支持,这些因素都会对美联储收紧货币政策形成掣肘。

图3

图3其次,特朗普将直接或间接干预美联储货币政策的收紧节奏。毋庸置疑,美联储独立性有《联邦储备法》的保障,但是,目前美联储7个理事席位的空缺席位多达3个,如果美联储货币政策与特朗普政府减税与扩大基建投资产生明显冲突,特朗普则可能通过任命美联储理事的方式对货币政策进行干预。更为关键的是,2018年1月,美联储主席耶伦、副主席费歇尔任期将结束,届时特朗普可能会借助提名新任主席对美联储货币政策施加更大影响,这些都是特朗普政府影响美联储货币政策的重要筹码。

最后,美联储加息、缩表行动将进一步加剧与欧洲、日本央行的政策分化。今年年初,欧洲央行设定了以通胀率判断是否需要退出量化宽松的四个标准:中期通胀率和通胀预期是否趋近政策目标;通胀率上升是否持久;若退出宽松政策,通胀率回升能否持续;通胀率回升势头是否覆盖欧元区各成员国。尽管4月份欧元区CPI达到1.9%,接近欧洲央行2%目标值,但其主要驱动力来自于能源价格持续上涨(4月同比涨幅达7.55%)。为此,5月初欧洲央行在例行货币政策会议决定维持宽松政策不变,继续执行现有主导利率、前瞻性指引和资产购买计划,声称从4月起执行每月600亿欧元的购债计划将持续到年底,并在必要时延长。

与此同时,日本4月份CPI同比涨幅为0.4%,连续四个月保持了0.5%以下正增长,但这仍不足以判断日本已走出通货紧缩。从反映价格指数变化更为全面的指标——GDP平减指数来看,今年一季度日本GDP平减指数同比涨幅为-0.8%,为2013年以来最低水平,大幅低于美国和欧元区的涨幅(参见下图)。为此,日本央行的负利率政策还将维持较长一段时间。

图4

图4中国央行会跟进加息和“缩表”吗?

尽管美联储加息与缩表行动会受到各种干扰,但加息和缩表的政策前景仍不可逆转,这必然会对中国央行的货币政策产生明显的外溢效应。

然而,从当前中国实体经济和市场利率的走势来看,中国央行跟进实施加息或缩表政策的可能性较低,主要有以下三方面原因:

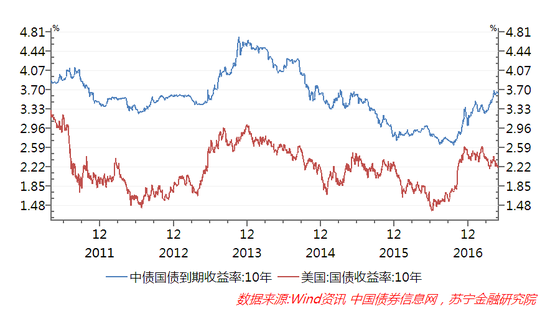

第一,中美无风险国债收益率利差已上升到历史平均水平。受2016年11月美国大选影响,美国10年期国债收益率大幅飙升,而同期中国国债收益率却低位徘徊,中国央行稳健中性货币政策和金融去杠杆还没启动。2016年11月23日,中美10年期国债收益率分别为2.8451%和2.36%,二者利差收窄至0.4851个百分点,大幅低于历史均值水平。

然而,自今年年初以来,中国资金市场利率大幅攀升,带动了10年期国债收益率也上升到3.67%的阶段高点,而同期美国金融市场对特朗普的政策预期日渐恢复理性,美元指数、10年期国债收益率都出现了较大的回落,5月末中美10年期国债收益率利差已扩大到1.4个百分点,与过去五年历史均值基本相当(参见下图)。因此,只要中美无风险利差没有显著缩小,中国央行跟随美联储加息和缩表的紧迫性也就不突出。

图5

图5第二,人民币贬值预期减弱、资本外流压力趋缓。今年以来,人民币汇率贬值压力明显减弱,资本外流压力趋缓,这得益于在监管部门重申资本管制政策和美元持续走弱的多重有利因素。

其中,美元疲弱和美元指数回落的背景是:在特朗普弱势美元的导向下,加上特朗普政府近期连续不断的丑闻事件,使得美元指数屡创新低,截止5月末美元指数已经跌破了97点,距今年年初高点103.3点回落了6%。相应地,为了保持人民币对一篮子货币汇率的相对稳定,人民币对美元汇率出现较大幅度的升值。

近期,人民币对美元中间价屡创新高,至6月1日已达到6.8,较前期低点已升值2.2%(参见下图)。从2014年以来本轮美元升值周期接近30%的涨幅看,预计美元指数回落的趋势还将延续一段时间。在人民币汇率预期逆转、资本外流压力趋缓、外汇储备止跌回稳背景下,央行跟随美联储加息缩表的必要性也就没那么紧迫了。

图6

图6第三,金融强力去杠杆防止货币政策超调。中国央行的货币政策仍然是基于中国经济金融形势的需要。近两个月来,在国内金融监管风暴下,金融业去杠杆、风险管控已取得一定成效。然而,一季度货币政策紧平衡和近期的一系列监管举措,使得短期利率快速攀升,实体经济融资成本抬升的传导效应开始显现。

与此同时,最近数据显示,固定资产投资、工业增加值的同比、环比增速均出现回落,PPI环比在4月首现负增长,这些都在预示未来经济扩张动力可能不足,一季度GDP增速将可能成为全年高点。5月份PMI数据也表明,当前制造业、房地产补库存投资驱动的实体经济景气回落趋势确立。因此,继续上调利率不仅无益于金融降杠杆,还可能造成市场流动性恐慌和进一步抬升实体经济融资成本,对稳增长目标形成压力。

(本文作者介绍:苏宁金融研究院宏观经济研究中心中心主任、高级研究员。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。