文/新浪财经意见领袖(微信公众号kopleader)机构专栏 盘古看宏观 作者 张明、郑联盛、王宇哲、杨晓晨、周济

作为全球经济增长最重要的引擎,中美两个大国之间的贸易走向影响着全球经济的复苏。一旦中、美两国发生贸易战,将波及产业链上的相关国家,并导致全球价值链重构。

贸易战硝烟四起,中美局步入何方

贸易战硝烟四起,中美局步入何方一、中美贸易举世瞩目

自加入WTO后,中国逐渐成为全球经济增长的火车头和国际贸易的助推器。2015年,中国首次超过加拿大,成为美国最大的贸易合作伙伴。

从总量上看,中国的对外贸易已经进入一个拐点,其增速和占中国经济的比重都在下降,但在全球贸易市场中的份额仍然在上升。从结构上看,伴随产业升级,中国从初级工业品的主要代工国开始逐步成为部分重要电子产品与高端工业品的组装者,以及大量工业设备的提供商。

近年来,全球经济呈现长期性停滞格局,逆全球化导致国际贸易不振。世界贸易的增速已经连续5年低于全球经济增速,陷入自上世纪 80 年代以来最长的贸易低迷。作为全球经济增长最重要的引擎,中美两个大国之间的贸易走向影响着全球经济的复苏。但在全球经济萎靡叠加政治不确定性上升的大背景下,似乎贸易保护主义的次优均衡成为了多数国家更多考虑的选择。

2016年,全球反倾销发起案例数达到了290例,创下了2003年以来之最。其中,美国是最大的起诉者,而中国则是被诉最多的国家。

今年1月20日,美国新任总统特朗普就职。贸易保护是特朗普对外经济政策的主要议题,他自竞选开始就表现出“以国内为主”的强硬立场,将美国贸易赤字、制造业外流、失业等问题归咎于中国加入WTO和汇率操纵,以争取蓝领工人支持。

从美国对华实施反倾销调查的行业来看,金属制品、化学品及其制品等领域是关注的焦点,这也表明在具有较高工业附加值的主要工业领域,特朗普不会轻易拱手让给正谋求抬升价值链的中国制造。

1.1 美国对中国商品贸易逆差激增

当前,中国是美国第一大进口来源国、第三大出口目的国(仅次于加拿大和墨西哥)和最大的贸易逆差来源国。而对中国而言,美国是第一大出口目的国和第六大进口来源国。但中美在经贸相互依赖度增强之外,也存在着明显的不平衡,其中最为明显的就是美国对中国商品贸易逆差达3470亿美元,占美国商品贸易逆差总量的47.3%。

2001年,美国对中国商品贸易逆差仅占其商品贸易逆差总量的20.2%,可见中国加入WTO之后逐渐代替日本、台湾等亚太经济体成为工业品外包生产重地是美国对中国逆差扩大的主要原因。

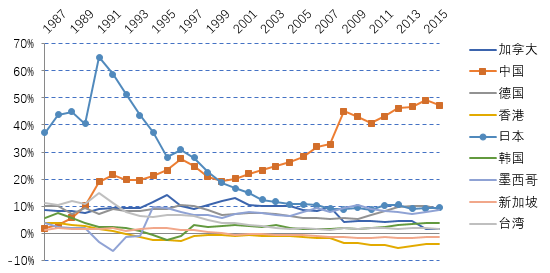

从各国占美国贸易逆差的情况来看,上世纪80年代末期,中国占美国贸易逆差的比重超过台湾,并逐渐逼近日本,最终于世纪之交成为美国贸易逆差的最大来源国。在此期间,其他国家占美国贸易逆差的比重变化不大,墨西哥有所上升,而加拿大、香港相对下降(图1)。

从中美各自的进出口产品构成上看,中美商品间存在较强的贸易互补性。中国出口的商品主要是附加值相对较低的中间品和产成品,如中低端机电、纺织品、贱金属及其制品等,而进口的大多是资源品和附加值较高的产成品,如高端设备、化工制品、矿产品等。而美国的出口则以高价值的产成品为主,进口的主要是低附加值商品。

从中美两国之间的商品贸易来看,美国对华出口主要包括运输设备、农产品、汽车、机械设备和高端仪器、零件等,而从中国进口的主要是电子产品、办公用品、服装、家具家电等中低端消费品和日常用品。总体来看,中美两国生产的商品之间直接的竞争领域并不多。

图1 美国主要逆差来源经济体占其贸易逆差比重 来源:CEIC和PRIME

图1 美国主要逆差来源经济体占其贸易逆差比重 来源:CEIC和PRIME1.2 中美经济之争波及全球

中国的出口结构在过去30多年发生了根本变化,出口工业品中资源密集型和劳动密集型产品相对下降,而技术密集型产品的比重有所上升,这些结构升级源自全球产业链的重构,并形成了对其他东亚经济体的替代。

比如,Morrison(2017)就指出,1990年美国制造业进口的47.1%来自于环太平洋经济体(包括中国),而该比例在2015年几乎不变(为46.8%),只是其中中国的份额从3.6%增加至26.1%。[1]

将中国列为贸易保护的重要靶向不尽公平,但却有助于转移矛盾。作为全球化生产的最大受益者,跨国公司在产业链分工和制造业转移中享受到了劳动成本的降低和整体生产效率的提高,并获得了大量的实际利益。而作为产业链中的一环,中国制造的附加值其实相对较低。

但另一方面,随着中低端生产岗位流入低成本国家,发达经济体中低收入阶层的工作机会减少,由此带来的失业、贫富差距增加等社会问题经民粹主义和多党政治发酵,开始成为新的不稳定因素。特别是次贷危机以来,去全球化的实践愈演愈烈,贸易保护成为了缓解国内矛盾的施政纲领,这也导致全球贸易冲突加剧,贸易增速持续低于经济增长。

一旦中、美两国发生贸易战,将波及产业链上的相关国家,并导致全球价值链重构。一方面,对中国出口的主要商品进行贸易制裁,必将影响产业链上的其他国家,主要是日、韩、台湾等东亚经济体,中间品和原材料的供应国,以及相关的跨国公司。

另一方面,中国的出口受阻可能使得其他后发国家(比如印度、越南等国)更快的取代中国,成为新的“世界工厂”,而中国制造也不得不沿着全球价值链上行,对德国、瑞典、美国等传统高端制造国形成冲击。

二、全面贸易冲突概率不大

2.1全面贸易战的条件并不具备

(1)总统签署贸易战行政令可能受阻

美国的政治体制和制度使得特朗普的“百日新政”面临一定程度的制约。特朗普力图推动的6项措施和7个方案面临两类选择:一是经国会投票审批通过,但耗时较长;二是签署行政令,不用顾及国会及内阁,但若遭到国会和内阁强烈反对,可能遭遇阻挠甚至被弹劾。

目前来看,在移民禁令、修建美墨边境墙和开发能源监管上,特朗普和国会共和党主流意见相对一致,但在贸易保护、废弃奥巴马医改法案和边境税收等政策上双方仍存在分歧。即使特朗普想通过签署总统行政令而快速落地贸易保护政策,其内部团队在对外贸易上的意见也并不完全统一。

总体而言,持贸易保护观点的成员在特朗普内阁和对外贸易决策团队中占据主流,比如美国贸易代表Lighthizer、国家贸易委员会主任 Navarro、总统首席战略专家Bannon等都是贸易保护派的支持者,并且有一定的排华态度。而国务卿Tillerson、财政部长Mnuchin、商务部长Ross则反对贸易保护,但三人的对华态度却不尽相同。

(2)中国出口在短期仍难以被替代

从贸易份额和增长速度两方面来看,中国对美出口在短期仍然难以被替代。借鉴波士顿矩阵(市场增长率-相对市场份额)的框架(表1),我们可以发现,在美国进口中,中国的角色从以前的明星(Stars,高增长、高市场份额)逐渐转为现金牛(Cash Cows,低增长、高市场份额)。

从日本对美出口被超越的速度来看,中国被替代的威胁远非一步之遥。随着印度、印尼、马来西亚、越南、泰国、柬埔寨等东南亚国家整体对美出口增速超过中国,其角色近年来已从瘦狗(Dogs,低增长、低市场份额)变为问号(Question Marks,高增长、低市场份额)。但从体量上看,美国自中国的进口额仍然接近三倍于其对上述六国,因此短期内指望东南亚国家快速替代中国出口并不现实。

从产业类型来看,中国的中低端制造业有望由于成本原因逐步向东南亚迁移,但资本密集型及技术密集型行业优势犹存。另外,在中国对美出口的主要商品中,仍然存在大量加工贸易产品,比如部分高科技产品,包括电子设备、计算机等附加值相对较低的商品。因此,要对中国实施全面贸易战,特朗普也需要考虑外溢性及与其他贸易伙伴的关系,其行动或有所顾忌。

表1 中、日、东南亚国家对美出口总结 来源:PRIME

表1 中、日、东南亚国家对美出口总结 来源:PRIME(3)全球经济复苏可能导致贸易保护压力边际下降

2016年以来,全球主要国家经济有所企稳,2017年有望进一步复苏,这可能带来全球贸易的周期性改善。去年下半年以来,美国经济回升势头明显,在货币政策持续宽松的情况下,尽管经历了退欧等黑天鹅事件,欧元区和英国经济表现超出预期,日本经济也持续增长。

新兴经济体中,中国2016全年实现了平稳增长,而随着大宗商品价格显著反弹,其他主要新兴经济体增长回暖,此前陷入衰退的俄罗斯和巴西等国也有望重回正增长。在经济全面周期性复苏的背景下,全球制造业景气度提升有望支撑国际贸易增速企稳,在此情形下,贸易保护主义的非理性会进一步凸显。

2.2 实施贸易战的可能工具

在特朗普的竞选宣言中,将中国列为汇率操纵国,对中国和墨西哥分别征收45%和35%的惩罚性关税,并将进口商品一般性关税提升至10%等措施极为吸引眼球。从实际操作上看,可能的贸易战工具如表2所示:

表2 特朗普可能采用的贸易战工具 来源:PRIME

表2 特朗普可能采用的贸易战工具 来源:PRIME具体来看,将中国列为汇率操纵国,实施双反调查和加大对中国投资审查是直接针对中国的贸易战措施。其中,前者存在变数,而后两者是美国的惯用手段。按照美国对汇率操纵国的判断标准,中国目前并不符合大规模经常账户盈余和持续、单向的外汇干预这两个条件,仅满足对美巨额货物贸易顺差这一条。

此外,考虑到特朗普需要在4月15日美国财政部《汇率操纵国报告》发布后,才会宣布其最终决定,中美双方仍有沟通余地。而频繁使用双反调查和加大对中国投资的审查是特朗普可以采用的措施,但双反调查近年来败诉的情况时有发生,而CFIUS审查对于贸易的影响并不直接。

征收边境税和修改原产地规则这两项措施是典型的贸易保护主义行为,但对中国的影响相对间接。首先,征收边境税增加了企业的进口成本,有利于降低贸易赤字,吸引企业回美国本土设厂。但增加的成本也将转嫁到商品价格上,加重美国国内中低收入家庭的负担。

其次,特朗普与加拿大和墨西哥进行的《北美自由贸易协定》谈判可能提高原产地产品的关税豁免线,这对于中国中间产品的出口会有潜在影响。

三、贸易战的潜在策略与行业选择

尽管实施全面贸易战可能性不大,特朗普仍然可以选择针对某些行业开展贸易战(参见《盘古智库宏观周报第201705期-特朗普连发数弹,贸易战隐现端倪》)。根据特朗普竞选期间和上任后的言论及举措,其贸易战初衷主要有以下三个:(1)减少贸易逆差;(2)增加本国就业;(3)提升本国产业竞争力。针对这三个目标,特朗普进行行业贸易战的选择策略也可能有所不同。

3.1 减少贸易逆差,鸽式还是鹰式?

如果特朗普贸然对中国开展较大规模的贸易战,中国贸易顺差可能大幅下降,对美出口敏感度较高的行业或面临打击。从减少贸易逆差的目标出发,美国对其进口占比最大的行业开展贸易战将是最有效的。但从对中国的影响来看,只有对美出口依赖度较高的行业才会感受到贸易战的“疼痛”。

综合考虑有效性和影响力两个方面,我们提出了一个特朗普可以考虑的策略框架(图2),纵轴为某行业中国出口占美国从中国总进口的比重,横轴为该行业对美出口占总出口的比重。从有效减少贸易逆差的角度出发,美国关注的行业集中在第一、二象限,而这两个象限的区别主要在于对中国特定行业的杀伤力不同。

具体来看,第一象限的行业对美出口依赖度较高。一旦美国选择这类行业开展贸易战,该策略将对这些行业的出口带来直接伤害,一般而言,只有在较强反华情绪的驱动下才会选择这类贸易战,我们称之为“鹰式贸易战”。从HS行业分类来看,塑料制品、橡胶、鞋帽伞、加工羽毛制品等将是“鹰式贸易战”对准的行业。

而第二象限的行业对美出口依赖度相对较低。显然,如果美国选择这些行业实施贸易保护,该策略在缩小对中国逆差的同时却留有余地,我们称之为“鸽式贸易战”。纺织原料和纺织制品、车辆、航空器和船舶,以及贱金融等制品可能是“鸽式贸易战”的对应目标。

值得注意的是,机电、音像设备占中国对美出口最高,但其对美出口依赖度介于上文列举的“鹰式”和“鸽式”两类贸易战针对的行业之间,可能是特朗普贸易战青睐的理想领域。而除了我们提到的上述行业之外,其余行业大部分集中于第三象限,对这些行业实施贸易战,一方面对削弱美国对华贸易逆差边际作用有限,另一方面不会带来对中国该行业出口的显著冲击,这也进一步支撑了上一节的结论,即“全面贸易战”可能性甚微。

图2 中国HS分类行业对美依赖度和占中国对美出口比重 来源:CEIC和PRIME 注:纵轴为某行业中国出口占美国从中国总进口的比重,横轴为该行业对美出口占总出口的比重。

图2 中国HS分类行业对美依赖度和占中国对美出口比重 来源:CEIC和PRIME 注:纵轴为某行业中国出口占美国从中国总进口的比重,横轴为该行业对美出口占总出口的比重。3.2 拉动产能利用率下降的行业

特朗普声称,贸易保护的初衷是为了实现扩大就业、振兴制造业,从其经济内阁的成员构成上看,有传统工业背景的业界人士也占据了半壁江山。近期的经济数据显示,尽管美国制造业PMI连续回升,当前非农就业人数也超过2007年,但产能利用率和制造业人数远未恢复到危机前的水平。

所以,贸易保护所挤压的进口份额很有可能将落到可以直接拉动过剩产能的行业中来,以提升制造业产能利用率,并有效转化为国内新增就业。过去五年来,美国工业产能利用率整体下降,其中,制造业中的非耐用品降幅尤为明显。

从制造业细分行业来看,产能利用率呈现下降趋势的行业很有可能是“贸易战”直接针对的对象,例如耐用品中的木制品,机械,初级金属制品;非耐用品中的服装和皮革制品,食品、饮料及烟草制品,以及石油和煤炭产品等(图3和图4)。

图3 美国制造业中耐用品细分行业产能利用率(单位:%)来源:WIND

图3 美国制造业中耐用品细分行业产能利用率(单位:%)来源:WIND 图4 美国制造业中非耐用品细分行业产能利用率(单位:%)来源:WIND

图4 美国制造业中非耐用品细分行业产能利用率(单位:%)来源:WIND3.3 打击全球产业竞争对手

为了促进美国本土产业的竞争力,选择与中国行业出口竞争较为激烈的行业作为贸易战的靶子也是一个有效的策略。从图5中可以看出,中美两国在出口方面竞争比较明显的行业是木材、塑料产品、矿产品、机械与设备等,这些行业可能成为贸易战重点“照顾”的对象。

图5 中美行业出口竞争系数 来源:CEPII 注:1. 最高值/最低值为该行业出口竞争系数最高/最低的主要国家系数; 2. 图中数值分别为中国和美国在各行业的出口竞争系数值。

图5 中美行业出口竞争系数 来源:CEPII 注:1. 最高值/最低值为该行业出口竞争系数最高/最低的主要国家系数; 2. 图中数值分别为中国和美国在各行业的出口竞争系数值。四、中国应如何应对?

4.1 反击策略与反击工具

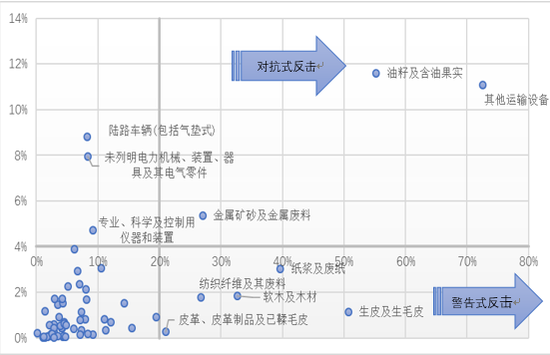

为了应对美国可能采取的行业贸易战,并避免对我国出口造成实质性影响,需要未雨绸缪。从短期两国博弈的角度,中国对美国贸易战的反击策略有两种:(1)警告式反击;(2)对抗式反击。如果美国采取“鸽式贸易战”,中国可以优先考虑“警告式反击”策略,而如果美国打响了“鹰式贸易战”,中国选择“对抗式反击”也未尝不可。

类似的,我们可以从某行业中国对美进口占美国对中国总出口的比例和中国进口占该行业美国总出口的比重来思考不同的应对之策(图6)。既然中国的目的在于反制,那么“打疼”美国才是最主要的,所以不同于3.1中美国降低贸易逆差的目标,针对美国对华出口依赖度较大的行业(第一、四象限)进行回击才能起到效果。

具体来看,第四象限的行业占美国对华出口比重较小,采用这种策略反制美国的贸易战可以称之为“警告式回击”,中国实施该策略的意图是借对个别行业的制裁施压美国,以换取美国对贸易保护成本的重新考量。按照SITC二级分类,该策略下,中国可以对美国的生皮及生皮毛、纸浆及废纸、软木及木材、纺织纤维和皮革、皮革制品及已鞣毛皮等行业进口进行限制。

而第一象限的行业占美国对华出口比重相对较大,针对其进行制裁的策略我们称之为“对抗式反击”。显然,中国实施该策略的意图是对美国进行报复,使得其贸易保护不一定能达到缩减对华贸易逆差的效果。在该策略下,中国可以对美国的其他运输设备、油籽及含油果实、金属矿砂及金属废料等行业的出口进行限制。

从贸易反击的具体工具来看,中国可以“以彼之道,还施彼身”,在WTO的框架下,针对美国出口采取反倾销调查。从历史经验来看,尽管中国对美发起的反倾销数量较少,但败诉率低,仍可以考虑作为一类重要的回击工具。

图6 美国SITC分类行业出口对华依赖度和占美对华出口比重 来源:CEIC和PRIME 注:纵轴为某行业中国对美进口占美国对中国总出口的比例,横轴为中国进口占该行业美国总出口的比重。

图6 美国SITC分类行业出口对华依赖度和占美对华出口比重 来源:CEIC和PRIME 注:纵轴为某行业中国对美进口占美国对中国总出口的比例,横轴为中国进口占该行业美国总出口的比重。4.2调整对外战略,统筹全球布局和多边关系构建

随着中国劳动力成本的提升,劳动密集型传统代工制造业出口势必逐步萎缩。近年来,诸多跨国公司已开始将代工厂向东南亚等具有廉价劳动力的国家和地区迁移。一旦中美行业贸易战开启,与中国产业结构类似、具有较强替代性的东南亚国家将是潜在受益者,行业转移的速度也将不可避免地加快。可以预见,东南亚国家在未来将取代中国,成为新的“世界工厂”和亚太地区贸易的重要推动力。

为了应对产业链重构,从长远来看,中国应积极调整对外政策,通过开辟海外市场、加快服务业贸易自由化以及牵头推进区域经贸合作关系等战略来保持自身在国际贸易和亚太地区的主导地位。

首先,通过积极的经济外交不断开辟新的海外市场,保持与东南亚地区的经贸合作,从未来的“中国”增长红利中获益。

其次,中国应扩大自己的“能力圈”和“朋友圈”,在对美商品贸易容易受到制约的时期,积极推动服务业的贸易自由化进程,并积极与东盟、欧盟建立全面的高层次贸易往来。

再次,坚持倡导“全球化”,推动“一带一路”,RCEP和FTAAP建设。

美国退出TPP意味着其放弃了亚太区域投资与贸易平台构建的领导权,中国应积极把握这一机遇,构建新一轮对外开放战略。事实上,中国早已与 TPP成员中的多个国家签订了双边自由贸易协定,未来应继续以双边贸易投资自由化为突破口,积极推进“一带一路”地区的多双边机制建设。

(张明为盘古智库宏观经济研究中心高级研究员。郑联盛、杨晓晨、周济均为盘古智库宏观经济研究中心研究员)

[1] Wayne M. Morrison,China-U.S. Trade Issues,Congressional Research Service,January 4, 2017.

(本文作者介绍:盘古智库宏观经济研究中心致力于为市场提供持续的、客观的、系统的和有新意的宏观经济与金融分析。我们依托于目前新兴的独立智库——盘古智库,试图整合盘古智库的其他优势资源,实现强强联合。)

责任编辑:冯梦雪

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。