文/新浪财经意见领袖(微信公众号kopleader)专栏作家 梁红

过去几周,尤其在8月中旬深港通宣布获批之后,沪港通南向资金明显增加。同时,9月中国外汇储备降幅扩大,资本流出有所加剧。沪港通南向资金会消耗外储或使人民币承压吗?如果会,机制如何?

沪港通如何影响资本流动?

沪港通如何影响资本流动?虽然沪港通对投资者来说是一个“闭环”,但本质上仍是跨市场资本流动的通道。根据设计,投资者投入沪港通的资金将被锁定在证券市场,不能用于其他目的。卖出证券所得资金不能留存对方市场,而须回到其原始账户。投资者只能通过本地交易所和结算所参与对方市场,由中国证券登记结算有限责任公司(即中证登)和香港中央结算有限公司作为彼此的特别结算参与方,各自代表其本地投资者对跨境交易进行结算。

因此,虽由结算所处理,沪港通资金流动依然会涉及货币汇兑。投资者用本地货币通过沪港通投资对方市场,而中证登和香港中央结算公司负责换汇与资金划拨。与此安排不同的是,在QDII/QFII机制下,QDII/QFII机构需自行完成资金兑换。此外,沪港通的一个重要安排是:所有人民币与港币间的兑换业务在香港离岸市场进行。

因此,南向投资的结算需要中证登在香港市场卖出人民币并买入港币,这理论上会使离岸人民币汇率承压。在套利活动和(或)预期趋同的影响下,离岸人民币贬值将拖累在岸人民币汇率。如果央行想抵消这一汇率影响,就必须卖出外汇来支持人民币。从这个角度说,沪港通南向资金与传统的资本流出并没很大差别——同样会导致汇率贬值或外储下降,或兼而有之。

在实践中,沪港通南向资金对人民币汇率或外汇储备的影响相对有限:

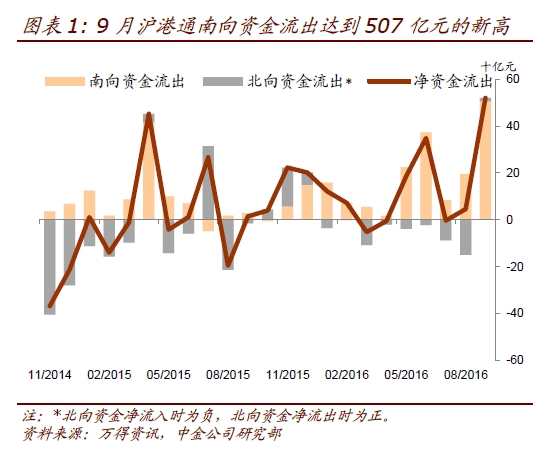

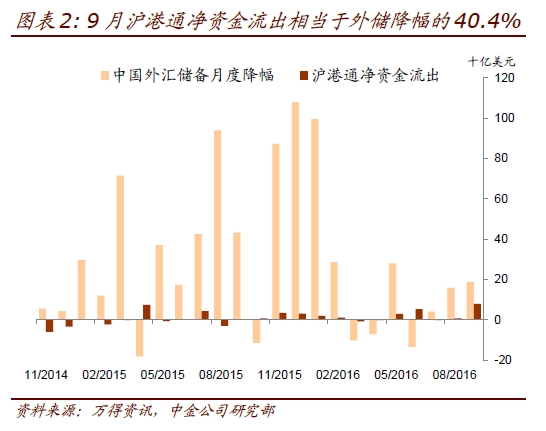

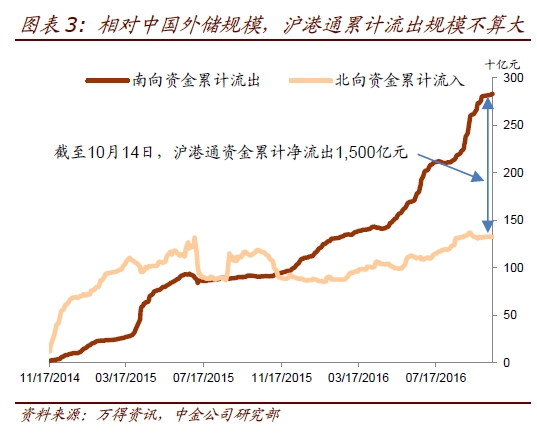

相对中国外储和离岸人民币交易量,南向资金规模不算大。9月,沪港通南向资金流出507亿元(约合76亿美元),是该机制推出以来的单月最高(图表1),相当于当月中国外储降幅的40.4%(图表2)。但自沪港通推出以来,人民币向港币净流出累计1,500亿元(约合223亿美元),今年以来累计1,251亿元(约合186亿美元),均不到中国外储的1%(图表3)。国际清算银行的调查数据显示,2016年4月离岸人民币即期、远期、期货和期权合计日均交易量达5,001亿元。南向资金额外带来的日均32亿元人民币(9月均值)对离岸人民币汇率的影响相对较小。

图1

图1 图2

图2 图3

图3单向资金流出不会一直持续。沪港通下资本净流出受制于港股的估值,尤其是AH价差的变化。近期港股反弹,两地上市股票价差已经有所收窄。而且港股是市场化发行体制,主要由机构投资者定价;股价如果过高会面临各种市场机制的制约。此外,南向资金过去似乎随人民币贬值预期增加而增加——或是对后者的一个反应(图表4)。虽然美元走强可能会使人民币承压,但我们认为,中国应该而且也会避免人民币在4季度及明年出现大幅贬值。更重要地,占香港市场很大部分的中国相关股票并非对冲人民币汇率风险的有效工具。简之,市场力量会在某一时点逆转单向的资金流动。

图4

图4此外,现在的南向资金意味着未来的人民币需求。在沪港通的闭环机制下,卖出港股所得资金须重新换回人民币。内地投资者在境内市场的平均持股期仅为100天左右(今年至9月底)。从这点看,沪港通资金对人民币汇率或中国外储的影响是暂时的。

总之,沪港通资金流出值得关注,但我们认为其外汇影响基本可控。

(本文作者介绍:中金公司首席经济学家)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。