文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 黄志龙

中国式“流动性陷阱”是我国当前总需求不足、供给结构失衡两大问题叠加后的必然结果,就当前而言,进一步宽松的货币政策收效甚微,迫切需要更加积极和扩张的财政政策来重建国内外投资者和企业家对中国经济的信心。

中国式流动性陷阱来临了吗

中国式流动性陷阱来临了吗国家统计局近日发布的上半年经济数据表明,当前中国经济仍处于下行通道中。央行调统司司长近日有关货币和信贷的持续扩张并没有提升企业的投资意愿,中国企业掉入“流动性陷阱”的表态引发市场极大关注。笔者认为,与日本、欧洲面临的“流动性陷阱”不同,当前的中国式“流动性陷阱”至少有以下四方面挑战。

第一,在持续的货币和信贷宽松刺激下,经济增长依然毫无起色。从货币超发角度看,自2015年以来,货币政策持续宽松,使得M2持续高位增长,截至2016年上半年末,M2余额突破149万亿元,比去年同期增加了16万亿元,而现价GDP仅增加了12.3万亿元,货币超发现象越来越严重。

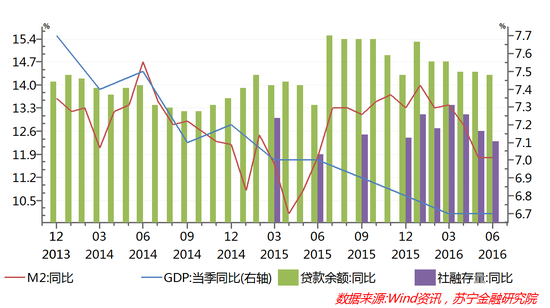

从信贷宽松的角度看,2015年下半年以来,社会融资和信贷急剧扩张,到2016年6月末,金融机构贷款余额首次突破100万亿元,社会融资存量规模更是达到148万亿元。然而,贷款和社会融资的扩张,并没有带来经济企稳回升,2016年一、二季度,GDP增速创下金融危机以来的最低,连续两个季度均为6.7%(参见下图)。由此可见,依靠货币和信贷宽松实现经济企稳回升的前景不容乐观。

图1

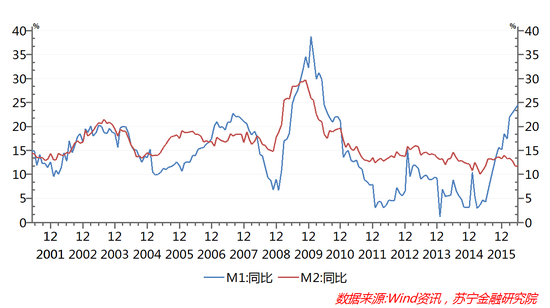

图1第二,M1、M2增速的裂口不断扩大。历史上,M1增速高于M2,一般都意味着经济景气向好,企业活期存款增加说明企业经营活跃,最典型的时间段是2009年10月至2010年12月。而当前情况却完全相反,M1增速从2015年3月的2.9%提高到2016年6月的24.6%,而6月M2增速为11.8%,低于M1增速12.8个百分点。

笔者认为,经济低迷而M1增速高于M2的裂口不断扩大,是当前中国式“流动性陷阱”的独特表现(参见下图)。出现这一现象有四方面原因:一是企业持币观望情绪浓重,企业活期存款增加而投资持续低迷;二是连续不断的降息使得企业存款由活期转定期的意愿不强;三是房地产市场繁荣使得房企积累大量活期存款;四是地方债务置换之后,地方政府形成了大量的政府活期存款。由此可见,利息的下降并没有提升企业的投资意愿。

图2

图2第三,过剩行业的“僵尸企业”、地方融资平台和房地产市场是吸收新增信贷资源的主要渠道。根据瑞银测算,2015年中国六大产能过剩行业(煤炭、钢铁、水泥、平板玻璃、铝、造船)的总负债达到10万亿元,其中仅煤炭和钢铁行业总计未偿付债务达到7万亿元,这里面相当一部分是“僵尸国企”。

与此同时,地方债务和地方融资平台是吸收大规模信贷资源的又一重要渠道。根据财政部公布的数据,2015年末,地方债务余额为16万亿元,而机构测算的地方债务总规模上限大约为24万亿元。值得注意的是,2015年以来实施的地方债务置换计划以来,基本控制住了地方债务的风险,但是该计划是“借新还旧”的过程,并不创造任何新增就业岗位和生产能力。

当然,房地产市场的贷款很大程度上提振了实体经济的景气状况,但却进一步推高了房地产泡沫,扭曲了经济结构。截至今年一季度末,房地产市场累计吸收24万亿元贷款余额,其中个人购房贷款规模为15.18万亿元,包括商品房、保障房在内的房企开发贷款余额为8.82万亿元。以上三者合计贷款余额为50万亿元左右,占整个银行贷款(100万亿元)的半壁江山。

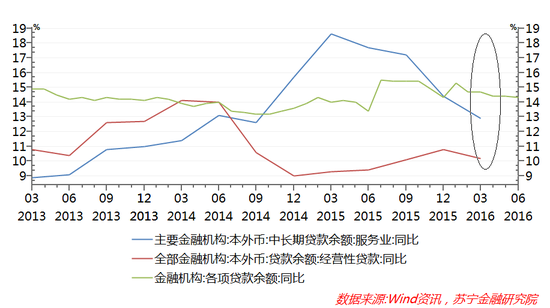

第四,对服务业贷款、企业经营性贷款、小微企业贷款的增长持续低迷。信贷资源的错配,不仅体现在大量的新增贷款主要投向上述三大无效或者扭曲经济结构的部门,还表现为更加需要资金支持的服务业贷款、企业经营性贷款、中小企业依然面临融资难、融资贵的问题。例如,金融机构对于符合经济结构转型的服务业贷款,在经历2014-2015年大幅增长后,于2015年末再次回落到贷款平均增速以下。

与此同时,对于企业的经营性贷款增速,近年来同样是长期低于贷款的整体增速(参见下图)。对于创造大量就业岗位的小微企业来说,截至今年一季度末,全国1170多万家小微企业累计获得银行贷款仅为2429.6亿元,平均贷款额度仅为2万余元,这对企业经营来说无异于杯水车薪,以至于大量小微企业不得不依靠P2P等新兴互联网金融平台来融资,然而,大多数主流P2P平台和互联网金融机构的小额贷款年利率都在15%-20%,融资成本过高。

图3

图3以上四方面挑战,既是当前中国式“流动性陷阱”的特征,也是我国制造业低迷、民间投资负增长以及当前生产者价格(PPI)持续通缩的主要原因。笔者认为,中国式“流动性陷阱”是我国当前总需求不足、供给结构失衡两大问题叠加后的必然结果,就当前而言,进一步宽松的货币政策收效甚微,迫切需要更加积极和扩张的财政政策来重建国内外投资者和企业家对中国经济的信心。

(本文作者介绍:苏宁金融研究院宏观经济研究中心中心主任、高级研究员。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。