文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 连平[微博]

随美国经济复苏态势延续,未来几个月内很可能会进入加息过程,为了减小“中外利差明显缩小”可能对我国造成过重跨境资金流出的压力,而后者又是人民币贬值压力的主要来源,货币当局会慎重选择降息策略。

货币当局会慎重选择降息策略

货币当局会慎重选择降息策略近来市场风云变幻。猪肉价格上涨推动CPI上行,人民币汇率随中间价报价机制改变而一次性贬值,外汇占款出现了有史以来最大的一次下降。外汇占款减少一定会导致降准吗?CPI上行会制约降息降准吗?降息还有多大空间?人民币汇率未来会趋势性贬值吗?等等问题令人瞩目。

去年四季度以来,货币当局已经四次降息三次降准。下半年货币政策相关操作频率将明显降低,但仍有可能小幅降准,降息空间不大并会十分谨慎,人民币汇率将双向波动、弹性加大。三率运行将呈现新格局。

综合性需求可能推动小幅降准

外汇占款下降一定程度上增加了降准可能性,但并非充分条件。在过去较长的一段时间内,外汇占款是我国基础货币投放的一个主要渠道,外汇占款增速的下滑或萎缩,确实会形成基础货币投放缺口,以致于央行[微博]需要运用降准、提高再贷款规模等方式进行对冲以填补缺口,从而达到维持必要的货币供给增速和实现金融支持实体经济稳增长的目标。

近期外汇占款持续下行,7月创出历史单月最大跌幅,全金融机构口径外汇占款下降2491亿元,央行口径外汇占款下降3080亿元。尽管单月降幅有“扩大”迹象,然而相对于当前外汇占款的总规模来说也仅占1%左右,年初至今外汇占款总规模萎缩幅度也不足2%。未来一段时间,如果外汇占款持续下行达到一定程度,并进一步形成并扩大基础货币投放缺口,应该会增加央行降准的可能性。

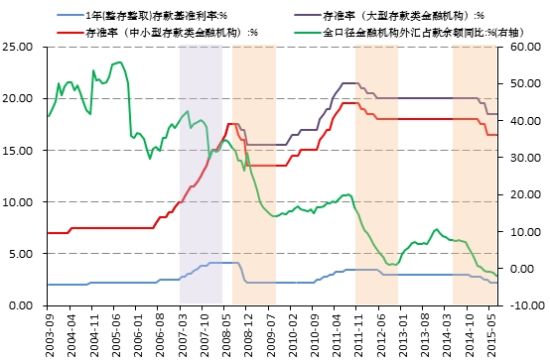

然而,近10年来,我国金融机构外汇占款余额同比增速一直处于中长期的下行轨道上,同期存准率和1年期存款基准利率却并没有呈现出下行的趋势性特征,而是有所反复。可见央行的货币政策调控并不被外汇占款这一因素完全左右,而是会全面综合考虑当期经济环境以及货币投放情况。

除了基础货币对冲外,下半年市场流动性充裕和利率水平下降、增加金融机构信贷投放积极性以更好地稳增长以及推动地方政府债务置换顺利实施等将会形成综合性的降准需求。

降准具有不小的空间,对冲效果较为直接。数据显示,存准率仍处于2007年以来的一个相对高位水平,相对于2008至2009强信贷刺激时期的存准率仍有3%的可操作下调空间。存准率作为数量型货币政策调控工具,下调是对银行业全局信贷投放能力的提升。针对外汇占款持续减少产生的基础货币缺口,降准能够更为直接地产生对冲效果。

图1:外汇占款与基准利率、存款准备金率

图1:外汇占款与基准利率、存款准备金率降息面临两方面平衡需求的制约

经过四次降息,存贷款基准利率明显下降。以1年期存款基准利率为例,已几乎是10多年来的最低水平,1年期贷款基准利率也已降至4.85%的10多年来最低值。从对冲外汇占款持续走低导致的基础货币投放缺口来看,降息由于其价格型调控工具的特征,对冲作用相对间接,难以起到立竿见影的效果。

从进一步促进社会融资成本下行的角度看,降息似乎仍有必要。但未来降息政策运用将受到两方面平衡的挑战,即降低融资成本与控制资产价格上涨的内部平衡和合理引导资本流动的内外平衡。

一方面,降息有必要前瞻地考量其对资产价格和物价等可能造成的影响。前期降息降准的效果已经开始显现,金融机构贷款利率持续回落,进一步降息的必要性下降。从以往货币政策对实体经济的影响有约两个季度的滞后期看,下半年名义贷款利率还会进一步下降。

有必要指出两点,一是当前实际利率水平较高主要原因不是利率水平高,而是PPI负值较高;二是PPI负值高主要不是需求问题,而是国际大宗商品价格持续在底位徘徊。在这种情况下,如果大宗商品价格降幅持续大于PPI的降幅,则在其他成本变化不大的情况下,实际利率较高对企业的实际压力并没有其所显现的那么大。

未来降息对缓解实际利率水平较高的效应将明显递减,但同时对资产价格上涨的潜在推升力却可能增强。

另一方面,受连续降准降息的影响,目前中美利差已经明显收窄。目前一年期国债收益率中美利差只有1.5%左右,属于长期来看的较低水平,而去年和今年初大部分时间这一利差都在3%以上。随美国经济复苏态势延续,未来几个月内很可能会进入加息过程,为了减小“中外利差明显缩小”可能对我国造成过重跨境资金流出的压力,而后者又是人民币贬值压力的主要来源,货币当局会慎重选择降息策略。

外汇占款减少不能决定人民币进入贬值周期

外汇占款减少是我国国际收支状况和相关货币金融管理政策取向的具体反映,并不会直接决定人民币汇率是否进入贬值周期。从当前我国的国际收支数据所反映的情况来看,尽管资本和金融项目已经连续五个季度出现逆差,累积达1502亿美元,但我国经常项目仍总体维持顺差态势。经常项下数据显示进口出现明显萎缩。

2014年底,出口与进口累计同比增速差为5.56%,截至今年7月,这一增速差扩大为13.78%。相对于进口变化,出口并不弱。尽管服务贸易逆差较大,经常项下的强势顺差状况仍会维持一段时间,对资本和金融账户的资金净流出带来的人民币贬值压力起到缓释作用。

其实,外汇占款变化和人民币汇率波动都是国际收支变动的结果。而货币当局可以通过外汇占款减少,来增加市场外汇供给以调节市场供求关系,从而影响汇率。这一点与过去外汇占款持续增加而人民币也并非是持续同步升值一样。

图2:外汇占款与人民币汇率

图2:外汇占款与人民币汇率目前,我国外汇市场供求状况基本反映了我国国际收支的变化状况。而国际收支是“外汇占款—国际收支—外汇供求状况—人民币汇率”这个逻辑链条上的核心和基础。国际收支状况在外汇占款变化上得到了一定程度的反映,也决定了外汇市场供需情况。外汇占款下降反映的可能就是国际收支顺差减少;为维持一定幅度的顺差,也就形成了人民币的贬值预期。

多重因素制约人民币趋势性贬值

影响人民币汇率趋势的根基性因素应是中国经济运行状况。近期,国际市场对于中国经济增长是否能够坚守住7%的水平产生了很大质疑。由负面情绪导致的资金净流出,最终反映在外汇占款的持续减少上,并带来人民币贬值预期。

然而,随着我国经济增长企稳,过度的负面情绪将会缓解并转变,预期稳定将有助于资本流动趋向平稳。事实上,主要受中国经济运行变化影响的资本流动,已在很大程度上并较为直接地影响了人民币汇率的波动方向和幅度。事实上,从上世纪八十年代以来,发达国家就已经出现了一个趋势,即资本流动取代贸易收支成为影响汇率的第一因素。

从国内战略着眼,随着全面深化改革工作的细化落实和新型城镇化建设不断推进,未来一段时间内基础设施建设、房地产、国企改革、科技创新型产业将成为新的经济增长动力源。依靠本币贬值刺激出口快速增长的路径,既不利于境内企业技术革新和产业转型升级,也会增加由“市场份额压力”带来的国际贸易摩擦。

从长远来看,进入贬值周期并非治疗中国经济的一剂良药,与新常态内涵要求南辕北辙;维持汇率在双向波动下基本稳定、倒逼出口企业转型升级,提高产业承受能力才是固本之策。当然,在供求关系推动下人民币小幅阶段性贬值有助于减轻出口压力,与战略要求并不相悖。

再着眼于国际战略,人民币趋势性贬值不利于当前正在实施的“一带一路”战略和“人民币国际化”战略向前推进。“一带一路”有可能会使多边贸易和其他诸如信贷、投资合作等经济往来较大部分采用人民币进行计价和结算。人民币大幅贬值显然与这两大战略格格不入,不利于国家经济利益和国民福利的提升。

鉴于人民币资产定价相对较高并会长期保持,人民币在国际上作为负债货币的发展会较为缓慢。因此即使贬值也难以带来人民币作为负债的国际化的迅速推进。近期人民币报价机制的完善,技术性修正前期高估部分,只是人民币汇率机制市场化的必经步骤,而非事关国际贸易的竞争性贬值,不应被解读为人民币进入贬值周期的强预期。

国际贸易格局将制约人民币“主动”进入贬值周期。数据显示,中国已连续两年成为全球第一的货物贸易大国。2004年我国出口的国际市场份额为6.4%,而2014年则已达到12.3%,是为全球第一,也是有史以来正常情况下的一国最大份额。

如果此时此刻人民币进入贬值周期,势必推动我国出口的全球市场份额进一步提高,必将导致主要贸易伙伴形成强烈对抗情绪,进而对我国带来更多的贸易摩擦,因而贬值有可能得不偿失。

降息则主要是通过国内外利差来影响外汇市场供求关系。通常情况下,如需本币贬值,可采取降息的措施;反之,则需要维持利率稳定甚至加息。目前,由于我国资本和金融账户并未完全开放,利率调整对人民币汇率的影响受到一定程度的制约,但影响依然不小。降息是人民币贬值的重要原因,也是外汇占款减少的间接原因。

CPI上升无碍货币政策维持宽松格局

近期CPI持续回升至年内高点,受局部食品价格影响较大,并未形成明显通胀压力,也基本不会对货币政策操作空间构成影响。7月份数据显示,CPI同比上涨1.6%,连续两个月上升至年内最高。其中食品价格上涨2.7%,非食品价格涨幅还有所下降。

而食品价格涨幅扩大主要受猪肉价格大幅上涨的影响。此轮猪价大涨与之前几次猪周期又有所区别,市场没有出现食品价格普涨的格局,例如水果、蛋、牛肉等今年以来价格都持续回落。而市场猪肉的生产结构已有较大改善,供给正在迅速跟上,明年供求关系会逐渐趋于平衡。因此,近期CPI的回升并不意味通胀压力已经很大,即使到明年,CPI整体还是会维持在相对温和的水平,应该不会挤压宽松货币政策的实施空间。

图3:外汇占款与M2、CPI

图3:外汇占款与M2、CPI近年来CPI运行趋势与货币政策的关联度有所弱化。在过去很长一段时期内,我国M1和CPI的运行有较强的趋势性相关关系。通常货币供给增加后三至四个季度基本上会表现为物价水平上涨,通胀明显表现为货币现象。当时CPI处于上升通道的确会限制央行宽松货币政策的操作空间。

然而时至今日,随着我国金融市场主体、产品、业务种类、市场类型等不断地丰富和发展,CPI已经不再是吸收货币供给的重要渠道,大量的货币供给可能在其他资产价格变化上得到反映,进而使得CPI与货币供给的关联关系显著降低,甚至出现过阶段性背离(2010年M2和CPI增速背离)。有鉴于此,当前CPI上行趋势尚不会实质性地影响降准、降息的操作空间。

尽管如此,鉴于货币因素对物价的影响力较大并较为直接,未来还是需要对CPI上涨加以密切关注。未来随市场利率水平下行,CPI进一步回升,当局若要加大力度实行宽松局面,就必须充分考虑货币政策效应的前瞻性。

(本文作者介绍:交通银行首席经济学家。中国金融40人论坛成员和理事。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。