文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 周昆平

短期来看,“规模扩张”式发展思路面临重大挑战,如果不重视资管能力的提升、底层资产的穿透化管理、运作模式的透明化管理,形成理财业务规模增长的阻力。

周昆平:严监管下的银行理财业务走向何方?

周昆平:严监管下的银行理财业务走向何方?近日,银行业理财登记托管中心发布了《中国银行业理财市场年度报告(2016)》,权威披露去年银行理财业务规模、结构等各方面详实的数据,展示这个规模约30万亿元市场的全景图。那么,报告揭示了哪些特点以及未来的趋势会如何呢?

1、监管和银行经营思路的变化是今年一季度理财总规模几乎零增长的原因

银行理财总体规模告别高速增长的迹象从去年四季度已经比较明显。根据银行业理财登记托管中心发布的《中国银行业理财市场年度报告(2016年)》,2016年10月、11月和12月的月度环比增长分别为0.8%、0.8%和-0.2%。全年来看,2016年全年规模新增5.55万亿元,低于2015年全年的8.48万亿元。根据银监会通报披露的最新数据,2017年4月末,银行业金融机构理财产品余额为30万亿元,仅比2016年年末增长0.95亿元。拉长视角来看,近五年银行理财可谓超高速增长,从2013年首次突破10万亿到2016年4月末突破30万亿,年均增速达到40%以上。对于从业人士而言,对理财业务从超高速增长回归到常态化增长早有预期,对回归“资管本源”的大讨论其实从2014年理财业务十周年的时候就已经开始。

近期银行理财业务规模增长放缓相关的因素包括:一是央行层面的宏观审慎监管对银行理财业务规模扩张存在约束。自去年四季度传出央行拟将表外理财纳入MPA考核的消息后,商业银行普遍在全行层面对理财业务进行统筹规划,从而导致理财业务的整体扩张规模有所放缓。

二是在银监会加强对理财业务监管的背景下,理财业务增长势必放缓。2016年末理财余额同期增长了5.55万亿,其中同业理财贡献2.99万亿,占比为54%,成为2016年理财规模增长的重要贡献力量。2016年下半年同业理财的爆发式增长中,确实存在一些套利行为、嵌套行为、杠杆行为。

在监管的引导下商业银行普遍在资管业务的层面多举并措“回归资管本源”,实施了自查存量、控制增量等各项措施,在此过程中理财规模增速也出现了明显放缓。三是各家银行的理财业务发展思路已经出现分化。市场占比较高的大行和部分股份制银行在谋求规模稳步发展的同时,不再推崇“规模至上”的业务模式,而是主动回归资管本源、培育优质客户、开展产品创新,包括大力推动净值型产品转型和私人银行产品的研发等,均需要一段时间方见成效。

2、银行同业类产品兑付客户收益的大幅提升更多地反映了同业理财产品的规模扩张

2016年,银行兑付给同业的总收益额由2015年的758亿元大增至2016年的1659亿元,增加901亿元,增幅近120%。而兑付给一般个人客户的总收益额同比下降2.4%。产生这样分化的主要原因有哪些?2016年,同业理财是银行理财规模增长的重要推力,随之而来也产生了一些新变化,包括银行业理财产品收益情况的变化。

在比较个人理财产品和同业理财产品兑付收益时,不仅要考虑兑付的绝对金额,还要考虑兑付的相对比例。在收益的绝对金额方面:2016年,一般个人类产品兑付客户收益4,582.7亿元,占全市场兑付客户收益的46.89%;银行同业类产品兑付客户收益1,658.9亿元,占比为16.97%。

在考虑到相对收益时,我们简单使用2016年底的理财产品存续余额作为收益率的分母:截至2016年底,一般个人类产品存续余额为13.46万亿元,占全部理财产品存续余额的46.33%,较年初下降3.2个百分点;银行同业类产品存续余额为5.99万亿元,占全部理财产品存续余额的20.61%,较年初上升7.84个百分点。

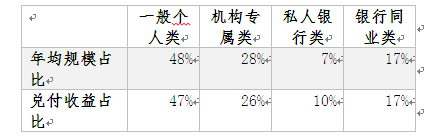

综合来看,个人理财产品的兑付收益占比为46.89%,但规模占比为46.33%;同业理财产品的兑付收益占比为16.97%,但规模占比20.61%;两者的兑付与收益是较为平衡的。从下表来看,忽略了产品风险、产品底层资产等个性化要素的情况下,现有的主要四类理财产品的兑付与收益都相对较平衡。

表1 数据来源:2015年和2016年《中国银行业理财市场年度报告》

表1 数据来源:2015年和2016年《中国银行业理财市场年度报告》注:私人银行理财产品的收益占比高于规模占比则体现了私人银行理财产品“高风险、高收益”的资管特点。

简单而言,银行同业类产品兑付客户收益的大幅提升更多地反映了同业理财产品的规模扩张,而非个人理财产品和同业理财产品的分化。

3、银行理财业务大有可为

新的监管环境下,利用银行理财业务规避监管的行为将被抑制。央行年初将表外理财纳入MPA考核在短期抑制了表外理财业务的规模扩张趋势,今年以来银监会“三三四”对各类套利行为的严监管也促使银行对理财业务的重视审视和定位。短期来看,“规模扩张”式发展思路面临重大挑战,如果不重视资管能力的提升、底层资产的穿透化管理、运作模式的透明化管理,形成理财业务规模增长的阻力。

然而,考虑到理财业务对实体经济的支持力度较大,未来理财业务在监管的导向下有望进一步发挥支持实体经济的积极作用。2016年底,理财资金通过配置债券、非标准化债权类资产、权益类资产等方式投向了实体经济的规模为19.65万亿元,占理财资金投资各类资产余额的2/3以上,较年初增加了3.77万亿元,增幅为23.75%。在底层资产穿透的前提下,以是否支持实体经济为准绳,理财业务仍将继续在正确的轨道上有序发展。

此外,理财作为居民资产保值增值的主要手段,既符合大多数投资者的风险偏好,又是居民参与资本市场、分享经济增长成果的重要渠道。在回归理财业务“代客理财”本源的大前提下,银行理财业务从“规模为王”的时代步入“百花齐放”和“客户为王”的时代。尤其是今年以来,私人银行客户需求旺盛,对资产多样性、资产配置能力均提出较高要求;与此同时,资本市场出现了多种风险管理工具、资本市场也呈现持续开放的气象,资金端和资产端都为银行理财业务整装再出发创造了有利条件。

展望未来,商业银行自2004年发展理财业务至今十多年的时间里,已经成长为居民信赖的、风险稳健的资产管理人。此次央行从宏观审慎监管的角度、银监会从行为监管的角度对商业银行理财业务进行全方位监管,将为年轻的银行资管行业参与大资管竞争夯实制度基础。未来,以客户为中心的产品创新、投资领域创新、销售和服务模式创新将层出不穷,银行理财业务大有可为。

(本文作者介绍:交通银行发展研究部(金融研究中心)首席研究员、副总经理。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。