文/新浪财经意见领袖(微信公众号kopleader)专栏作家 陈广垒

进入21世纪,国内许多大型企业集团在监管机构的容许和支持下纷纷涉足金融业,且以“产融结合”的名义在金融各细分领域大举扩张。但是,产融结合真的那么美好吗?这种对金融业的热衷真的能够促进企业乃至宏观经济发展吗?本系列案例研究旨在通过国内外的产融结合案例来提供一些有益的探索。

一、从内部资本市场到系统性重要金融机构

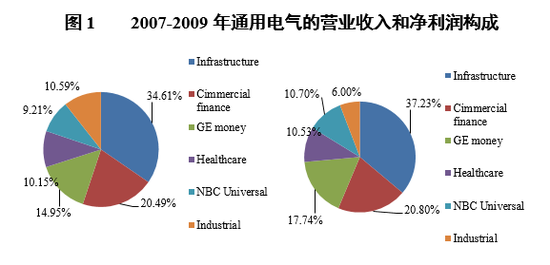

通用电气(General Electric., Co,GE)始建于1892年,是领先的多元化跨国公司,业务范围涵盖医疗、航空和新能源等众多领域。通用电气金融业务的发展与美国金融产业的发展是同步的,并与美国现代工商企业的发展密不可分。作为组织结构的创新者之一,通用电气的“M”型组织结构为其在美国金融业发展不成熟的早期创建内部资本市场(Internal Capital Markets,ICM)创造前提条件 。Alchian(1969)通过观察通用电气各事业部间的财务交易行为,提出内部投资资金市场(Investment Funds Market)概念,籍此演化出内部资本市场(Internal Capital Market,ICM)并成为多元化美国公司的重要经营特征。这种变相的金融行为也是与美国1933年《格拉斯—斯蒂格尔法案》(Glass-Steagal Act of 1933,又称1933年银行法)对金融业务的严格分业监管是直接相关的。在20世纪80年代席卷美英等发达国家的放松管制浪潮冲击下(如英国伦敦城的金融大爆炸(Big Bang)),许多非金融企业开始通过提供“非银行的银行”(nonbank banks)业务不断侵蚀《1933年银行法》规定的商业银行提供的金融业务。其中尤以具有传统内部资本市场发展成熟的通用电气为典型。在CEO韦尔奇(Welch)的直接领导下,通用电气大举进军金融业,特别是消费者金融业务,金融业务不但为集团提供超过1/3的利润,而且是全球领先的金融机构之一,并在商业地产和飞机租赁等业务居于领先地位(见图1)。

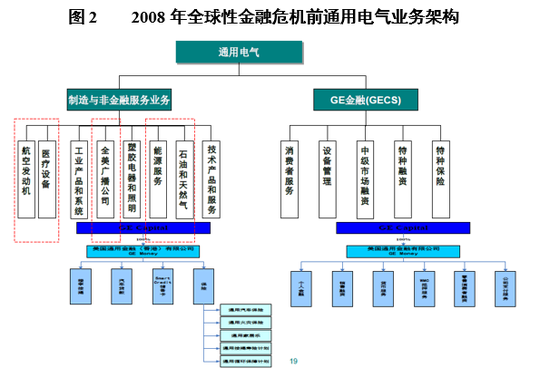

在2008年全球金融危机爆发前,通用电气来自金融业务的营业收入和净利润增长率均超过整体增长率。例如,2003-2007年,通用电气来自金融业务的营业收入和净利润分别增长88.82%和122.94%,而整体营业收入和净利润增长率分别为67.87%和76.07%。借助于通用电气AAA级信用评级,通用电气的金融业务通过低成本融资优势大举扩张,并涉足商业信用卡、租赁和再保险等几乎所有非银行金融服务,是美国第七大金融机构,也是全球最大的零售商贷款提供者。例如,2008年,通用电气旗下从事金融业务的全资子公司GE Capital资产规模一度达到5380亿美元。伴随着金融业务的快速扩张,通用电气的市场价值也一度位居全球第二,成为实业与金融业结合的典范,是全球最大和最成功的多元化公司(见图2)。例如,在Welch任期内(1981-2001),通用电气的市场价值增长40倍,成为资本市场的标杆性企业。

数据来源:2007年年度报告中“分部报告”部分。

数据来源:2007年年度报告中“分部报告”部分。 资料来源:根据通用电气各年度报告和相关咨询报告整理而得。

资料来源:根据通用电气各年度报告和相关咨询报告整理而得。不可否认的是,通用电气金融业务的发展与美国的产业结构变迁是一致的,有其内在合理性。在经历五、六十年代的高速增长后,美国经济在七十年代开始出现滞涨,并在八十年代开始出现以放松管制为特征的经济发展态势,而金融业得逢其时地快速发展。例如,Ford(2015)年研究指出,1950年金融业务仅占美国国民生产总值的2.3%;在金融管制大放松的背景下,金融部门利润占比从1978-1997年的13%增长到1998-2007年的30%,资产占比也由1980年的55%迅速攀升到2000年的95%。因此,通用电气通过在金融产业的快速扩张以实现营业收入和净利润的快速增长是理性的选择。

二、从系统性重要金融机构到基础工业设施提供商

在2008年全球性金融危机的冲击下,世界经济出现“大停滞”(the Great Stagnation)。美国经济增长开始长达八年的缓慢复苏;欧元区和日本不但陷入通缩泥淖难以自拔,而且复苏乏力且不稳固;新兴市场国家或者地区则遭受资本流出和大宗商品价格下跌的双重打击。金融产业过度化发展及其引发的内在经济增长波动及其对就业市场的影响开始为世界各国政府所重视,并开始采取如立法或者协调全球金融监管政策(如G20)等来促进全球经济稳定增长和充分就业。

在美国经济过度金融化的背景下,GE Capital虽然只涉及产品租赁业务的5%但却提供1/3以上的净利润。例如,GE Capital在2014年提供42%的净利润。但是,在金融危机冲击下,GE Capital也面临较大的经营困难(如流动性危机),并拖累通用电气的信用评级被标普和穆迪于2009年3月从1956年以来的AAA下调至AA+,也被迫向伯克希尔哈萨维公司(Bershire Hathaway)发行30亿美元优先股补充资本,并求助美联储购买商业票据注入流动性。2008年,通用电气市场价值一度缩减至2640亿美元,创17年历史新低,资本市场也开始质疑信用风险及其稳定性。

考虑到GE Capital的业务规模、业务复杂程度及其对区域或者全球金融稳定造成的重大影响,美国金融稳定监管委员会(Financial Stability Oversight Council, FSOC)于2013年6月将其认定为“系统重要性金融机构”(Systemically Important Financial Institutions,SIFI)。根据2010年《多德-弗兰克华尔街改革和消费者保护法法案》(Dodd-Frank Act of 2010),被列入“系统重要性金融机构”将纳入美联储的伞型监管框架,而且FSOC有权建议实施更为严格的审慎监管标准,如更多的资本补充、更频繁的监管检查甚至可以强制分拆 。

考虑到GE Capital被纳入“系统重要性金融机构”将面临更为严厉的金融监管及其对非金融产业(如航空和医疗)等可能造成的消极影响,2013年通用电气CEO伊梅尔特(Immelt)宣布考虑剥离金融业务,并最终于2015年4月决定退出绝大部分金融业务,仅保留与产品直接相关的飞机租赁和能源等金融业务,并提出在2018年将金融业务提供的利润从2014年的42%降低到10%,产业部门利润则由58%提升至90%,并旨在通过简单化和高价值业务使其成为全球最好的基础设施和技术公司。通用电气剥离金融业务的决策也受到资本市场的积极响应,当日股价涨幅创2009年以来最高,且得到信用评级机构的认可。例如,标普于2015年4月确认其为AA+,前景展望为“稳定”。

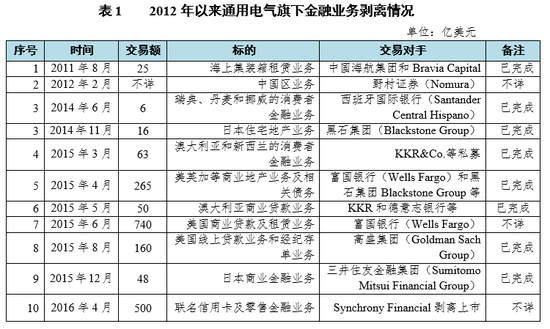

从2013年开始,通用电气陆续剥离大部分金融业务(见表1)。其中,对金融业务的剥离于2015年达到顶峰,这也是造成通用电气虽然位居美国2016年度《财富》500第11位但亏损额(61.26亿美元)也位列第8位的根本原因(前十位大多数为化石能源类公司)。截止目前,通用电气已签约出售1800亿美元的金融资产,其中1560亿美元已完成。在历经2016年4月份申请后, 6月份GE Capital成为第一家被解除“系统重要性”金融机构的公司。

资料来源:根据《金融时报》、《华尔街日报》和路透等财经报道整理。

资料来源:根据《金融时报》、《华尔街日报》和路透等财经报道整理。促使通用电气剥离金融业务的主要动因可能来自三方面:

一是巨大的监管压力。在被作为“系统重要性”金融机构后,GE Capital将必须面临更高的审慎监管标准,如不断补充资本来提高各类资本充足率指标,这将对经营业绩(如资本回报)的可持续增长造成重大不利影响。

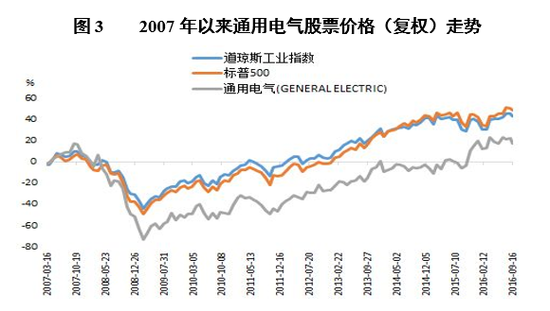

二是资本市场压力。自2001年Immelt担任CEO以来,通用电气股价在绝大多数时期低于其上台伊始的40美元/股。在2008年全球金融危机后,通用电气的股价(复权后)长期在30美元/股以下徘徊,且均逊于道琼斯指数和标普500指数(见图3)。即使在2015年宣布仅次于苹果公司的500亿美元股票回购计划后也对通用电气的股价提升有限。这遭致资本市场投资者的不满和信任危机。

注释:以2007年1月收盘价(34.91美元/股)为基准的复权通用电气股票价格走势。 资料来源:根据Wind相关数据整理。

注释:以2007年1月收盘价(34.91美元/股)为基准的复权通用电气股票价格走势。 资料来源:根据Wind相关数据整理。三、对通用电气剥离金融业务的思考

GE是最古老的道琼斯指数成分公司之一,金融业务长期提供近1/3以上的净利润,且在消费者金融和零售商信用卡等领域占据领先优势,但为什么又坚持要剥离金融业务并回归基础工业设施提供商呢?这主要涉及到如何回答三个存在递推关系的问题,即GE是为谁的利益而存在的?商业模式是什么?核心竞争力又是什么?对这个三个主要问题的回答,实质上构成对企业本质的认识。

(一)企业主要是为谁的利益服务的?

虽然企业本质上是各种利益相关者的集合,但在现实经济生活中,企业依然是为股东的利益而存在,但这种存在并不是以损害其他利益相关者为代价的,而且还应当最终有利于促进社会、经济和政治的最终的发展(参见《企业是为谁的利益而存在的?》)。作为信誉卓著且具有悠久历史的美国公司,通用电气的股权结构也是高度分散的,且机构投资者云集,持股5%以上的股东分别是黑石(BlackRock,5.38%)和先锋集团(The Vanguard Group,5.09%)。在始于80年代股东积极主义的影响和冲击下,通用电气股权的长期低迷遭致股东不满。例如,机构投资者Nelson Peltz透过Trian Fund敦促通用电气剥离拖累利润增长的金融业务。为了提振股价以迎合投资者的需要,通用电气除通过35亿美元的现金分红外,还进行总额为500亿美元的股票回购。但是,这些举措并不能从根本上改变股价长期低迷的现实,而剥离资本占用较多的金融业务、回归工业制造则成为重要甚至唯一的选择。从股票市场表现看,在2015年4月10日GE宣布剥离金融业务时,当日公司股价上涨11%,这是2009年3月12日以来单日涨幅最高的一天 。

此外,从资本市场表现看,多元化公司股票的折价现象也使得通用电气有必要剥离与核心工业制造业不相关的金融产业 。这也是提振股价的重要手段之一。

(二)企业的核心竞争力是什么?

作为以制造业起家的知名跨国公司,通用电气回归工业制造主业是必然选择。这是因为在社会大分工和产业专业化的大背景下,实体产业发展金融业务的根本目的在于发展壮大现有产业,并通过低成本、大规模、多样化的直接间接融资不断提高产业资本的利润率。但是,在通用电气金融产业发展过程中,GE Capital的许多业务如房地产(商业和住宅等)和商用信用卡等与航空、医疗和新能源等核心制造业并不相关,金融业务正在“异化”为越来越独立的业务板块。

与实体经济相比,金融业是以风险管理为盈利手段的,且具有高度的“顺周期”特征(包括房地产业务)。这必须要借助于衍生工具来管理和对冲风险。这与非金融业务天然具有的“自然对冲(套期)”是截然不同的。例如,通用电气可以通过长(工业动力系统和能源)、中(航空发动机和医疗设备)、短(家电、金融和娱乐)周期的业务组合是“平滑”经济周期的影响。此外,即使是GE Capital的现有金融板块也无法满足既定的“数一数二”竞争战略发展要求的。例如,GE Capital的商业地产业务是无法与黑石集团相竞争的,而在金融危机前贸然进入的次级贷款领域最终以亏损10亿美元退出。反之,通过聚焦具有核心竞争力的基础工业设施业务,并通过其首创的“工业互联网”来不断优化制造流程、降低成本和提高效率,通用电气更能够获取长期、稳定的产业利润,并迎合资本市场的需要。这也就是为什么我们看到在剥离绝大部分与主业不相干金融业务的同时,却保留为航空、能源和医疗等直接相关的核心产业提供金融服务的金融业务的根本原因。

(三)企业的商业模式是什么?

金融业务和非金融业务的商业模式(或盈利模式)是存在显著差别的,即企业的商业模式是以交易为导向还是以客户为导向?与金融业务相比,非金融机构的商业模式是通过为居民和非居民(如工商企业)提供有竞争力和有价值的产品或服务来实现盈利的,且客户的需求在相对较长时间是稳定和可持续的(见表2)。这在收入(益)表现形式上差别最为明显。金融业中的交易性业务的收益通常表现为利得(含交易账户的价差或者投资类证券的转让价差),这与其客户是交易对手直接相关,具有“零和博弈”特征,投资类业务的收益则表现为利息收入和股息收入等,而这些又来源于非金融产业的价值创造。相比之下,非金融业务的收益则是通过为客户提供有价值的产品或者服务来获取稳定且可持续的产业利润,如产品销售收入或者服务收入,这种价值性服务能够更好地促进社会总价值提高的。为了获取这种产业利润,非金融产业必须要不断加大对研发和培训等支出的投入,这也是有利于宏观经济的长远、可持续发展的。

因此,通用电气剥离金融业务,除出于在不断强化的金融监管下现有金融业务无法再像2008年金融危机前那样提供可观的经营回报外,更重要的是这种基于交易对手的金融业务先天具有的波动性和短期化,并在很大程度上“逆转”的企业文化。事实上,金融机构和非金融机构的企业文化是存在很大差别的。例如,投资银行先天具有激进的“狼性”文化,而这点不但不容于传统的商业银行业,更有异于以客户为中心的工业制造业。当金融业务和非金融业务在企业集团内部并存时,商业模式差异也使得在激励约束机制设计上也存在很大差别,并有可能进一步加剧业已不协调的企业文化传统。

综上所述,通用电气剥离金融业务、回归基础工业设施提供商在当前资本市场和全球产业竞争架构下是合理的选择。

二O一六年九月十八日

参考文献:

1、Berger,P.G, and E.Ofek.1995. Diversification’s Effect on Firm Value. Journal of Financial Eeconomics,37:39-65;

2、Ford,M.2015.Rise of the Robots(Basic Books, Inc., New York);

3、Foroohar,R.2016.Makers and Takers(the University States by Crown Business, Inc., New York);

4、Montgomery,C.A.,1994.Corporate Diversification. Journal of Economic Perspectives,8:163-178;

6、Prahalad,C.K.,and G.Hamel,1994.Core Competence of the Corporation. Harvard Business Review,65:43-59;

7、Williamson,O.E,.1965.Innovation and Market Structure.Journal of Political Economy,LXXIII:67-73;

8、Williamson,O.E,.1975.Markets and Hierarchies:Analysis and Antitrust Implications(Collier Macmillan Publishers, Inc., New York);

9、罗斯,赫金斯(刘园译).2007.商业银行管理(原书第七版).北京:机械工业出版社。

(本文作者介绍:中北京金融街投资(集团)有限公司总经济师)

责任编辑:陈永乐

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

闂傚倷绀侀幖顐﹀磹缂佹ɑ娅犳俊銈傚亾妞ゎ偅绻堥、娆撴倷椤掆偓椤庡繘姊洪幐搴㈢叄闁告洘蓱缁傛帒鈽夐姀锛勫弳濠电偞鍨堕悷褔鎮¢鐐寸厵妤犵偛鐏濋悘顏堟煙瀹勭増鍤囩€殿喗鎸抽幃銏ゅ川婵犲啰妲曢梻浣藉吹婵敻宕濋弴鐘电濠电姴娲㈤埀顒€鍊块崺鈩冨閸楃偞璐¢柍褜鍓ㄧ紞鍡樼濠婂牆绀傚┑鐘插绾剧厧霉閿濆娑у┑陇娅g槐鎺楀矗濡搫绁悗瑙勬磸閸斿矁鐏掗梺鍏肩ゴ閺呮粓骞嗛敐鍛傛棃鎮╅棃娑楃捕闂佽绻戠换鍫ョ嵁婢舵劖鏅搁柣妯哄暱閸擃參姊虹化鏇炲⒉婵炲弶绻勭划鍫⑩偓锝庡枟閸嬶綁鏌涢妷鎴濇噹閳敻姊虹紒妯尖棨闁稿海鏁诲顐㈩吋閸涱垱娈曢梺鍛婂姈閸庡啿鈻撻弻銉︹拺闁告稑锕ョ粈鈧梺闈涙处宀h法鍒掗銏犵<婵犻潧瀚Ч妤呮⒑閻熸壆浠㈤悗姘煎枤婢规洟鏁撻敓锟�闂傚倷鑳剁划顖炲礉濡ゅ懎绠犻柟鎹愵嚙閸氳銇勯弮鍥撳ù婧垮€栫换娑㈠箣閻忔椿浜滈锝夊箮閼恒儱浠梺鎼炲劤閸忔ê顬婇鈧弻娑欐償椤栨稑顏�