【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

新浪财经房产|大眼楼管 肖恩

引言:对于房地产来说,规模背后总离不开“杠杆”二字,融资一直是房企运作中非常关键的一个环节。而融资成本的高低则在一定程度上反映了房企的综合实力,未来也会对其整体竞争力产生较大影响。疫情后境内融资迎来短暂宽松窗口期,众房企纷纷抓住机会积极“补血”,而此前火热的海外债则有所降温。不过部分房企融资利率低至2%-3%左右,而有些房企虽较此前利率有所降低,但仍高达8%以上,甚至达到10%。新浪财经大眼楼管特推出“资金成本下降,谁的利率还在高位”系列报道。

相关阅读:

(一)从金地集团“耍流氓”说开去 利率下降后房企融资成本分化

(四)高息发债|新湖中宝美元债成本达11% 投资中信银行账面巨亏

蓝光发展作为西南地区主要的头部房企之一,2019年全口径销售额达到1012.37亿元,突破千亿规模,位列行业第33位。自2015年上市以来蓝光的销售额复合增长率达到54%,不过,快速增长期只有2017年和2018年,2019年后劲不足,同比增速仅18.7%,这还是在销售均价同比下降13.12%情况下的销售成绩。

今年来,受疫情影响,2020Q1公司实现营业收入53.1亿元,同比减少7.9%,归母净利润5.1亿元,同比增长3.8%;净利润增速高于营收增速主要系公司公允价值变动净收益1.25亿元,较上年同期的0.06亿元大幅增加。

实际上,蓝光发展也遇到了瓶颈。

其一,是多元化布局。自2015年以来蓝光发展谋求的多元化迟迟未能成形,就连商业地产类营收占比也逐年下降,而住宅及配套相关营收则由2015年61.6%升至2019年的83%。由于业务类型的逐渐单一化,导致蓝光发展迟迟未能真正走出成渝地区,截止去年底,公司在成渝地区的营收占比依然近5成。而此前在成渝地区的销售占比甚至超过60%,2018/2019年有所好转,这一改变反应在营收上预计可能在2020年或2021年。

其二,是土储瓶颈。尽管蓝光发展2019年新增土储建筑面积约1121万方,拿地金额同比增长45.6%达到357.7亿元,但截至期末总计土储货值约2700亿元,仅能满足未来两年左右的销售。若考虑部分销售预期并不好的项目,蓝光发展要想实现客观的销售增速,持续拿地是必不可少的,可供观摩选择的空间相对更小。

不过,2020年公司计划土地投资额度控制在400亿元以内,预计蓝光发展将保持当前的紧平衡状态,销售增速超预期的概率不大。

但自从换了总裁,蓝光发展变了!

去年12月,蓝光聘任原华润高级副总裁迟峰为公司新任总裁,迟峰号称是华润开拓华东市场的功臣,深耕华东多年。且在2019年期间,蓝光发展在上海举行了新总部入驻仪式,形成“上海+成都”双总部战略,上海及华东成为了蓝光走出成渝的主要支撑点。

迟峰认为,蓝光发展的土地储备需要进一步提升,并且过去存在明显的区域发展不均衡等问题。而迟峰也用真金白银在市场增持公司股票的方式来表达对于蓝光“东进”战略的支持,5月6日至5月7日,迟峰买入蓝光市值达到1010.37,成本约在5.6元附近,截止发稿已浮亏8%左右。

蓝光全国化布局昭然若揭。

今年一季度尽管受到疫情影响,但蓝光发展依然新增10个项目,新增土储计容建面98.9万平方米。其中在3月份就新增7幅土地项目,拿地节奏开始在近期提速,而4月新增9个项目,土地面积885.99亩,较3月拿地面积393.01亩增加125.44%。

从区域来看,4月份蓝光发展取得的项目分别在在南京、常州、南海、盐城、南阳、长沙、襄阳、桐乡、阜阳等华东、华中地区。3/4月合计土地成交价款达100亿元,2个月拿地接近全年预算的四分之一。

可融资有点跟不上趟儿。

相较于3/4月大额度的拿地支出,蓝光发展今年来在债券市场的融资仅有3次,约合人民币27亿元人民币,且融资成本与去年几乎处在同一水平。

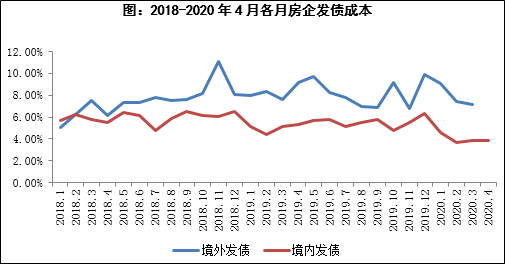

而在此期间,在新冠肺炎疫情影响下,全球央行先后放水救市稳经济。克而瑞数据显示,3月发债最高的企业为世茂房地产,发行了3笔共70亿元的公司债,融资成本均在4%以下,中海发行的3笔共计10亿美元境外优先票据,利率水平仅在3%左右。在今年以来的几个月中,房企海外发行美元债的平均成本在6%左右,而在境内发行债券的平均成本在3%左右,且在2、3月份明显下降,境内外的宽松环境确实改善了房企的融资成本。

相比之下,蓝光发展在3月发行的美元债利率达到9%确实明显高于行业平均水平,而在四月份融资成本下降的背景下,中期票据融资成本依然保持在7.2%的水平,远高于行业境内融资成本。

融资成本居高不下的背后是蓝光转差的财务状况。

截止今年1季度期末,公司扣除预收账款的资产负债率同比提升0.5个百分点至49.3%,而净负债率则较上年末提高13.5个百分点至93%,杠杆率有所上升,这是公司自2016年以来杠杆率以来的首次大幅度反弹。

在手货币资金260.4亿元,与上年末基本持平,现金短债比为1.12,仅能覆盖短期债务,加上今年销售较去年同期明显下滑,整体资金情况较去年底更紧张了。

事实上,蓝光发展近几年的融资成本一直处在高水平,2019年整体平均融资成本达到8.65%,而2018年为7.5%。

责任编辑:公司观察

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)