高息发债|当代置业发高息绿色美元债 业绩却亮起红灯

引言:对于房地产来说,规模背后总离不开“杠杆”二字,融资一直是房企运作中非常关键的一个环节。而融资成本的高低则在一定程度上反映了房企的综合实力,未来也会对其整体竞争力产生较大影响。疫情后境内融资迎来短暂宽松窗口期,众房企纷纷抓住机会积极“补血”,而此前火热的海外债则有所降温。不过部分房企融资利率低至2%-3%左右,而有些房企虽较此前利率有所降低,但仍高达8%以上,甚至达到10%。新浪财经大眼楼管特推出“资金成本下降,谁的利率还在高位”系列报道。

相关阅读:

(一)从金地集团“耍流氓”说开去 利率下降后房企融资成本分化

(四)高息发债|新湖中宝美元债成本达11% 投资中信银行账面巨亏

在告别野蛮生长后,房地产行业已进入存量竞争的“白银时代”,差异化竞争及品牌力的打造成为当下所有房企不得不考虑的问题。而2019年销售规模仅有362亿元的当代置业,尽管位列行业第76位,但其一直期望在绿色建筑上经营自己的差异化。绿色的特征也深深地印刻在当代置业的美元债身上,自2016年10月发行了国际资本市场上第一笔中国绿色高收益债券以来,当代置业此后发行美元债几乎都套上了“绿色”标签。

仅在今年来,当代置业在2月和3月分别发行的2笔共计3.5亿美元的绿色优先票据,成本分别达到11.8%、11.95%。

绿色概念却未能降低当代置业的融资成本。

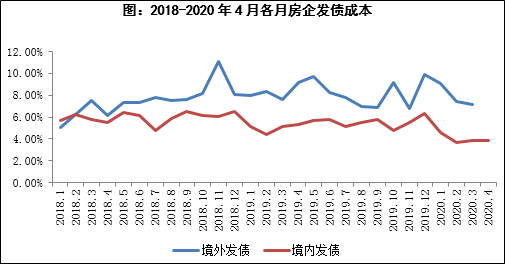

在新冠肺炎疫情影响下全球央行先后放水救市稳经济。克而瑞数据显示,3月发债最高的企业为世茂房地产,发行了3笔共70亿元的公司债,融资成本均在4%以下,中海发行的3笔共计10亿美元境外优先票据,利率水平仅在3%左右。在今年以来的几个月中,房企海外发行美元债的平均成本在6%左右,而在境内发行债券的平均成本在3%左右,且在2、3月份明显下降,境内外的宽松环境确实改善了房企的融资成本。

相比之下,当代置业在3月发行的美元债利率达到11.95%确实大幅高于行业平均水平,而在3月份行业整体融资成本下降的背景下,当代置业的融资成本较上年却未有明显改观。值得注意的是,相较于此前美元债多为1年或2年期,今年发行的美元债为2年及4年期,高成本美元债对于公司利润的影响周期要长于以往。

总裁张鹏却对公司高息融资习以为常。

不少业内人士认为,作为一家专攻有更高产品溢价的绿色建筑房地产开发商,如果不是融资利率高企,当代置业在利润上会有更好表现。

事实上,当代置业上市以来发行的第一笔美元债成本就高达13.875%,尽管在2016及2017年有所下降,但过去两年却又反弹至高位,甚至一度达到15.5%,而纵观AH两个市场,净利润率能超过15.5%的房企也不多。

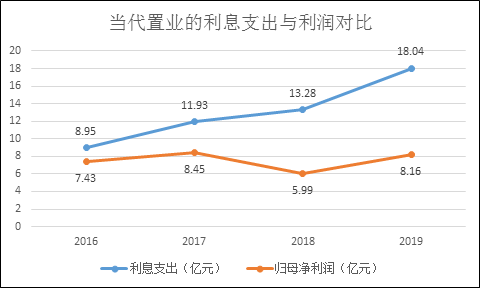

美元票据受到融资成本畸高的掣肘,当代置业的盈利指标每况愈下,净利润率从2012年的24.2%一路下滑至2019年的7.24%,ROE也从2012年的31.4%下滑至2019年的11.86%。归母净利润仅从2012年的5.81亿元增长至2019年的8.16亿元,复合增长率仅为4.79%。

绿色开发带来的竟是盈利亮红灯!

低迷的业绩与公告的销售增速也存在明显的差距,当代置业的销售额从2012年的28.3亿元增加至2019年的362亿元,复合增长率高达44%,销售和业绩明显背离的背后,当代置业到底在为谁“打工”?

首先,全口径销售额有水分。克而瑞数据显示,2019年当代置业的销售权益比仅为56%,而在2013年时,公司的土地储备项目的权益比均为100%。

其次,截止去年底,231.36亿元的账面合同负债,按照当前的净利润率计算,结转后能弥补部分销售与利润之间的差额,当代置业的周转率近几年明显下降,项目结转效率有待提高。

再者,土地成本明显提高。2013年年报显示,公司土地储备的平均成本为1588元/平米,为当期销售均价的14.1%。而在2015/2016年,拿地成本高达5000-7000元/平米,为当期销售均价的55%及65%。尽管在后续有所降低,但类似于2012/2013年的低成本高利润的项目或难再现。

最后,则是融资成本消耗了巨量利润。

简单对比一下公司近几年的利息支出与归母净利润的关系,就能更为直观的感受到当代置业是不是在为金融机构“打工”。2016年以来,当代置业的归母净利润基本在1亿元左右徘徊,而利息支出却持续上升,3年间从8.95亿元上升至18.04亿元,涨幅超过一倍。

但当代置业似乎越来越依赖高息债了。

相较于2018年优先票据在公司有息负债中占比仅为30.88%,2019年这一占比达到32.4%,相比之下银行贷款的占比有所下滑。高成本类型的海外融资占比增加,将当代置业的加权平均融资成本由2018年的8.2%推升至2019年的9.9%,上升幅度高达1.7个百分点。

高融资成本往往反应的是平庸的财务状况。

仅在利润表中,当代置业的融资成本总额由截至2018年底约2.55亿元增加约62.9%至2019年底的4.2亿元。而资产负债表里,截至2019年底,资产负债率、净负债率分别由2018年的85.86%、81.9%上升至87.45%、82.7%。

其中,一年内到期的银行及其他借款70.87亿元,一年内到期的优先票据23.79亿元,短债总计约94亿元。而截至2019年底,当代置业货币资金为113.82亿元,但其中受限制资金达到40亿元,短期偿债压力并不轻松,且短债中优先票据的利息极高。

而平庸的财务状况则往往反应的是资产状况与边际预期。

边际预期方面。2019年当代置业的销售业绩增速仅为12.6%,较2017、2018年的33.9%、44.9%明显下滑,且销售均价也有所下滑,分别为12162元、10442元、10554元每平米。

而在今年前4个月,公司合约销售额约人民币71.17亿元,下跌7.6%,销售均价每平方米约人民币10320元。其中仅4月份,合约销售额约人民币18.12亿元,下跌22.3%,销售均价仅为每平方米约人民币9278元,进一步下滑。

总裁张鹏在2018年曾许下诺言称2020年当代置业要上到500亿规模,而现实是,受制于调控、疫情等多方面因素,当代置业已将今年销售目标调整为420亿元。

资产状况方面。截止2019年底,当代置业的总土储达到1193.3万平米,预计能满足公司未来三年销售,考虑到部分项目的实际及可供出售的情况又有所不同,当代置业需持续拿地才能保证销售规模的持续提升。

2019年,当代置业在合肥、天津、青岛、西安等城拿了23个新项目,新增计容建筑面积约474.5万平方米,新增土地货值434亿元,力度较2018年继续提高。

留给当代置业调整财务状况的空间并不大。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 信:Shawnlee2024

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有