高息发债|新湖中宝美元债成本达11% 投资中信银行账面巨亏

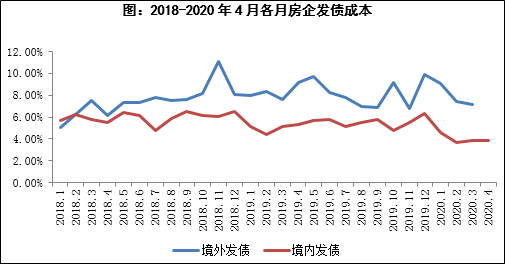

引言:对于房地产来说,规模背后总离不开“杠杆”二字,融资一直是房企运作中非常关键的一个环节。而融资成本的高低则在一定程度上反映了房企的综合实力,未来也会对其整体竞争力产生较大影响。疫情后境内融资迎来短暂宽松窗口期,众房企纷纷抓住机会积极“补血”,而此前火热的海外债则有所降温。不过部分房企融资利率低至2%-3%左右,而有些房企虽较此前利率有所降低,但仍高达8%以上,甚至达到10%。新浪财经大眼楼管特推出“资金成本下降,谁的利率还在高位”系列报道。

相关阅读:

(一)从金地集团“耍流氓”说开去 利率下降后房企融资成本分化

(四)高息发债|新湖中宝美元债成本达11% 投资中信银行账面巨亏

在众多仍在以高息发债的房企中,新湖中宝近期发行美元债的操作手法显得另类。新湖中宝此前公告称,4月27日,公司旗下子公司Xinhu(Oversea)完成在境外发行总额0.87亿美元的债券,票面年利率为4.3%。融资成本看上去已经明显下降,但事实上本次美元债的发行价格为债券票面值的99.732%,也就是折价了0.268%,尽管折价幅度不大,但这类折价发行债券的房企相当于在提醒其他同行:

通过折价发行可“曲线”降低票面利率。

此类另类的“降息”手法,尽管占比不高,但在内房企中也并不罕见。近期发行美元债的力高集团、正荣地产、正商、阳光城及新力地产等均有不同程度的折价发行,其中力高集团发行的美元债,尽管票面利已然高达13%的情况下,发行价格仅为96.856元,如果包含发行相关的费用及折价成本看,力高集团的融资成本要比13%还高。

尽管新湖中宝此次发债规模不大,但融资成本有所下降,不过这是否可持续有待观察。值得注意的是,此前在3月27日,新湖(BVI)公司完成在境外发行总额2亿美元的债券,发行价格为债券票面值的100%。

新湖中宝此次美元债的票面利率高达11%!

在此期间,新冠肺炎疫情已然在全球蔓延开来,全球央行先后放水救市稳经济。克而瑞数据显示,3月发债最高的企业为世茂房地产,发行了3笔共70亿元的公司债,融资成本均在4%以下,中海发行的3笔共计10亿美元境外优先票据,利率水平仅在3%左右。在今年以来的几个月中,房企海外发行美元债的平均成本在6%左右,而在境内发行债券的平均成本在3%左右,且在2、3月份明显下降,境内外的宽松环境确实改善了房企的融资成本。

相比之下,新湖中宝在3月发行的美元债利率达到11%确实远高于行业平均水平,而在四月份融资成本下降的持续性之所以有待观察,是由于公司的基本面短期难以有较大改观。

发债成本下降或是货币超发的假象。

事实上,查看过去几年,新湖中宝在境内外的发行债券情况,美元债成本长期在11%,而境内债成本长期在7.8%左右的水平。

截止2019年底,凭借着银行融资成本仅为5.66%,新湖中宝的整体加权平均融资成本为6.91%。而在定价更为灵敏的资本市场,尤其是海外债券市场,公司的融资成本是明显高企的。

而且新湖中宝的融资成本快速走高。

从2016年的6.69%下降后,公司融资成本在2019年升高近0.5个百分点,期末,公司融资余额767.79亿元,其中银行借款占比59.16%,公司债占比29.57%,其他类型借款占比11.27%。而其中,低成本的银行借款占比较2017年的51.99%反而升高了8个百分点。

在银行融资成本下降且占比扩大的情况下,新湖中宝的融资成本却仍然明显提升,高成本境内外债券对于公司利润的蚕食愈发明显,盈利能力长期不振。

加权ROE仅6.3%。

净资产收益率背后的三要素是利润率、周转率和杠杆率,对于新湖中宝来说,此三项的表现都是要扣分的。2019年,公司净利润率为14.26%,并不算突出;存货周转率仅为0.14,明显偏低;净资产负债率达到163%。

新湖中宝缺钱。

高净负债率往往伴随着账面资金不足的窘境,截止一季度末,公司账面资金仅为127.09亿元,其中使用受限制的资金也达到21.65亿元,相比之下短期债务却达到了206.45亿元。恰逢新冠肺炎的扰动影响,资金紧张,拿地及开工支出明显受限。1季度,公司未新增土地储备,新开工面积24.95万平方米,同比减少41.81%,新竣工面积4.2万平方米,同比减少77.20%。合同销售收入25.65亿元,尽管同比增加20.59%,但对于80亿元短期债务缺口以及支撑198亿元合同负债背后的动工支出来说,作用不大。

自去年新湖中宝将自身持有的湘财证券的股份换成了哈高科的股份后成为新湖系下的房地产开发平台。但在随后,公司将部分项目卖给融创之后,又通过或为“明股实债”的股权转让方式引进绿城,以缓解资金困局。

新湖系之于新湖中宝作用似乎并不大。

不仅如此,新湖对于资本的敏感度似乎差强人意。截止去年末,新湖中宝持有中信银行H股高达24.46亿股,通过权益法核算,账面价值为219.57亿元,占总资产达到20.85%。而事实上,中信银行H的股价十多年来原地踏步,如果按照公允价值计算,24.46亿股的公允价值未能超过100亿元,如果此时将中信银行卖出。

新湖中宝投资中信银行将“血亏”!

事实上,相较于招商银行、平安银行等股份制银行,中信银行的经营表现多年来一直表现不佳,新湖中宝投资中信银行的资产配置看上去并不算明智。反而将自身的财务状况推入紧张的境地,项目结转不及预期,归母利润连续三年下滑……

在当下行业调控成为常态的大背景下,快周转已成为业内共识,新湖中宝应该将更多的资金用来盘活土储和加快结转上。截至去年末,公司项目土地面积约1100万平方米,权益面积约1000万平方米;总建筑面积约2200万平方米,权益总建筑面积约2000万平方米。而2019年销售面积才106万平方米,显然,占用资金的大量土储限制了新湖中宝的腾挪空间。

热文排行

联系我们

- 邮 箱: caojie6@staff.sina.com.cn

- 地 址:北京市海淀区西北旺东路新浪总部大厦

- 微 信:Shawnlee2024

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有