|

|

|

套利研究:铜市反套机会再度酝酿之中http://www.sina.com.cn 2007年11月05日 00:06 嘉益博华

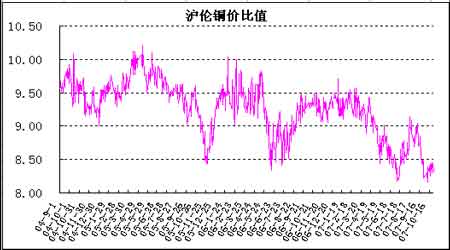

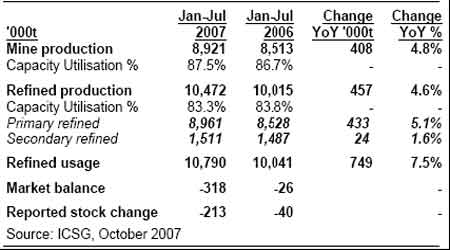

近几个月来,铜价保持在高位振荡,10月LME 三个月期铜价在触及8280 美元振荡区间的高点之后下滑,铜市场现货供应增长,库存增加令高位价格承压,另外,美国次按问题爆发报,虽然采取了降息等一些措施来稳定经济与金融市场发展,但从最近公布的相关经济数据来看,美国、日本甚至欧盟经济前景仍存大较大的走弱风险,市场变得更为谨慎,也对基本金属价格形成利空作用。10 月份LME、SHFE以及COMEX 三大交易所铜库存增加了约4.5万吨,达到24 万吨以上。LME 三个月期铜价格自9月底的8010美元下跌至10 月底的7730 美元,下跌了3.5%。国内期铜价格相对较弱一些,对应主力0801合约自9 月底的68000 元/吨下跌至10月底的65200元/吨,跌幅4.1%。 图1:LME三月铜周K线图 由于中国国内产量持续增长,而且去年底以来的进口亦大幅增加,今年至今国内总体供应充足,在一定时期内甚至出现了小幅过剩,从而使得国内铜价的走势总体弱于伦铜,加上人民币持续升值对国内铜价的压力,促使国内外沪伦铜价比值整体呈现振荡下移。目前比值已经下滑至8.5 以下,盘整于历史性的低位的水平(如下图2 所示)。比值会延续下跌还是会回弹反转呢?使套利投资者面临了新的决择,从国内外铜市的供需来看,我们认为中国铜市仍然还是很大程度的依赖于进口,而当前沪伦铜价比值的降低,使得进口亏损加剧,进口贸易环境极度恶化,这将会对中国铜市后期的供应造成相当大的影响,逐步使国内供应再现紧张,拉动价格相对伦铜回升。不过,由于前期的巨量进口,市场需要一定时期来消化,故而沪伦铜价比值回升的过程可能需要一定的时间周期。 图2:沪铜2连与伦铜3 月比值走势,当前盘整于历史性低点 一、比值分析 两个市场的价格比值是跨市套利的核心,而现货贸易流通则是跨市套利的理论基础和价格回归平衡的主要力量。从进出口贸易确立的两市价格比值来看,按当前汇率7.45、到岸升水55 美元/吨计算所得,正常2%关税进口铜的盈利比值为8.98,而智利零关税的铜进口盈利比值为8.80。中国作为铜消费和净进口大国,两市的铜价比值将会主要在进口盈利比值的位置上下波动,两市铜价比值低于此范围,将会阻止进口,造成国内供应紧张,抬高国内价格,进而使比值高于此范围,促进进口的增长,缓解国内供应,这又促成比值下移,如此周而反复。当前三个月期沪伦铜价比值处于8.40 上下,远低于正常铜进口8.98 的水平,亦低于智利零关税进口8.80 的比值,铜进口呈现大幅亏损,这必将对铜进口起到抑制作用。下图3 显示,铜当前的进口成本高企,进口亏损达到历史性极值,进口贸易环境极度恶化。 同时从上图2 可以看出,目前比值已降低至历史性低值,而每次降低至历史低位后比值都会有一次较为快速的反弹,而且预期今年国储在连续05、06两年对国内市场进行抛售释放库存之后,今年再次大规模抛售的可能性很小,并且有重新吸收库存的需要。比值再次走向历史性低点,主要缘于2006 年末至2007 年初时,比值在高位振荡,形成了比较有利的进口环境,国内消费商、贸易商和生产商在国外市场进行了大量精铜和铜精矿的点价进口,于是造成后期精铜和铜矿进口到岸量巨大,使国内供应呈现一定时期的过剩压低了市场价格,促使了国内铜价相对伦铜振荡走弱,比值不断下滑,目前国内市场仍处于对供应过剩的消化之中,但随着后期进口量的下滑,预期国内外铜价的比值仍将会得到强力支撑。 图3:进口亏损达到历史性极值,进口环境极度恶化 二、全球市场供需及库存状况 全球铜市场供需紧张的形势近来有所缓解。国际铜业研究组织(ICSG)公布的对全球铜需求和供应的最新评估显示,虽然今年1-7 月全球铜市仍存在31.8万吨的短缺,但7月全球铜市供应出现过剩1.6万吨。 今年前7 个月全球精炼铜产量为1047 万吨,同比增加4.6%,消费量为1079 万吨,同比增加7.5%,2006年同期全球精炼铜产量为短缺2.6万吨。世界金属统计局(WBMS)最新数据显示,今年1-8 月全球铜市短缺243,000 吨,而8 月铜市小幅过剩4.1吨,8 月精炼铜产量为148,9万吨,消费量为144.8万吨;今年前8 个月矿山产量为1010 万吨,较去年同期高出3%,精炼铜产量同比增长2.6%至1178 万吨,铜消费量为1200 吨,同比上升5.1%。中国消费量从去年同期的229.1 万吨上升至316.2 万吨,欧盟27 国需求为279.0万吨,较去年同期下降3.3%。 图4:国际铜业研究组织世界铜供应/需求平衡表

|

|||||||||||||||

SINA绔炰环

SINA绔炰环