|

|

|

分食企业债http://www.sina.com.cn 2007年01月23日 12:38 《财经》杂志

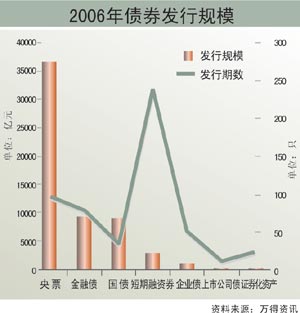

证监会有望主导上市公司债券的发行和管理,但是对于企业债市场的整体规划和系统建设仍未提到议事日程上来 □本刊实习记者 乔晓会 本刊记者 于宁/文 困扰企业债券市场多年的监管格局正在发生变化。 相对于发改委审核企业债、央行负责短期融资券、证监会管理可转债的旧有格局,《财经》记者获悉,今次全国金融工作会议之后,证监会将有望获得上市公司债券的发行审核和管理权。 然而,这只是不同部门权限划分的一次妥协,对于企业债市场的整体规划,比如建立统一的发行制度、完善评级管理和破产法规等配套设施的建设仍未提到议事日程上来。 “九龙治水” 企业债的监管权限分割由来已久。 上个世纪90年代初期,由于企业债泛滥出现兑付风险,国务院指定国家计委主管企业债的审批和管理。1993,《企业债管理条例》出台,并规定全国企业债发行的年度规模和规模内各项指标,都必须报国家计委批准,“任何地方、部门”不得突破企业债券发行的年度规模,也不得调整年度规模内的各项指标。这一规则沿用至今。 2003年,国家计委、经贸委、国务院体改办合并而成国家发改委,企业债的发行管理工作转由发改委财政金融司承担。 十多年来,企业债券市场发展非常缓慢。1992年至2004年,发改委批准的企业债券发行总额为2000多亿元。数据显示,2004年美国公司债发行占整个债券存量的20%,而中国当年发行的公司债仅占债券总量的1.2%,而在债券融资占整个融资金额的比重上同样相差甚远。2000年,企业债发行额只相当于A股筹资额的8.48%。 企业债发行市场准入门槛过高、手续复杂一直被认为是企业债发展缓慢的主要原因。一家企业发债从申请到最终发行一般要长达18个月,取得额度与监管发行由发改委全面负责,企业债券利率则由中国人民银行负责管理,而企业债券的上市审批又由证监会和证券交易所负责。这样,发行人受到配额审核和发行审核的双重制约,极大地限制了企业对资金灵活安排的需求。 按照《企业债券管理条例》的规定,企业发债利率不得高于同期储蓄存款利率的40%,这使得发行的企业债券对投资者没有足够的吸引力;在融资的用途上也受到严格限制,企业债券的融资用途仅限于固定资产投资项目。在西方发达国家,企业债券融资既可用于固定资产投资,也可用于调整公司债务结构、购并重组和流动资金等。 不过,发改委一位官员对《财经》记者称:“发债要考虑资金用途,发改委是固定资产投资的主管部门,承担产业政策、结构调整的职责,我们可以把企业债发行与投融资管理、产业政策相结合,在宏观管理的体制下是比较好的选择。” 尽管企业债的审批一直由发改委管理,但近年来中国人民银行、中国证监会都在各自的职权范围内,对于企业债市场的发展做出了突破性的尝试。 从可转债到短券 早在2006年10月,证监会就确定将公司债券议题放入此次全国金融工作会议的准备材料中。中国证监会主席尚福林在2006年底的“2006中国金融论坛”上,也将“在资本市场大力发展公司债券、完善公司债发行体制”,列入了下一步证券市场工作的重点。 “我们一直在同有关部门协商企业债券市场的监管问题,因为交易市场由证监会监管,发行体的情况也应该由我们来审核,证监会对上市公司财务透明度和信息披露的真实性方面可通过股票市场的信息披露规则予以保证,风险也更小。同时这也会使得发行程序更为简单,类似于新股发行审批。”中国证监会一位官员向《财经》记者表示。 事实上,早自2002年3月,证监会就在上市公司的可转债方面取得了发行审核权。2006年国内证券市场上共发行了八只上市公司可转债,但总规模只有40多亿元。 不过,去年11月以来证监会推出了可转债的新品种——可分离交易可转债,即转债和权证相结合的产品,马钢股份(上海交易所代码:600808)等三家公司总计发行近百亿元。 另一方面,2005年5月,央行出于降低银行间接融资风险、拓宽企业直接融资渠道的考虑,推出了有债券性的短期融资券,半年后发行规模就突破千亿元,出现爆发性增长。央行从一开始就提出不设立规模限制,完全视发行主体情况以及投资人的意愿而定。虽然2006年7月受“福禧短券风波”影响,发行速度有所减缓,利率有所上升,但是2006年短券的发行规模仍旧达到了2912亿元。 总体而言,短期融资券的发行利率比企业债低,发行速度快,所以对大型企业非常具有吸引力。短期融资券的利率也低于贷款利率,降低了企业融资成本,在一定程度上起到替代贷款的作用,不过市场人士也指出,某些企业发行短期融资券存在着“短债长用、借新还旧”的问题。 在此形势下,近两年企业债发债规模也有了长足发展,2005年比2004年增加一倍,达到654亿元;2006年因发行国务院特批的400亿元铁道部债券,致使发行规模首次突破千亿元,达到1015亿元。今年企业债的发行规模尚未确定,不过业内人士预测,发行规模可能在千亿元左右。 由此,企业债市场事实上形成了发改委、证监会、央行三家并行监管、互有交叉的局面。 事实上,在这一局势下,发行主体在一定程度上可以选择隶属不同监管部门的产品,这使得监管格局更为芜杂。目前大型国有企业发行债券既可以选择以上市公司发债,也可以选择集团公司或上市公司发行短期融资券或企业债。2005年铁道部获准发行50亿元企业债,还发行了200亿元的短期融资券。 发改委审核下的企业债一般以铁道部、大型国有企业集团为发债主体。2006年企业债发行规模较大的企业除了铁道部,还有像首都机场、华润总公司、三峡总公司这样的大型国有企业,以及负责地方政府基础设施建设的地方国有企业,比如北京市基础设施投资公司、重庆市开发投资有限公司、上海水务资产经营发展有限公司等。 中国人民大学财政金融学院副院长赵锡军教授认为,企业债从公司的角度讲,应属于证券,从市场化的角度看,企业债也应由证监会管理。 市场仍未统一 在三个监管部门中,证监会最早明确提出对公司债券“统一监管”的思路。对此分析人士称,“所谓‘统一’监管就是由证监会监管。” 在发改委一端,由其负责的《企业债管理条例》的制订工作已酝酿多年,发改委也提出了要对发行条件、管理程序做出调整,甚至包括取消额度制,实行核准制等,但一直因为细节问题,迟迟难以推出。特别是如何界定公司债和企业债之间的关系,在这一问题上证监会和发改委并未有仔细的沟通。 “公司债和企业债这种名称上的区分其实没有意义。发改委之所以沿用企业债的名称,是因为当时有些发债主体还不是公司制企业,比如某些集团公司还未改成公司制。现在,企业债发行规模中已经有40%是公司制的发债主体了。”发改委一位负责企业债监管的官员解释称,该部门目前对于各种形式企业债,更多地是基于资金用途的审查,即固定资产投资项目是否符合有关规定,有没有环保评价、有没有土地证明之类。 “公司债发行是否需要考虑资金用途的问题?目前在 宏观调控中,结构调整还是很大的问题。”他说。针对企业债的这些问题,在此次金融工作会议后并不能得到全部答案。可以确定的是,证监会将作为上市公司债券的监管主体,启动公司债市场的发展。这对证监会来说,是个勉强可以接受的结果。“毕竟证监会对上市公司比较有把握,非上市公司发债本身风险就比较大。”证监会发行部一位官员说。 在业内人士看来,关于企业债发行的监管体系迟迟不能统一,对于市场的发展和规范是极为不利的。比如,去年建行和国家开发银行进行 资产证券化试点以来,已经发行了24只资产证券化产品,融资164亿元,但同样存在着央行分管银行资产证券化、证监会审批证券公司承销的资产证券化产品的问题,这在很大程度上意味着效率损失。-本刊记者李箐对此文亦有贡献

【发表评论】

|

|

||||||||||||||||