安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

原标题:彻底变天:一个让黄金取代美元的全新货币体系即将建立?

自从疫情爆发以来,美联储疯狂印钞,法定货币不断贬值,一个以美元为核心的全球货币体系遭遇了前所未有的严重冲击。多年来,一直有不少国家尝试推翻美元的核心地位,但所作的努力到头来都只是隔靴搔痒。

这一次,突如其来的疫情和一系列金融市场乱象,仿佛帮了这些国家一个大忙。芬兰分析机构Voima Gold贵金属分析师Jan Nieuwenhuijs认为,美元的地位,从未像现在如此尴尬。

“在我看来,现行的法定国际货币体系正在终结,非常规货币政策已经将这个体系逼近死胡同,局势无法逆转。而且有研究表明,欧洲央行可能一直在为建立一个新的金本位制做准备。”

根据Jan Nieuwenhuijs的说法,1971年布雷顿森林体系终结时,欧洲就在为他日推翻美元的核心地位做着准备。目前,欧洲各国央行似乎都在暗示,一个以黄金为核心的新体系,即将形成。

欧洲真的想建立新金本位制?对于这个话题,本文主要从以下几个方面进行论述,如有需要,各位读者可根据个人喜好寻找相应的信息。

第一部分:布雷顿森林体系的兴衰和美元体系的固有弊端

第二部分:欧洲各国过去数十年所作的准备工作

第三部分:当前危机可能让美元加速衰落

第四部分:最后结论

01黄金与美元的历史兴衰

在开头,我们不得不先回顾一下从前的金本位制,以及如今以美元为核心的货币体系的兴衰,并从中寻找两种体系各自的缺陷。

众所周知,布雷顿森林体系是二战后建立的全新国际货币体系。在这个体系,美元是国际货币的核心,实施固定汇率制度,让美元和黄金挂钩。在该体系下,成员国需遵守可调整的固定汇率制度,即以35美元兑换1盎司黄金作为基准。

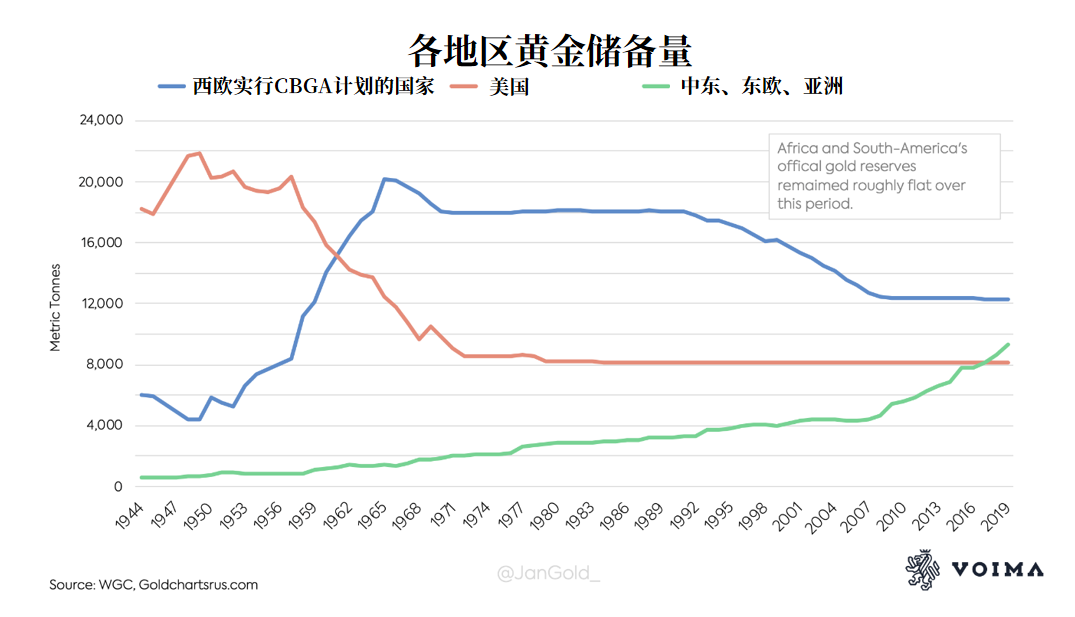

然而好景不长,35美元兑换1盎司黄金的固定汇率,很快遭到质疑。原因在于美国政府为了融资大量发债,美联储疯狂印钞,美元在离岸市场出现流动性泛滥,实际价值不断下降(记住,要考)。有鉴于此,各国央行开始用不断贬值的美元和美国兑换黄金,导致美国庞大的黄金储备开始外流,其中主要流向了西欧。

为了稳定国际货币体系,由G8央行组成的联盟1961年在伦敦建立黄金储备仓库,通过限制黄金在市面上的流通量来稳定35美元的金价——也就是鼎鼎大名的“伦敦黄金池”计划。然而,法国很快就对这种做法感到不满,率先退出联盟,并继续从美国处购买黄金。

1965年,欧洲各国央行纷纷开始考虑退出联盟,钉住美元汇率需要耗费越来越高的成本,这让脆弱的G8联盟濒临崩溃。1967年,英镑汇率崩盘成为压垮骆驼的最后一根稻草,各国央行纷纷退出联盟,美联储只能凭一己之力继续支撑摇摇欲坠的布雷顿森林体系。

1968年3月,发生了一件相当魔幻的事情。

为了继续钉住美元汇率,美国在一个星期内往伦敦金库运送了近千吨黄金。据外媒爆料,有英国央行官员在事后开玩笑:称重室的地板都要被美国人的黄金压坏了……

随后,尼克松赢得大选就任美国总统,美国开始推行一系列经济、政治改革,布雷顿森林体系在1971年正式终结。

看到这是否有种似曾相识的感觉?布雷顿森林体系和金本位制崩溃的根源,在于该体系本身存在结构性缺陷。但促成体系崩溃的导火索,却是美国大量增发货币干扰了市场运行机制。

世事永远是有得必有失。上世纪80年代,通过出售大约500吨黄金,美国成功提升了美元的实际地位。借着IMF推出特别提款权(SDR)这个机会,美元攻占离岸市场,和美债一起成为主要国际储备资产。但自此之后,美国就一直处于贸易和财政双赤字状态。

今年3月23日 ,是一个值得铭记的日子。这一天,美元贸易加权指数升至历史高点附近,金银铜价急剧上涨,标普500指数揭开反弹序幕。大宗商品价格和美股相关性被打破,意味着美元购买力的加速下降,以及过去数十年以美元为核心的全球货币体系运行机制被打破。而早已对美元体系相当不满的挑战者,正来势汹汹,试图重塑市场规则。

02推翻美元体系,欧洲其实早有准备

美元势衰,给了挑战者机会。但俗话说得好,机会只留给有准备的人——比如在很早、很早之前就已经做好各种部署的欧洲诸国。

最早的行动能追溯到什么时候?欧元面世那一刻。共同浮动汇率机制和货币联盟的诞生,加强了欧洲与美国相抗衡的实力。借用时任法国总统乔治·蓬皮杜的话,像欧盟和欧元区这种性质的联盟,在争取世界经济话语权方面拥有更大的优势。

但鉴于美元全球储备货币的地位已经存在数十年,欧元想改变这个局面并不容易。于是乎,欧洲央行需要寻找一个助手——黄金。一个不可忽视的数据是,自上世纪60年代以来,欧洲持有的黄金就要多于美国。前美国国务卿基辛格曾说过:

“如果欧元区通过向其他国家开放黄金自由兑换,提高欧元在国际流通和国际支付中的份额,实际上就相当于建立一个全新的金本位制。”

美国的经济学家们也在很早之前就提出过这种担忧:

“谁拥有足够的黄金,就可以通过将黄金和货币的汇率挂钩改变市场的定价体系,就会拥有比美国更大的话语权。”

事实是,欧洲各国央行已经通过多种方式,为黄金重塑昔日辉煌铺桥搭路。其中最重要的一项举措是,通过出售多余的黄金,平衡全球黄金储备份额。

2008年经济危机时期,频繁出现在各大媒体的时任荷兰财政部长Jan Kees de Jager,不经意间透露了一些秘密。在被问及荷兰央行为何自1993年开始出售了近1100吨黄金时,他表示:此举是为了让荷兰的相对黄金持有量,和其他重要黄金储备大国达到均衡状态,储存成本对出售黄金的决定没有任何影响。

Jan Kees de Jager言下之意是,荷兰卖出去的黄金,流入到那些需要黄金或黄金储备量偏低的国家,这相当于提高了黄金在整个国际储备中的地位。数据显示,欧洲发达国家出售的黄金大多流入亚洲和南美新兴经济体,印度就是其中一个大买家。

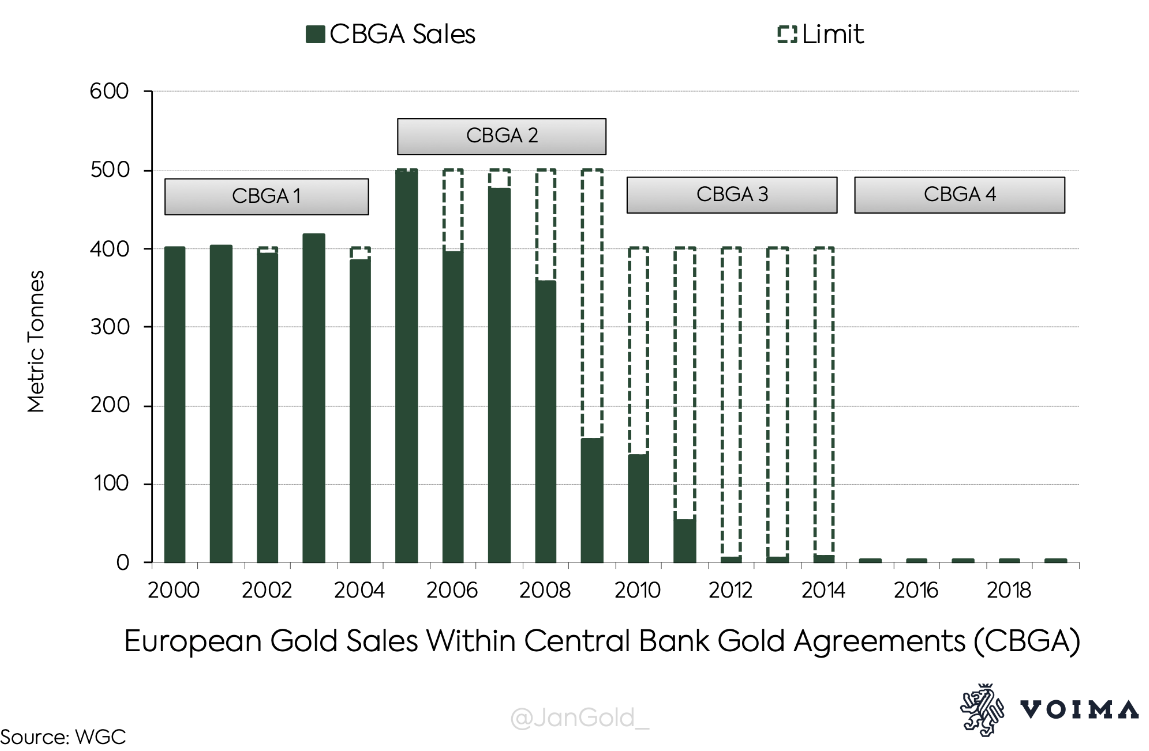

欧盟其他央行也在很长一段时间内采用同样的战略。其中最著名的,当属1999年那震惊世界的5年期黄金销售协同计划——CBGA。该计划由14个欧洲国家的央行联合发布,在正式寿终正寝之前曾三次延长,2009年之前共售出超4000吨黄金。

数据显示,和上世纪70年代相比,世界各国官方黄金储备上的巨大差距已经被缩小。1971年,除去西欧各国后,欧亚大陆国家的官方黄金储备为2000吨,而目前为9300吨。仅2018年1年,匈牙利央行就购买了31.5吨黄金,让其官方黄金储备增加了数倍。波兰央行则在去年购买了多达125.7吨黄金。

截至去年年底,欧洲各国央行黄金储备占外汇总储备的百分比为20.5%,比全球央行平均水平10.5%高出10个百分点。

毫无疑问,通过这一系列操作,全球央行整体黄金储备水平有所提高,这为黄金重回货币体系的核心位置提供了基础。而除此之外,欧盟为了确定黄金与欧元挂钩的新体系,还作出其他多重准备。

首先,欧盟在为自己的失误补漏。欧盟的领导人可能怎么也不会想到,英国竟闹出公投脱欧这一出闹剧。这样一来,欧盟就失去了伦敦这个全世界最重要的超级金库。但事实上,欧洲多国央行已经逐步将黄金运回国内,削弱伦敦金库的地位。关于这个现象的深入解读及其影响,下文会进行详细讲述。

此外,逐渐放宽对私人购买黄金的限制,也让欧洲的私人黄金储备逐年攀升。与官方储备相比,私人黄金储备更难管理,部分西方国家曾严格控制私人的黄金持有量。但从最新的数据看,意大利、法国和德国等欧盟核心国家的私人黄金储量如今正直线上升,和官方储备规模之间的差距越缩越小。

总而言之,这一切不会全是巧合,为了推翻美元为主导的货币体系,欧盟可能已经进行了长期的布局,而且有望迎来收获的季节。

03美元衰落,为新金本位制提供的上位良机

黄金已准备就绪,接下来就要看美元何时跌下神坛了。今年一场突如其来的疫情和美国政府、美联储的种种反常操作,似乎带来了绝佳机会。

一些华尔街人士警告,由于特朗普政府应对危机的方式过于简单粗暴且得罪了不少盟友,美元可能会被一些国家抛弃。野村证券在周一写给客户的报告中表示,该行预计美元在全球货币体系中的主导地位将会下降,并长期走软。

正如前文所言,不断增长的债务是悬在美元头上的一把利刃。为了给大规模刺激政策融资,美国财政部大举发债,6月份预算赤字飙升至8640亿美元。此外,美国经常帐赤字也十分吓人,美国在国外的商品、服务和投资上的支出已经超过了它的收入。

虽然截至目前,美元仍是无可争议的全球储备货币(占全球外汇储备的62%),但野村证券表示,随着时间流逝,债务高企 、经济疲软以及欧元升值都可能削弱美元。该行预计,未来5年美元可能要贬值20%。

而在国际支付和国际贸易里,美元的市场份额已经在逐渐流失。美国国家经济研究局在特朗普上任后曾发布过一份报告,调查显示,如果盟国不再将美国视为安全的保障的话,它们对美元的需求就会下降,转而持有更多的欧元、日元。

荷兰合作银行外汇策略主管福利(Jane Foley)则表示,俄罗斯在和买家交易原油时已经尽量避免使用美元,而欧盟官员也在游说中东的产油国使用欧元进行国际结算。原油会否成为美元失去的第一个市场?或许我们很快就能找到答案。

04最终结论:一个以黄金为核心的全球体系已在路上?

万事俱备,东风已至,欧洲各国谋划数十年的重大变革是否马上就要正式实施了?

有分析指出,从欧洲各国央行释放的信号来看,这场针对黄金的市场变革可能已经正式开始了。最大的证据,就是上面提到的一个现象:各国纷纷将黄金运返国内。

数据显示,德国、荷兰、匈牙利、波兰和奥地利央行近年来都从纽约联储和英国央行运回大批黄金。这似乎在传递一种信号:相比法定货币,这些国家更相信黄金的作用,并且愿意将黄金当作外汇储备的核心资产。此消彼长之下,美国和英国过去几十年建立的全球黄金托管者地位,正在削弱。

去年,波兰央行曾回应过往国内运回黄金这个问题:

各国央行都在努力使其黄金储备地点变得多样化,以减轻地缘政治风险的影响。我们必须考虑一种情形:无法提取存放在国外的黄金。就目前来讲,在国内储存黄金比在国外更加安全。

德国央行则表示,运回黄金主要出于三个目的:提高成本效益、保证安全和流动性、方便将黄金用于其他领域(比如掉期交易和国际结算)。最后一点,仿佛道出了欧洲各国央行隐藏多年的心声。

黄金就位之后,欧洲国家还做了另一件重要的事情:将黄金储备的信息披露和管理规则和伦敦现货黄金市场的交易规则挂钩。这样一来,各国央行的黄金储备就被赋予了市场价值和流动性,可以随时用于国际结算。

其中,当年带头抛弃布雷顿森林体系的法国央行,如今似乎成为了建立新金本位制的牵头人。自2009年以来,法国央行就一直在推行一项改革计划,提升其官方黄金储备的交割标准,确保其所有库存金条都符合伦敦金银市场协会(LBMA)的交割标准,以便让这些黄金在国际市场上实现自由交易。

总而言之,欧洲已经或正在完成平衡全球各国官方黄金储备规模、战略性配置黄金、将黄金升级到行业标准等一系列工作,为建立以欧元和黄金为基础的货币体系并推翻美元统治创造了绝佳条件。

变局,可能已在不经意间到来。

责任编辑:郭明煜

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)