来源:未来智库

报告全文183页,以下为报告节选。获取完整报告请登录未来智库www.vzkoo.com。

核心观点:

复盘4G,展望5G:成本端下降驱动爆款应用爆发是投资的核心逻辑。

4G时代,移动互联网蓬勃发 展。据爱立信和中国工信部统计,2019年全球和中国移动互联网月度接入流量分别为38EB和 10.5EB,对应2014-2019年CAGR分别为64%和116%。同期,中国互联网巨头BATJN的加总市值、 营收、净利润CAGR分别为18%、37%和32%,显著优于运营商及设备商的表现。

互联网应用端的投资机会,主要受益于流量资费的下降:流量成本由2014年的138元/GB显著下降至2019年的6元 /GB,累计降幅超过95%。流量持续大幅降价,驱动短视频、O2O等爆款应用爆发,成就中国互联 网公司的用户时长、营收和利润提升,但亦对运营商、设备商的营收和盈利增长造成较大压力。

展望5G时代,我们判断,最大的投资机遇依然会在应用端产生,或占产业链价值量超60%。除2C端 个人应用外,2B端场景应用有望获得更多进展。对于运营商而言,有机会利用边缘计算、网络切片 等技术,在智能驾驶、工业互联网、智慧城市&园区、智慧物流等领域参与更多价值分工。参考4G 经验,我们判断,5G在技术闭环、商业模式创新,以及成本收益比方面,有望在2022-2023年进入 加速突破期。

5G应用端:R16标准冻结拉开2B端应用帷幕。

5G的关键技术包括eMBB(增强移动宽带)、 uRLLC(高可靠低时延连接)、mMTC(海量物联)等。7月,R16标准正式冻结与发布,对 uRLLC、C-V2X、网络切片等能力进行了显著增强,赋能工业互联网、车联网等应用,拉开2B应 用帷幕。

我们重点关注的领域包括:

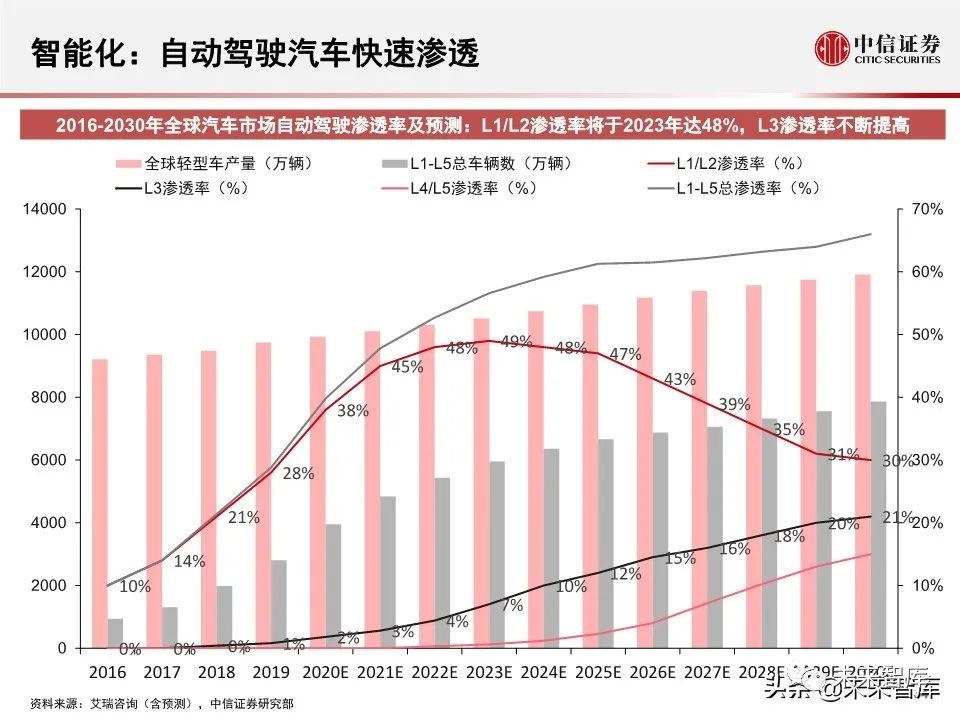

1)车联网&智能驾驶:汽车智能网联技术快速发展,5G进一 步助推智能驾驶普及。智能化方面,我们预计,L1/L2级自动驾驶渗透率将于2023年达48%,L3渗 透率亦不断提高;网联化方面,C-V2X R16将实现更高吞吐量、更低时延等,满足远程驾驶、自动 驾驶等应用的网络需求。据中国产业信息网预测,2022年全球和中国车联网市场规模将分别达到 1,629亿和530亿美元,对应2019-2022年CAGR为21%和30%;

2)工业互联网:5G 低延时、高通 量特点保证海量工业数据的实时回传,而网络切片技术则能够有效满足不同工业场景连接需求,合 力赋能远程控制、机器视觉、AR/VR等多个场景。根据赛迪顾问,2020年中国工业互联网市场规 模预计将达到6,964亿元,对应2017-2020年CAGR为14%,随着R16标准的冻结以及基础设施的逐 步完善,未来增速料将显著提升。

5G智能终端:5G手机价格下降驱动渗透率快速提升,物联网AIoT终端或将迎来快速增长。

伴随更多中低端基带芯片的发布,5G手机价格渐趋平民化:单价由2019年Q3的4000-5500元量级,快速 下降至最低1500元量级。据中国信通院数据,6月国内5G手机出货量1,751万部,渗透率超60%; 上半年5G手机出货量共计6,360万部,渗透率超40%。

受益于5G带来的智能手机零组件结构和用量 的变化,射频前端、被动元件、及金属中框+玻璃后盖等零组件价的单机价值量将提升,相关公司 或显著受益。物联网方面,据Statista数据统计,2017年和2020年全球物联网市场规模分别为 1,110亿美元和2,480亿美元,预计到2025年市场规模将会达到15,670亿美元,CAGR高达39%。

万 物互联时代,NB-IOT和Cat1将分别取代2G和3G,成为窄带业务和中低速业务的主要承载网;同时, 5G网络也将在高速率、低时延场景下开始发力。据5G物联网产业联盟数据分析,预计2020年NB- IOT、Cat1和5G分别占据20%、3%和1%的份额;到2025年,其份额将迅速上升至40%、13%和 9%。物联网AIoT终端需求料将受益于上述需求提升,相关模组和终端公司有望受益。

5G基础设施端:中国5G领跑,设备商全球竞争,华为承压。

网络建设方面,中国2020年已开启超 大规模建网,实现全国340个地市覆盖。三大运营商计划2020年CAPEX 3,348亿元,同比提升11%, 其中5G投资达到1,803亿,同比提升338%,预计2022-2023年达到建站峰值。中国铁塔受益于运营 商5G基础设施共建共享,盈利能力有望持续提升。5G用户端,至6月底,中国移动5G套餐用户数 达7020万户,中国电信5G套餐用户达3784万户。据此测算,2020年全年,中国5G套餐用户有望 接近2亿户。专利技术方面,根据德国专利统计公司Iplytics,截至2020年1月,中国5G专利份额达 33.1%,位居全球首位,其中华为和中兴份额分别为14.6%和11.9%。上游基础设施中,小基站、PCB/CCL、连接器、光模块为弹性最大的子板块,较4G市场的弹性分别为335%、193%、183%、 355%。华为5G技术领跑全球,但在美国、欧洲等地区仍面临较大不确定性,中兴通讯、紫光股份 或相对受益。

新基建:更大的机会,助力中国数字经济领跑全球。

“新基建”概念2018年底首次被提出,并于 2020年4月20日被明确范围,包括:信息基础设施、融合基础设施和创新基础设施三方面。除以5G 为代表的通信基础设施外,以云计算、AI为代表的新技术基础设施,以及以IDC为代表的算力基础 设施同为信息基础设施中的重要内容:1)IaaS云计算:5G时代数据、算力鸿沟刺激需求。根据 IDC和信通院预测,2018-2022年全球和中国公有云的CAGR分别为21.1%和41.1%。此外,在 PaaS端功能的进一步丰富有望带来更多拓展和机会;2)数据中心IDC:云服务市场的强劲表现将 成为驱动IDC发展的主要动力,其中一线城市的资源具有稀缺性。IDC预测2019-2021年中国数据中 心市场规模CAGR达32%,高于全球18%的平均水平。综合考虑市场内生增长和政策驱动,我们预 计2020年数字新基建将拉动投资规模约3000亿元,带来更为广阔的机遇。

投资建议:

以5G为代表的新基建快速落地,有望驱动中国数字产业和产业数字化蓬勃发展,驱动中 国数字经济领跑全球。参考4G,我们判断5G最大的投资机会依然是在应用端。除2C应用之外,2B 的场景应用将是5G重要的主战场;建议重点关注智能驾驶、智慧城市、智慧物流等场景。基础设施端,铁塔、运营商有望更多参与到5G 2B的场景运营中,实现更多商业模式和获得更多价值量 分配。手机、物联网AIoT的终端硬件变化,也会带来更多机遇。

报告节选(报告全文183页):

(报告观点属于原作者,仅供参考。报告来源:中信证券)

获取报告请登录未来智库www.vzkoo.com。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)