文:黑色建材组

来源:公众号“曾宁黑色团队”

报告摘要

纯碱的供应结构:中国纯碱产能、产量和消费量均为全球第一,国内市场产能利用率略低于国际市场,出口贸易量占全球纯碱贸易量的12%左右,出口仅作为阶段性调节国内市场供需平衡的手段。

纯碱的贸易流向:华南、华北和华东是纯碱贸易较为集中的地区。华南作为纯碱的主销区之一,区域内供给不足,市场缺口由华北、华东、华中及西部区域补给。

纯碱的消费需求:我国是世界第一大纯碱消费国。随着经济的发展,中国纯碱消费量整体呈递增趋势。2018年我国纯碱总需求量为2512万吨,较2017年减少66万吨,较2010年增长635万吨,8年间共增长34%。

纯碱的价格分析:我国纯碱价格市场化程度较高,产能集中度较低,任何一家企业都无法通过控制产量或消费量来操纵价格。企业之间为了避免价格竞争带来的损失,大多数都采用“随行就市”的策略,即将本企业产品价格保持在市场平均价格水平上,获得行业平均利润。个别资金实力很强的下游企业或贸易商会在市场不景气时存储产品,待市场好转时再出手,以获取较高的利润。

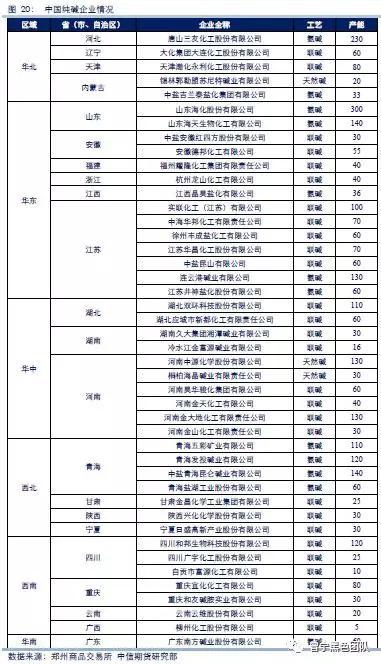

纯碱的相关企业:我国共有纯碱生产企业44家,除重庆碱胺、应城新都、湖北双环、徐州丰成、甘肃金昌、云南云维、冷水江碱业和柳州化工8家联碱企业仅生产轻碱外,其他所有纯碱企业不分生产工艺,均同时生产轻碱和重碱两种产品。

正文

一、纯碱的生产供应

(一)纯碱的供需结构

中国纯碱产能、产量和消费量均为全球第一,国内市场产能利用率略低于国际市场,出口贸易量占全球纯碱贸易量的12%左右,出口仅作为阶段性调节国内市场供需平衡的手段。

我国玻璃(1439, -10.00, -0.69%)企业对于纯碱需求占比大,且单个企业的需求量集中,而国内生产供应稳定,运输便利,在途时间较短,且付款方式灵活多样。因此绝大多数国内纯碱用户最终以采购中国纯碱为主,进口纯碱的量极小,市场非常有限。

(二)纯碱的生产成本

中国石油和化学工业联合会制定了《纯碱成本核算规程》,定义了国内纯碱企业的六项纯碱成本费用项目,包括原料和主要材料费用,燃料和动力费用,车间经费,工资及福利费,联、副产品扣除费以及企业管理费。各成本项目的具体内容如下:

(1)原料及主要材料费用,原盐和石灰石作为制造纯碱的原料,二氧化碳和合成氨作为辅助材料。

(2)燃料及动力费用,指生产过程中所耗用的外购和自制燃料、动力,包括电、蒸汽、重油、天然气、动力煤(0, -641.00, -100.00%)等费用。

(3)工资及福利费,指企业内所涉及纯碱的生产、营销、管理等人员的工资以及福利费用。

(4)车间经费,指车间为进行正常生产所耗用的各种材料费用,其中同时包含了固定资产的折旧费、修理费、办公杂费、排污费以及其他杂费。

(5)联、副产品扣除费,指纯碱生产过程中需要扣除的所产联产品、副产品费用。

(6)企业管理费,指企业为管理和组织全厂生产所发生的各项费用。

按照《纯碱成本核算规程》规定,分别就三种不同生产工艺对纯碱生产成本进行具体分析。

1、氨碱法生产成本

目前我国氨碱法每吨纯碱的生产成本一般在1250-1800元。其中原材料(原盐和石灰石合计)采购成本约占总成本的40-50%,燃料采购成本约占总成本的30-35%,制造成本合计在90%以上,其余管理费用、财务费用和销售费用占比不到10%。

2、联碱法生产成本

联碱法产出纯碱的同时以1:1.0-1.2的比例产出氯化铵。为便于企业经济核算,联碱法通常以纯碱和氯化铵整个生产工艺过程计算生产费用,以纯碱产量为核算的基础,先算出联碱法“双吨”总成本,再按比例扣除氯化铵应负担的费用,计算出纯碱的成本。

目前我国联碱法纯碱企业每生产一吨纯碱的“双吨”成本在2100-2500元,受两种产品销售价格变动的影响,氯化铵和纯碱成本比值约在0.25-0.34,即纯碱成本占双吨成本的75%-80%,故联碱法生产纯碱的成本一般在1570-2000元/吨。

3、天然碱法生产成本

我国天然碱法每吨纯碱生产成本在1300-1400元。成本包含二氧化碳(碳化法工艺所需)、煤炭(天然碱矿煅烧所需)、天然碱矿采矿费用、矿产资源补偿费、生产添加催化剂、人工成本、设备损耗、环保设施等一系列固定成本。

其中矿产资源补偿费成本公式为:矿产资源补偿费=矿产品销售收入×补偿费费率×开采回采率系数。我国补偿费费率取值范围标准在0.5%-4%,国内整体矿产平均值为1.18%,每吨纯碱具体补偿费率存在一定的地域差异。

(三)纯碱的产能产量

1、总体情况

2010年纯碱产能突破2500万吨。2014年,我国的纯碱产能达到了历史最高点3135万吨,产量达2515万吨。截至2018年底,我国纯碱产能为3115万吨,产量为2621万吨。

在产能产量持续增长的同时,受金融危机、政策调控、产能扩张等多重因素影响,纯碱行业的产能利用率自2008年起下降至90%以下,并于2010年降至80%以下,纯碱行业随即进入调整期。2011年工信部出台《纯碱行业准入条件》,对新(扩)建纯碱项目设定了准入门槛,限制纯碱产能的过快增长。2013年起,纯碱闲置产能下降,产能利用率有所提升。2018年,我国纯碱产能利用率为84%。

国内纯碱企业的重质化率一般在40%-60%,即生产线产能设计决定最高可将40%-60%的纯碱产能加工转化为重碱,在这一比率内,纯碱生产企业可以根据下游需求和轻重碱价格决定产出的轻重碱比例。青海纯碱企业的重质化率较高,可达70%以上。也有少数企业的重质化率为零,即完全不生产重碱。

从产量上看,2018年轻碱产量1325万吨,较2007年增长95万吨;重碱产量1296万吨,较2007年增长769万吨。整体来看重碱的产量增速远远高于轻碱,产量占比也从2007年的30%增长至2018年的49%。

2、不同生产工艺的生产分布

我国采用联碱法生产的企业最多,共有29家,大部分企业的产能低于100万吨,主要分布在河南、湖北、江苏、四川和重庆。2018年我国联碱法企业产能合计1516万吨,占比49%,产量合计1139万吨,占比44%,产能利用率为75%。

我国采用氨碱法生产的企业有12家,大部分企业的产能高于100万吨,主要分布在青海、江苏和山东。2018年我国氨碱法企业产能合计1419万吨,占比45%,产量合计1318万吨,占比50%,产能利用率为93%。

我国采用天然碱法企业有河南中源化学股份有限公司、桐柏海晶碱业有限责任公司和锡林郭勒苏尼特碱业有限公司。2018年,天然碱法产能合计180万吨,占总产能的6%,产量合计164万吨,占总产量的6%,产能利用率为91%。

3、不同区域的生产分布

我国纯碱生产主要集中在华东、华中和西北地区。2018年华东地区纯碱产能约1191万吨,占全国总产能的38%,其中江苏总产能550万吨,占华东地区的46%、全国总产能的18%。华中河南、西北青海凭借丰富的原料资源优势和地理优势,新增产能不断释放。2018年华中地区纯碱产能636万吨,占全国总产能的20%,其中河南总产能420万吨,占华中地区的66%、全国总产能的13%;西北地区纯碱产能达515万吨,占全国总产能的17%,其中青海产能为430万吨,占西北地区的83%、全国总产能的14%。此外,华北、西南、华南和东北地区纯碱产能分别占全国总产能的12%、9%、2%和2%。

(四)纯碱生产的影响因素

对比2016-2018年月度在产产能及其均值可以看出,纯碱生产变化有一定的季节性。通常每年前三个季度波动较大,2月、5月和8月平均在产产能最低,夏季结束之后在产产能多呈稳步上升趋势。纯碱生产主要受装置设备维护检修和安全环保政策的影响。

1、设备检修

纯碱生产属于放热反应,检修一般安排在夏季或是下游停工较多、需求不旺的春节期间。根据每次检修重点不同(例如更换设备或配件,管道或配套装置维修等),维修成本差异较大,金额从数万到上千万不等。

氨碱法生产设备属于整体一套设备,设备全停大修需要将整个循环设备进行停机维护保养,并针对各项问题调试修整,通常耗时7-10天。通常每个氨碱企业会在1-2年进行一次这样大规模、有计划的停修。

联碱法生产设备属于两个循环系统设备,设备全停大修需要将两个循环系统设备进行停机维护保养,并针对各项问题进行调试修整,通常耗时10-20天。企业重新开机需要依次启动合成氨的第一个循环系统设备,和生产纯碱的第二个循环系统设备,所以相比氨碱法,联碱法检修耗时更长。通常每个联碱企业每年会进行一次大规模、有计划的停修。

天然碱法相对来说生产工艺简单,纯碱企业设备检修需要每年一次,每次耗时10天左右。

2、安全环保

氨碱法企业产生较多的废渣和废水。其中废渣的主要成分是氯化钙,同时也含有碳酸钙、碳酸镁、氯化钠和泥沙等。业内对氨碱法固废综合利用途径有限,采用渣场集中堆积仍是国内各企业采取的唯一有效处置办法。对于废水,除了部分经由综合利用生产氯化钙、再制盐外,多数澄清后排向海(河)。各氨碱法生产企业的污染指标在采取必要控制措施后已基本达标。

联碱法生产企业产生的相关废气和废渣排放量较少,在进行必要的控制处理后基本达标,整体污染较氨碱法略轻。但各企业废水排放差异较大,这是因为配套合成氨装置,工艺流程相对较长,污染排放点多,治理难度比其他两种生产工艺大,且清污分流设备、管道、设备腐蚀、生产工艺波动、生产和环境管理等基础条件不同,因而在生产工艺中母液废水排放量差异较大,废水中氨含量也会相差悬殊。含氨量多的企业会回收氨,整体排放标准基本达标。

天然碱法相对于其他两种工艺,工艺流程简单,生产过程中涉及化学反应较少,因此最终产出的废气、废水及废渣排放量较少,且基本符合国家排污标准要求,污染小于合成法。

二、纯碱的贸易输运

(一)纯碱的销售模式

中国纯碱行业运用较多的销售模式分别是直销、代销和经销。直销是纯碱销售最常采用的方式。因部分纯碱企业缺乏销售人员及销售渠道,又衍生出代销和经销两种中间销售模式。

直销是指纯碱厂家直接与下游用户进行交易。通过这种方式,纯碱厂家与下游用户之间降低了流通成本,保证了纯碱销售与采购的稳定性。同时,为保证采购稳定,降低资金成本,纯碱企业多要求直销客户“押款”,不具备财力的用户也会采用其他方式购买纯碱。

代销是指纯碱厂家将自己一定比例的纯碱货源交由贸易商,在符合纯碱企业内部定价原则的基础上进行货物交易。代销贸易商多是实力雄厚的大型贸易公司,在代销贸易中不做库存,不承担价格波动风险。

经销是指国内经营多个化工品种的化工贸易企业同时经销多个品牌的纯碱。经销贸易商每个品牌的纯碱贸易量一般不会太大,批发拿货,会根据市场行情进行库存管理,自负盈亏。

轻碱下游用户分布广泛,各行各业均有涉及,但规模通常较小。针对下游用户需求量小而散的特点,轻碱销售采用代销或经销方式为主、直销为辅的销售模式。

重碱下游主要用户是平板玻璃行业,月需求量大且集中,主要分布在河北、广东、湖北、山东、四川等省,采购方议价能力较强。重碱销售多采用与用户直接营销的方式,少部分以经销方式补充。

(二)纯碱的贸易流向

在主要调出省(市、自治区)中,年调出量达到100万吨以上的有四个。其中青海纯碱调出量最大,年调出量为414万吨,占全国调出总量的31%;江苏调出纯碱量位列第二,年调出量为365.2万吨,占总量的28%;河南调出纯碱量位列第三,年调出量为304.6万吨,占总量的23%;山东调出纯碱量位列第四,年调出量为162.7万吨,占总量的12%。这四个省(市、自治区)调出量占总调出量的比值合计达到94%。

在主要调入省(市、自治区)中,调入量位列第一的是广东,年调入量为268.7万吨,占全年调入总量的22%;湖北调入纯碱量位列第二,年调入量为141.6万吨,占调入总量的11%;河北调入纯碱量位列第三,年调入量为95.7万吨,占总量的8%;位列第四的是四川,年调入量为76.1万吨,占总量的6%。四省调入量占总调入量的47%。

华南、华北和华东是纯碱贸易较为集中的地区。华南作为纯碱的主销区之一,区域内供给不足,市场缺口由华北、华东、华中及西部区域补给。

华北地区作为平板玻璃企业集聚地,全国约1/4的玻璃企业聚集于此,纯碱需求量较大,主要由河南金山、内蒙古吉兰泰、苏尼特碱业及唐山三友等纯碱生产企业供给。近几年,青海依靠其低成本优势,在华北区域的市场占有量逐年增加,受此影响,江苏、浙江及安徽调入纯碱在华北区域的市场占有量逐年递减。

华东地区作为全国主要的纯碱生产和消费市场,依靠发达的运输网络,加上临港、汽运便利等优势,区域内纯碱除自用外,多流向东北、华北、华南等需求旺盛的市场。但随着近年来纯碱行业竞争愈演愈烈,华东纯碱流入华北、东北、华南市场上的纯碱贸易量出现不同程度的压缩。

(三)纯碱的仓储运输

1、纯碱的包装:

(1)大袋包装:500kg/袋及以上包装,主要有750kg/袋和1000kg/袋两种,后者被称为吨包或吨袋;重碱下游用户多以吨或1.5吨包为主。

(2)小袋包装:50kg/袋及以下,主要有25kg/袋、40kg/袋、50kg/袋三种;其中25kg/袋用于食用碱,40kg/袋用于轻碱,50kg/袋可用于轻碱或重碱包装。

(3)无袋散装:用罐装汽车从纯碱生产企业的成品料仓将纯碱直接装入汽车的料罐内,运输至纯碱用户。

2、纯碱的运输:

(1)陆路运输:300公里以内以汽运为主,300公里以上以铁运为主;青海等偏远地区多采取铁运,内陆生产企业多采取汽运。

(2)内河运输:国内沿长江及临港区域企业主要采取水运,长江运输以西向东运输为主。

(3)沿海运输:海运方向以从东向北和从北向南运输为主,运距在1000公里以内。

3、纯碱的仓储方式:

(1)定点仓储:纯碱库存分布在生产企业(厂内+主销区)、贸易商(主销区)和用量大的下游用户(玻璃企业)仓库中,整体库存水平偏低。

(2)移动仓储:生产企业及贸易商对尚在途中(车、船)但未销售的纯碱作为库存的一部分进行管理。

(3)第三方仓储:较少,仅在主销区的贸易商仓库或生产企业直销仓库库容不足时临时使用。

三、纯碱的消费需求

(一)纯碱的消费总量

我国是世界第一大纯碱消费国。随着经济的发展,中国纯碱消费量整体呈递增趋势。2018年我国纯碱总需求量为2512万吨,较2017年减少66万吨,较2010年增长635万吨,8年间共增长34%。

重碱需求快速增长是纯碱需求持续增长的最主要原因。中国纯碱工业协会统计数据显示,2018年全国重碱需求量为1347万吨,较2010年的822万吨增长64%。重碱需求增长对纯碱总需求增长的贡献率达到83%。同时,重碱需求占比也从2010年的44%提升至2018年的54%。相比重碱,下游对轻碱的需求增长缓慢。2018年全国轻碱需求量为1165万吨,相比2010年增长110万吨。

(二)纯碱的消费结构

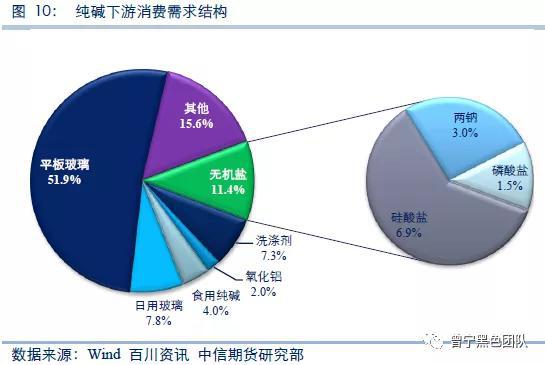

在中国纯碱应用领域,4%的纯碱应用于食品行业,属于食用纯碱;其余96%的纯碱应用于工业生产的原材料或辅助剂,属于工业用纯碱。

在工业生产中,纯碱广泛应用于平板玻璃、无机盐、日用玻璃、洗涤剂和氧化铝等行业。据统计,2018年平板玻璃行业对纯碱的需求量为1303万吨,占纯碱总需求量的51.9%;无机盐行业对纯碱的需求量为287万吨,占比11.4%(其中硅酸盐行业占比6.9%,两钠行业占比3.0%,磷酸盐行业合计占比1.5%);日用玻璃行业对于纯碱的需求量为196万吨,占比7.8%;洗涤剂行业对于纯碱的需求量为184万吨,占比7.3%;氧化铝行业对于纯碱的需求量为50万吨,占比2.0%。

纯碱下游行业在轻、重碱使用方面有明确的要求,很少出现轻、重碱混用的现象。纯碱的下游行业中,平板玻璃行业是重碱最主要的消费者,日用玻璃、洗涤剂、氧化铝等行业则主要消费轻碱,无机盐领域部分企业采用重碱,部分企业采用轻碱。

(三)纯碱消费的地域分布

国内纯碱需求量排名前十的省(市、自治区)分别是:广东、河北、湖北、山东、四川、安徽、浙江、河南、福建和江苏,需求合计1860.5万吨,占全国纯碱总需求量的74.1%。

(四)平板玻璃行业的需求分析

1、行业需求特点

平板玻璃生产线停产冷修成本高、周期长,一经点火投产一般会保持8-10年不间断生产,期间需要长期稳定的原材料供应,所以对于纯碱的需求量大,比例固定,稳定性较强。一般而言,生产1吨平板玻璃需要消耗0.2吨重碱,即一条日熔量1000吨的浮法玻璃生产线一天消耗的纯碱量为200吨。

重碱成本通常占浮法玻璃生产成本的25%以上,玻璃企业对纯碱价格波动非常敏感。由于缺少高效的避险工具,部分企业只能被迫采用囤积现货的方式规避市场风险,资金量占用大,仓储成本高。这对于民营企业数量众多的浮法玻璃行业健康发展较为不利。

近年来平板玻璃行业对纯碱需求整体呈现“V型”特征。2013-2014年,平板玻璃对纯碱的需求量始终保持在1160万吨以上。2015年,房地产市场降温明显,平板玻璃价格跌破生产成本,窑龄到期的平板玻璃生产线集中冷修,致使下游对重碱的需求量明显下滑。2016年,随着房地产市场逐渐回暖,平板玻璃价格快速上涨,刺激冷修生产线复产,平板玻璃产量逐渐提高,带动对纯碱的需求稳步提升。2018年,玻璃行业消费重碱1303万吨,环比增长9.9%,需求保持在近5年来的较高水平。

平板玻璃生产刚性强,产能调节弹性小,对原材料的需求较为稳定,从全国平板玻璃主产区的重碱消费情况看,各季度重碱总消费量保持稳定,没有明显的淡旺季之分。重碱主销区中,河北地区各季度纯碱需求的波动相对较大。这一方面是因为河北地区部分平板玻璃企业有囤货习惯,另一方面是因为河北地区平板玻璃在产产能易受环保等政策因素影响。

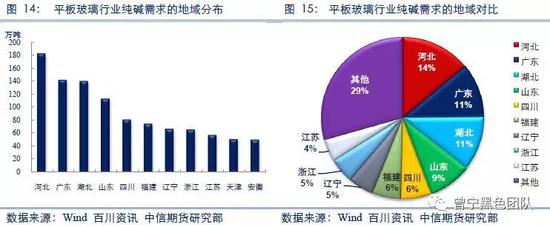

2、区域分布特点

河北、广东、湖北、山东及四川等省的平板玻璃产能集中度较高,是重碱的主销区,2018年以上五省对重碱的需求量占比达到52.3%。其中,河北平板玻璃行业对纯碱的需求量为182.3万吨,占比14.0%,位居全国第一;广东平板玻璃行业的重碱需求量为141.6万吨,占比10.9%;湖北平板玻璃行业的重碱需求量为139.9万吨,占比10.7%。

四、纯碱的价格分析

(一)纯碱的定价机制

1、市场特点

(1)纯碱现货标准化程度很高,下游消费企业对纯碱品牌的要求不高,更多地考虑产品价格、付款方式和供应稳定性。

(2)市场化程度较高,产能集中度较低,任何一家企业都无法通过控制产量或消费量来操纵价格;企业大多数都采用“随行就市”的策略。

2、定价机制

(1)出厂价:主要用于轻碱。因为轻碱的下游企业数量众多、分布分散、需求量较小,一般由下游企业从销区贸易商或直销、分销点提货,短倒等运费由下游企业承担。

(2)送到价:重碱价格一般指送到价。只有西北地区,尤其是青海生产的纯碱,因为与主销区运距长,运费占比高,不分轻重碱统一统计其出厂价。重碱下游多为平板玻璃企业,分布集中、需求量大且稳定,一般由贸易商或纯碱生产企业承担运费,送货到厂。

(二)轻重碱的价差分析

从历史数据看,轻碱与重碱长期存在价差。绝大部分时间内,轻碱价格低于重碱。轻重碱价差主要包含三方面的因素:

一是成本差异,这主要是因为重碱是由轻碱经过水合反应、蒸汽加热干燥、脱去结晶水和游离水等工序制成,成本较轻碱有增加,一般在50-100元/吨之间;

二是价格数据统计口径不同,全国各区域轻碱价格为出厂价,除西北外其他区域的重碱价格统计的是送到价,西北重碱价格统计的是出厂价,因此,除了西北以外其他区域的轻重碱价格中还包含有运费因素;

三是轻重碱供求格局不同,由于轻碱和重碱的下游行业比较固定,不会轻易改变其使用的轻重碱类型,轻重碱的不同供需格局会影响二者的价差,极端情况下也会出现轻重碱价格倒挂(即轻碱价格高于重碱价格)。

2006年1月至2018年9月期间,轻重碱价差(重碱价格-轻碱价格)范围在70-150元/吨之间的概率达到68%。同时,轻碱与重碱的价格高度正相关,相关系数达到了0.9682。

价差分布及频率累计分析结果显示,轻碱、重碱价差分布概率最高的区间为[20元/吨—215元/吨]。轻碱与重碱的平均价差为113元/吨,最小值为-68元/吨,最大值为361元/吨,标准差为55元/吨。

(三)纯碱区域价差分析

我国华北地区和华中地区浮法玻璃产能集中,重碱需求量大,下游行业议价能力较强,是重碱的价格洼地。其中,河北纯碱价格走势对全国其它地区纯碱价格的影响较为显著,是纯碱现货市场的风向标。

我国各区域纯碱市场价格联动性很强。2013年10月至2018年12月,华北、东北、华东、华南、华中、西北、西南地区7665个纯碱价格数据的相关系数统计结果显示,各地区之间的纯碱价格高度正相关,不同地区轻碱相关系数均值为0.9436,重碱相关系数均值为0.9367。

(四)纯碱价格的影响因素

1、供给和需求

纯碱的供给和需求是由纯碱及其下游行业的产能和开工率决定的。轻碱和重碱的下游各不相同并且极少出现混用,在重质化率范围内,纯碱生产企业可以根据轻重碱的价格和需求情况调节轻碱和重碱的产出比例。由于使用轻碱的企业很少做库存,同时采购期限较短,因此轻碱价格变化更为迅速。在纯碱供不应求的时期,往往是轻碱价格先行上涨。由于重碱比轻碱多了一道生产工序,纯碱企业倾向于先行保证轻碱的供应,降低重碱的产出比例,重碱价格随之上涨。而在纯碱供大于求的阶段,由于平板玻璃企业产能相对集中,议价能力强于轻碱企业,往往会出现重碱价格先于轻碱价格下跌的现象。

2、企业生产成本

纯碱企业的生产成本中原燃料成本占比达到70%以上,因此纯碱的主要生产成本取决于原料(原盐、石灰石、合成氨等)和燃料(煤炭、天然气)的价格。

原盐在纯碱成本中占比达到20%-25%。由于我国原盐供给相对充裕,市场价格长期保持低位,原盐价格变动对于纯碱生产供应造成的影响有限。

石灰石是国家重点保护的矿产资源,在纯碱成本中占比达到10%-15%,由于石灰石应用范围颇为广泛,市场需求潜力较大,预计未来石灰石价格将稳中有升。

煤炭在纯碱生产成本中占比约为30%-40%,煤炭价格的上涨将提高纯碱企业生产成本进而推高纯碱价格。

3、环保因素

2015年以来,环保政策越来越严厉,对纯碱行业供求两端均产生了广泛的影响。在供给方面,受环保因素影响,纯碱企业停车检修、改造升级等情况逐渐增加,行业产能利用率下降,供应出现紧张局面。在需求方面,平板玻璃、洗涤剂、日用玻璃等行业环保监察力度趋严,去产能速度加快,其它纯碱下游行业开工也受到影响,致使纯碱需求端有所收缩。由于纯碱及其各个下游行业面临的环保政策力度不同,对供求两端产生的影响力度有所差异,可能造成纯碱价格在短期内出现较大幅度的波动。

4、宏观调控政策

相关政策因素主要包括国家及行业相关的政策和法律法规,如税收政策、货币政策、财政政策、利率政策、汇率政策等。比如在其他条件不变的情况下,国家在某一阶段执行宽松的货币政策,增加货币的投放,实行低利率政策;或实行积极的财政政策,减少税收,鼓励消费,增加市场需求等,都会引发商品价格上涨,纯碱价格也会随之上涨。反之,国家减少货币的投放,增加税收,实行高利率政策等都可能引起价格的下降。此外,税收政策、汇率政策在一定程度上也能引起国内价格水平的变动。

此外,国家相关政策中,电价政策、运输政策、税收政策也会对纯碱价格产生影响。如2015年国家全面推行工商业用电同价,致使国内纯碱企业生产成本大幅增加;2016年9月21日起《超限运输车辆行驶公路管理规定》施行后,增加了纯碱的汽运成本;2017年部分铁路局运输线路优惠政策取消,铁路运输成本上浮明显,改变了青海纯碱向国内其他区域调货的轨迹,华北、西南等多地受到西北货源冲击影响,国内纯碱供需格局发生变化,进而导致市场价格的变化。

5、消费心理因素

流通渠道和经营者在受到各个方面的影响后产生心理状态改变,往往导致情绪波动,判断失误,做出盲目抢购或者狂抛行为,这也是在某个时间段内引起纯碱产品价格狂跌暴涨的重要因素之一。

6、进出口因素

中国纯碱进口量占总需求的比重极小,出口量虽然在纯碱国际贸易中名列第三位,但占国内产能产量的比重也不高。我国纯碱在国际贸易中缺乏定价权,多采用价格跟随策略。因此,国际纯碱价格的涨跌对于国内市场价格影响较小,但会在一定程度上影响纯碱上下游行业的心理预期。

五、纯碱的相关企业

(一)重点生产企业

2018年,我国共有纯碱生产企业44家,除重庆碱胺、应城新都、湖北双环、徐州丰成、甘肃金昌、云南云维、冷水江碱业和柳州化工8家联碱企业仅生产轻碱外,其他所有纯碱企业不分生产工艺,均同时生产轻碱和重碱两种产品。

从产能集中度上看,我国年产能在百万吨及以上的企业共有12家,产能合计达到1760万吨,占总产能的56%;产能在50-100万吨之间的中型企业13家,总产能835万吨,占比27%;50万吨以下的小企业19家,产能合计520万吨,占比17%。

我国纯碱行业现有的大型生产集团共有四家:一是唐山三友集团有限公司,下辖唐山三友化工股份有限公司和青海五彩矿业有限公司,年产能340万吨;二是中国盐业集团有限公司,下辖中盐安徽红四方股份有限公司、中盐昆山有限公司、中盐吉兰泰盐化集团有限公司和中盐青海昆仑碱业有限公司四家纯碱企业,年产能263万吨;三是河南金山化工集团,下辖河南金大地化工有限责任公司、河南金天化工有限公司和河南金山化工有限责任公司三家,年产能200万吨;四是内蒙古远兴能源股份有限公司,下辖河南中源化学股份有限公司、桐柏海晶碱业有限责任公司和锡林郭勒盟苏尼特碱业有限公司三家天然碱子公司,年产能180万吨。这四家集团占全国总产能的比例分别是10.91%、8.44%,6.42%和5.78%,合计超过31%。

(二)重点消费企业

2018年,我国平板玻璃生产线总数372条,有效开工生产线237条,开工率63.4%;总产能22.46万吨/天,有效产能15.31万吨/天,纯碱年用量1117.6万吨,占纯碱消费总量的44.5%,占重碱消费总量的83%。

平板玻璃重点生产企业10家,合计生产线161条,有效生产线141条,开工率87.6%,高于全国平均开工率24个百分点;总产能105320吨/天,有效产能95840吨/天,纯碱年用量699.7万吨,占全行业的62.6%,集中度相对较高。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈修龙

![[可爱] [可爱]](https://n.sinaimg.cn/commnet/2018new_keai_org.png)

![[可爱] [可爱]](https://n.sinaimg.cn/commnet/2018new_keai_org.png)

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)