来源:理财老娘舅

都说咱们是农耕文明,缺少海洋文化的冒险精神,但偏偏对“一”、“首”这些字眼特别敏感,觉得只要是破天荒的事,总能影响些啥。

这不,8月底的时候,一则“首批商品期货ETF面世”的新闻,一石激起千层浪,各大V、媒体争相转载。经过半个月的沉淀,咱们回过头来看看,商品期货ETF究竟是个啥?咱小老百姓值得配置吗?

关于商品期货ETF,你需要知道更多

2019年8月27日,公募首批商品期货类ETF获批,建信能源化工期货ETF、大成有色金属期货ETF、华夏饲料豆粕期货ETF拔得头筹,将在深交所发行上市。

就算你不明白它们是啥,只要翻翻相关新闻,专家总能帮你找到合适的购买理由。

工作没多久,钱少?

商品期货ETF低门槛,以大成有色金属期货ETF为例,认购门槛为1000元,联接基金认购低至1元。

已经在投资了!

没关系,大宗商品和股市、债市相关性低,投资互补性强。在组合中加入商品期货ETF可以帮助降低风险减小波动,提高投资组合的风险收益比。

会不会操作不方便?

这点更不用担心了!这类基金无需开立期货交易账户,即可参与商品期货市场投资;而且还能规避期货交易必须盯市、保证金追缴、到期日前合约移仓等繁琐操作,因为这些都由专业的投资人——基金经理代为操作啦!

听起来很让人心动啊,但适合咱们买吗?还是来看看将面世的这三只吧:

先说最“好事多磨”的华夏饲料豆粕期货ETF(历时近三年才获批):

这只基跟踪的是大商所饲料豆粕期货指数。就国内商品交易所而论,大商所在豆粕期货方面的地位无人能及。2016-2018年全球农产品期货交易量排名中,大商所的豆粕期货稳居第一位。

大商所发行的这个指数,100%权重持有豆粕主力合约,所以华夏这只基指向性非常明确,妥妥的投资豆粕市场。

豆粕是啥?豆粕是大豆经过压榨去油后得到的产品。在咱们国家,80%以上的豆粕都被用于家禽饲养,说白了,就是“佩奇”的口粮。通过测算,油脂油料类抗通胀的能力是各大宗商品里的翘楚。

油脂油料类抗通胀能力优秀

数据来源:Wind,华夏基金,品种上市期-2019年5月,月度数据

不仅在国内需求旺盛,在全球,豆粕都稳坐农产品期货交易量的头把交椅。根据美国商品期货委员会统计,截至2019年5月7日,CBOT大豆的总多头持仓量在70万张,自2017年以来稳定在60%附近。

抛去资产配置、抛去抗通胀等好处,旺盛的需求量,可能就是豆粕投资机会吧!

WIND数据显示,截至9月5日,大商所豆粕期货价格指数自2018年以来上涨14.55%,同期上证综指下跌9.72%,在今年5月-8月的股市波动中,大商所豆粕期货价格指数的涨幅也接近14%。

对了,华夏饲料豆粕期货ETF在9月6日已经开始认购了!

再来看看建信能源化工期货ETF,

这是三只中唯一没有联接基金的,后期是否加上尚未可知,稍微有点遗憾。

建信能源化工期货ETF跟踪的是易盛郑商所能源化工期货指数A(简称:易盛能化A),这个指数包含四类成分:动力煤、PTA、甲醇和玻璃,均为郑商所成交量大、交易活跃的能源化工期货品种。

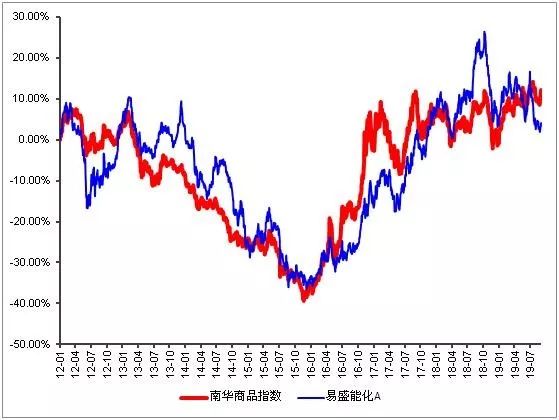

该指数走势与商品期货整体市场相关度高,WIND数据显示,自2010年3月1日-2019年6月28日,易盛能化A与代表商品期货大类资产的南华商品指数的月度相关性高达69%。所以,布局这个指数产品,相当于间接布局商品期货市场,分享商品期货市场走势发展收益。

来源:wind,统计区间2010.1.1-2019.9.5

最后来看看大成金属期货ETF,它可以说是三只中最好命的了,4月18日申报,4月25日就受理,顺顺当当没受任何磋磨,很想问问华夏基金作何感想!

说回正题,大成金属期货ETF跟踪的是上海期货交易所有色金属期货价格指数,投资标的很透明,即为沪铜、沪锌、沪镍、沪铝、沪铅、沪锡6种期货合约+货币市场工具等(含同业存单)。

有色金属是不可再生的耗材资源,价格波动有刚性底线,当资产价格低于开采成本时,生产企业可通过停产等形式控制市场供给,供给侧改革效应明显。

收益方面,该基金类似一个指数基金+货币基金收益增强组合,10%以内期货保证金+80%以上资产用作现金管理。莫名心里有点踏实,也是没谁了!

是不是很好奇,这么好的东西,怎么到了2019年才 “首批面世”?

这话说起来有点长,但是商品期货ETF不是个新鲜事物,它在美国发展已有十多年,且已相当成熟,在中国却刚刚刚起步。

为什么这么慢?除了和起步晚有关外,还在于它自身比较难搞。要知道和普通ETF相比,商品ETF投资的是商品期货。商品期货合约具有时效性,到期前必须要移仓换月更换合约。如果更换的远月合约价格高于现持有的近月合约,就会产生损失,很糟心吧!

还有,期货市场的信息披露远远比股市要透明和严格,大户的持仓轨迹分分钟都会暴露,如果被人盯上,利用期货换月策略大幅拉升,商品ETF有可能会遭受较大损失。

说这些,并不是为了吓大家,而是想让大家明白,热点来的时候不要一叶障目,沉迷于喜悦兴奋中,还是要从自身风险承受能力和投资经验出发。商品期货ETF当然值得个人投资,但应只占资产配置的一小部分,它的出现更能满足专业机构的对冲需求。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陶然

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)