来源:图解金融

1. 永续债发行条件

2. 永续债发行特点

3. 市场情况

4. 永续债发行动机

5. 永续债的特殊条款

6. 永续债发行利率特征

7. 永续债的估值

8. 展期/递延利息债券情况

本文所说的永续债,指的是没有明确到期日或期限非常长的债券,即理论上永久存续。自2013年10月第一支永续债发行以来,由于具有降低负债率、在特定条件下可以进行展期等优势,不少发行人趋之若鹜。同时,对于投资者来说,高票息也极具吸引力。2018年初至今,永续债发行规模就已接近5000万亿元。下面小编将分析一下永续债的市场概况。

目前我国永续债没有固定的券种,主要分布在公司债、企业债、中期票据、定向工具等几类上。因此发行人可以选择以上几种方式发行,但由于监管部门不同,发行条件也存在一定的差异。

表1-1 永续债发行条件小结

2017年12月20日,上交所和深交所分别发布了《上海证券交易所公司债券预审核指南(四)特定品种——可续期公司债券》和《深圳证券交易所公司债券业务办理指南第3号——可续期公司债券业务》,明确规定公开发行可续期公司债券,累计计入权益的债券余额不得超过公司最近1期末净资产的40%,累计计入权益的债券余额计算范围包括公开发行的可续期公司债券、可续期企业债券。

1、发行品种

图1-1 永续债属性分类统计

从发行品种来看,以中期票据为主,占比达76.54%,主要原因是银行间市场交易商协会对债券发行实行较为灵活的注册制,而发改委和证券交易所对债券发行实行审批或核准制。

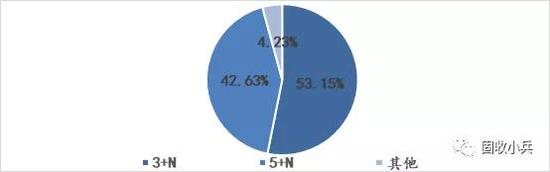

2、发行期限

图1-2 永续债发行期限分类统计

从发行期限来看,以3+N、5+N为主。我国永续债的期限97%左右为3+N和5+N,满足融资企业的长期资金需求。

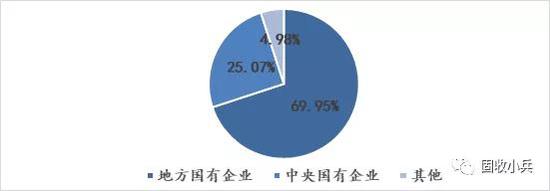

3、企业性质

图1-3 永续债企业性质分类统计

从企业性质来看,发行主体以国企为主。地方国企和央企占比达到95%以上,一定程度上可以给高负债率的国企起到降杠杆的作用。民营企业由于永续债期限长,票息高,中小民营企业对融资成本较为敏感,难以成为永续债发行的主体。

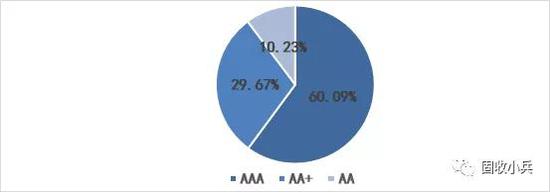

4、主体评级

图1-4 永续债主体评级分类统计

从主体评级来看,发行人主要集中在AAA和AA+等中高评级,占比近90%,相比其他的债券品种,永续债的发行主体是相对优质的。

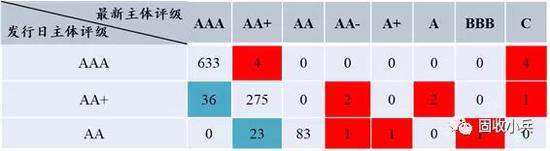

表1-2 永续债主体评级变化统计表

注:表格红色标注部分代表主体评级下调,蓝色标注部分代表主体评级上调

注:表格红色标注部分代表主体评级下调,蓝色标注部分代表主体评级上调从主体评级变动来看,截止2018年12月24日,评级上调59家,下调16家,评级上调多于评级下调,永续债主体信用相对优质的情况仍然存在。

表1-3统计了其中主体评级下调较严重的永续债。

表1-3 主体评级下调债券统计

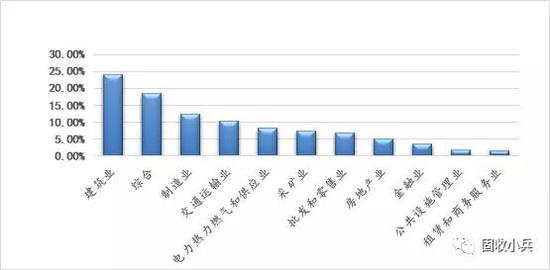

5、行业分布

图1-5 永续债行业分布统计(按证监会门类行业)

从行业分布来看,发行主体行业以建筑业、交通运输、制造业等重资产、高负债的周期性行业为主。按照不同行业发债规模统计,发行规模排名前8的行业发行永续债金额合计占比高达93.12%。除了去杠杆诉求外,此类行业的投资需求旺盛且投资回收期相对较长,有较好的长期偿债能力,这也很好的匹配了永续债的长久期特征。

1、发行状况

2013年10月29日,首单永续债“13武汉地铁可续期债”发行。2018年9月7日,武汉地铁集团称,“13武汉地铁可续期债”不行使续期选择权,将在10月29日全额兑付本期债券。

图1-6 近年来债券发行规模

单位:亿元

自2013年发行国内第一只永续债起,15年以来永续债市场发展迅速。,2015年发行规模教2014年增长达312.68%,截止2018年12月24日,2018年永续债发行规模接近5000亿元。

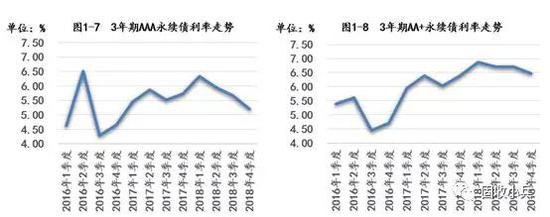

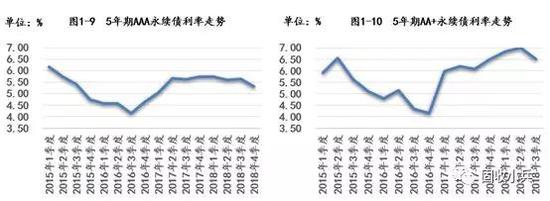

2、产品利率

在永续债早期,多以5+N年期为主。从利率走势图中可以看出,16年是永续债利率的低谷,但17年利率就有明显的上涨,近两年3年期AAA永续债利率在5%-6.5%之间, 3年期AA+永续债利率在6%-7%之间,5年期AAA永续债利率在5%-6.5%之间,5年期AA+永续债利率在6%-7%之间,整体利率较高。

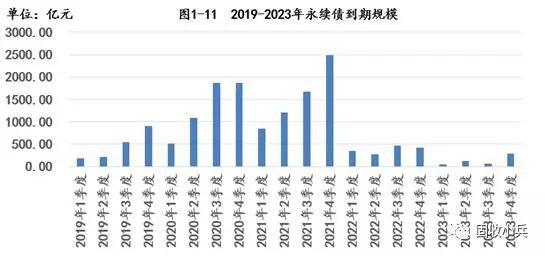

3、到期规模

由于近年来永续债发行规模不断扩大,且产品期限多以3+N,5+N为主,故未来几年将有大量永续债到期,尤其是2020年和2021年,永续债到期规模较大,2021年第4季度永续债到期规模近2500亿元。

2015年供给侧结构性改革推行以来,在中央层面的文件和公告中,降低企业微观资产负债率的“去杠杆”表述时常提及,国企央企“去杠杆”要求更加迫切。 2018年9月,中共中央办公厅、国务院办公厅发布《关于加强国有企业资产负债约束的指导意见》,要求“通过建立和完善国有企业资产负债约束机制,强化监督管理,促使高负债国有企业资产负债率尽快回归合理水平,推动国有企业平均资产负债率到2020年年末比2017年年末降低2个百分点左右,之后国有企业资产负债率基本保持在同行业同规模企业的平均水平。”对于国企降低资产负债率提出具体的目标。

在这一背景下,永续债的优势就体现了出来:

1、在会计处理上,永续债发行人可将其计入所有者权益表中的“其他权益工具”科目。根据财会[2017]14号文的要求,结合永续债的具体合同条款,按照经济实质重于法律形式的原则,确定其分类为权益工具还是金融负债,但实际大部分发行方都是将永续债作为权益工具来进行会计核算和表述的。由于永续债可计入权益的特点,可以在一定程度上为高负债率的国企和央企起到降杠杆的作用,契合国企发债主体降低资产负债率的目的,近年来永续债得到较快发展。

2、同时虽然永续债计入权益,但永续债的投资者没有投票权,不稀释公司股权,减少新旧股东之间的治理争议。

目前市场上发行的永续债,主要为普通永续债和次级永续债,同时普通永续债的占比超过97%。从对市场上披露的募集说明书的分析来看,永续债一般都有以下四个特殊条款:

(一)发行人有赎回权/续期选择权

赎回权:针对无约定到期日,在约定时间段内发行人有赎回永续债的权力;

续期选择权:针对有约定到期日,在每一个到期日有延长债券的到期日的权力;

(二)发行人可以持续递延支付利息

除非发生强制性付息事件,发行人可以递延其应付利息至下一个付息日,且不受递延支付利息次数的限制,并且利息递延不被认定为发行人违约。

强制付息事件是指:一,向股东分红;二,减少注册资本;

如果发行人选择递延支付利息,必须遵循以下两个规定:

A.在递延利息及其孳息全部清偿完毕前,不得向股东分红/减少注册资本;

B.每笔递延利息在递延期间需要计算利息:一般而言,递延利息按照当期票面利率计息;部分永续债还设置了利息递延的惩罚性条款。(如15中城建MTN002:每笔递延利息在递延期间应按当期票面利率再加300个基点累计计息)

(三)普通永续债清偿顺序无次级属性;次级永续债清偿顺序具有次级属性

普通永续债券在破产清算时的清偿顺序等同于发行人所有其他待偿还债务融资工具(或负债),即在破产清偿顺序上等同于普通债券,优先于优先股和普通股。

次级永续债在破产清算时的清偿顺序列于发行人普通债务之后;与发行人已发行的其他次级债处于同一清偿顺序,与未来可能发行的其他次级债同顺位受偿。

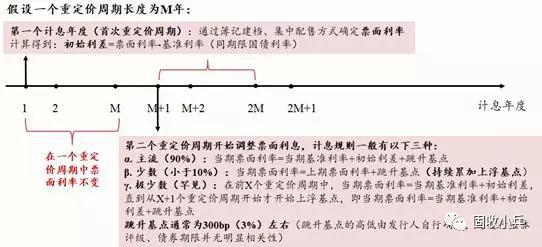

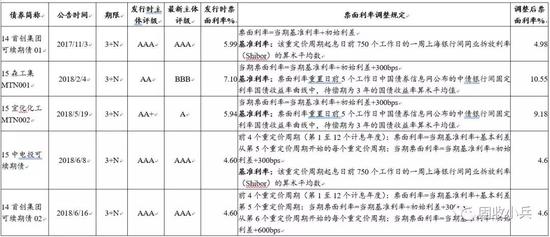

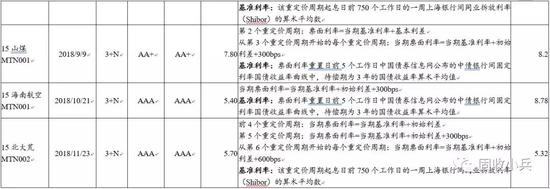

(四)利率跳升机制

如果发行人选择续期,则从第二个重定价周期开始,需要调整票面利率。为了给予投资者补偿,通常具有利率跳升机制。

图1-1 永续债利率跳升机制

从目前发行的永续债来看,跳升基点以300bps为主,也有其他跳升基点,但占比不高。

表1-1 永续债跳升基点统计

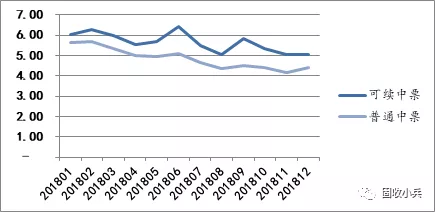

(一)永续债的票面利率高于原始债券品种

由于“永续债=原始债券品种+延期选择权”,因此发行人将为永续债的延期选择权支付一定的成本,永续债的票面利率会高于原始债券品种。

图2-1 2018年AAA发行人3+N年期永续中票票面利率情况

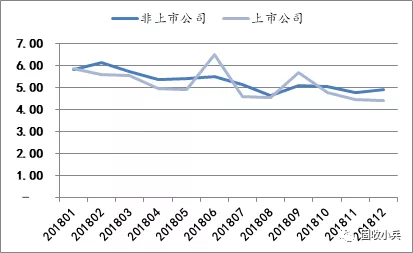

(二)非上市公司永续债发行溢价>上市公司永续债发行溢价

由于上市公司分红符合永续债的强制付息事件,因此上市公司永续债展期可能性小于非上市公司,导致一般情况下,上市公司发行票面利率较同期非上市公司低。

图2-2 2018年AAA发行人3+N年期永续中票票面利率情况

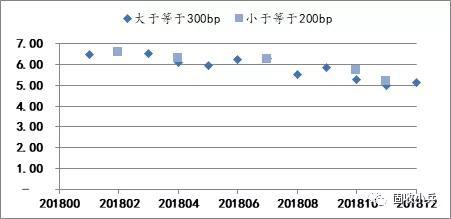

(三)跳升基点低的永续债发行溢价相对较高

跳升基点越低,发行人展期的成本越低,因此展期的可能性越高。为了弥补展期给投资者带来的不确定性,跳升基点低的永续债票面利率略高。

图2-3 2018年AAA发行人3+N年期永续中票票面利率情况

由于目前绝大部分永续债均在第二重定价日行使赎回权,中债对“永续债”的估值期限均是以最近一个行权日来计算。如“3+N”的永续中票,其剩余期限默认为3年。若行权日时发行人未行使赎回权,选择继续续期3年,则行权日时,将以重置后的票面利率重新进行估值、剩余期限仍以3年进行计算。因此,对于可能选择续期的永续债,一般在临近行权日时估值有较大波动。

(一)展期债券情况

表4-1 永续债展期情况统计

(二)利息递延债券情况

表4-2 永续债利息递延情况统计

从目前展期/利息递延债券的情况来看,有以下几个规律:

1.对于部分在前几个重定价周期票面利率由“当期基准利率+初始利差”组成的债券(14首创集团可续期债01、15中电投可续期债、14首创集团可续期债02、15山煤MTN001、15北大荒MTN002),由于重定价周期的基准利率与发行时的基准利率相比相差不大,甚至低于发行时的基准利率,因此调整后的票面利率很可能与发行时的票面利率差别不大,甚至低于发行时的票面利率。这种情况下,如果选择续期的成本低于新发债券的成本,发行人很可能不赎回债券本息,选择展期。

2.如果调整后票面利率远远高于发行时的票面利率(15森工集MTN001、15宜化化工MTN002),而发行人却依然选择展期或递延利息,很可能是发行人出现了财务危机,一般伴随着评级的下降。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)