【相关新闻】

严打消费贷违规未放松。

10月19日,上海银监局一天内一口气公布了15张罚单,涉及农行、渣打、平安、浦发等10家机构,因涉嫌消费贷款违规发放和挪用,上述银行分支行或信用卡中心、中银消费金融公司累计罚款1040万元,两名涉事从业人员遭警告。

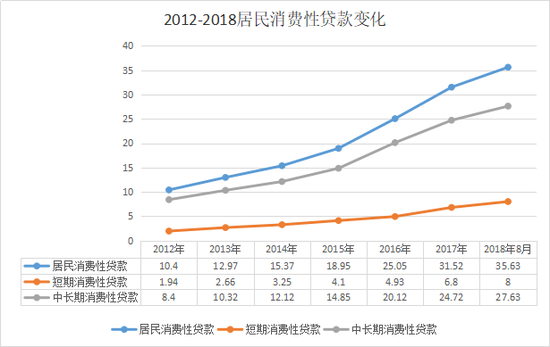

截至2018年8月末,居民短期消费贷规模已超过8万亿元,相比2014年末增长了3倍。消费贷的快速增长,随之来的风险警示也引起各层面的注意。

一天发出15张罚单,全因涉嫌消费贷违规

10月19日,上海银监局一口气公布了15张罚单,涉及机构罚单13张,个人警告罚单2张,案由全部系消费贷违规发放或挪用:

券商中国记者分析发现,信用卡现金分期的消费贷款发放和使用、POS机违规套现,而“严重违反审慎经营规则”以及“对借款人违背借款合同约定的行为应发现而未发现,或虽发现但未采取有效措施的”条例,是罚单“重灾区”,也成了监管重点。

2017年以来,北上广深、江苏、江西等多地监管部门接连发声,严查商业银行个人消费贷款用途流向。尤其是对个人消费贷和经营贷资金违规进入房地产市场等乱象,一直处于严格的排查和打击。

从上海银监局公布的罚单情况来看,共有10家机构收到13张罚单,其中,浦发银行收到3张罚单、罚款250万,数量和罚款最多。此外还有两张个人罚单。

信用卡现金分期违规和POS机违规套现是监管重点,上海银行市北分行、上海银行信用卡中心均违规案由里均涉“未对某涉嫌套现的特约商户停止服务”,两家机构也分别挨罚100万元。

挨罚机构中还有一家消费金融公司。2015年至2017年间,中银消费金融有限公司部分消费贷款业务存在:1.借款人收入情况贷前调查未尽职,2.未严格执行个人贷款资金支付管理规定,3.未采取有效方式跟踪检查贷款资金使用;被上海银监局责令改正,并处罚款共计150万元。

以下为10家机构收到罚单的具体情况:

上海银行市北分行。案由:1.2018年,该分行在我局某现场检查期间,提供虚假资料;2.2017年,该分行未对某涉嫌套现的特约商户停止服务。责令改正,并处罚款共计100万元。

上海银行信用卡中心。案由:1.2014年至2017年间,该中心部分信用卡汽车分期资金用途核查未执行标准统一的业务流程;2.2017年,该中心未对某涉嫌套现的特约商户停止服务。责令改正,并处罚款共计100万元。

浦发银行南汇支行。案由:2017年,该支行对其办理的部分个人消费贷款,未采取有效手段跟踪检查贷款用途。责令改正并处罚款50万元。

浦发银行上海分行。案由:2016年至2017年间,该分行对部分信用卡专项分期资金用途核查未执行标准统一的业务流程;2016年,该分行对部分信用卡现金分期申请人收入核定不尽职;2016年至2017年间,该分行部分信用卡现金分期资金用于非消费领域。责令改正,并处罚款共计150万元。

浦发银行闵行支行。案由:该支行未能通过有效措施及时发现并纠正某员工2017年参与民间借贷活动,员工行为管理严重不审慎。责令改正,并处罚款50万元。

平安银行上海分行。案由:2014年至2017年间,该分行部分个人贷款业务存在:1.借款人收入情况贷前调查未尽职;2.未严格执行支付管理规定;3.未采取有效方式跟踪检查贷款资金使用。责令改正,并处罚款共计150万元。

农业银行上海曲阳支行。案由:该支行某信用卡专项分期业务资金用途核查未执行标准统一的业务流程。责令改正,并处罚款50万元。

渣打银行(中国)上海分行。案由:2017年,该分行办理某个人贷款业务,未执行标准统一的业务流程。责令改正,并处罚款40万元。

中银消费金融。案由:2015年至2017年间,该公司部分消费贷款业务存在:1.借款人收入情况贷前调查未尽职;2.未严格执行个人贷款资金支付管理规定;3.未采取有效方式跟踪检查贷款资金使用。责令改正,并处罚款共计150万元。

宁波银行上海浦东支行。案由:2014年至2017年,该支行在发放个人消费贷款后,未对部分贷款资金使用情况进行跟踪检查和监控分析。责令改正,并处罚款50万元。

浙江泰隆商业银行上海分行。案由:2015年至2016年,该分行在发放个人消费贷款后,未对部分贷款资金使用情况进行跟踪检查和监控分析。责令改正,并处罚款50万元。

宁波银行上海张江支行。案由:2017年,该支行在发放某个人消费贷款后,未对贷款资金使用情况进行跟踪检查和监控分析。责令改正,并处罚款50万元。

宁波通商银行上海南汇支行。案由:2016年至2017年,该支行在发放个人消费贷款后,未对部分贷款资金使用情况进行跟踪检查和监控分析。责令改正,并处罚款50万元。

居民个人消费贷已超8万亿元

中国的个人消费贷款正呈现爆发式增长。按照央行统计口径,金融机构的居民消费贷款分为短期和中长期,后者以房贷为主。

居民短期消费贷是狭义口径,即金融机构信贷收支表里的居民消费贷款剔除中长期车房贷后的部分,央行数据显示,截至2018年8月末,居民消费贷款已达35.64万亿元,其中短期消费贷规模已超过8万亿元。

而这一数据在2012年末仅有1.94万亿元、在2014年是2.66万亿元,也就是说,居民个人消费贷款在2015年到2017年呈现爆发式增长,从2014年至今年8月末,增长了3倍。

一个可供佐证的数据是,占据消费信贷半壁江山的信用卡自2015年以来增速明显的扩张。券商中国记者统计,今年上半年,A股上市银行信用卡刷卡交易量逾13万亿元,截至6月末,信用卡贷款余额合计超过5万亿元,同比去年6月末的4.64万亿,增幅逾11%。

数据来源:央行

数据来源:央行消费贷的快速增长,随之而来的风险警示也引起各层面的注意。

以信用卡为例,国信证券经济研究所银行业首席分析师王剑表示,风险产生的原因说来说去不过两点:一是通过降低利率吸引客户,导致收益无法覆盖风险(通过直接降低利率,或者通过金融创新变现降低当前利率);而是过度降低风控标准(过高的授信额度、过低的准入门槛),导致风险到到高收益也无法覆盖。

不过,从信用卡流通卡量、信贷余额、交易额、逾期率等数据来看,他强调“境内信用卡市场距离危机还有些距离”。

去年下半年,消费贷遭严查。券商中国记者曾了解到个别城商行一度暂停个人消费贷业务的批贷,多家银行要求个人消费贷、信用卡现金贷款等存量客户补充资金消费凭证等,以进行再核查。

从上海银监局多举措出击严查消费贷违规,如:对辖内13家银行业金融机构合计处以罚款1040万元,对2名银行业从业人员予以警告;对上海某公司以销售商品、提供服务为名涉嫌非法集资,并利用其客户个人的名义向银行业金融机构申请消费贷款归集资金,开展专项稽核调查、持续组织开展“上海银行业金融知识进万家”等各类宣传活动来看,监管上规范消费贷的正规流向并未放松。

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)